เทียบกับครั้งก่อนๆ

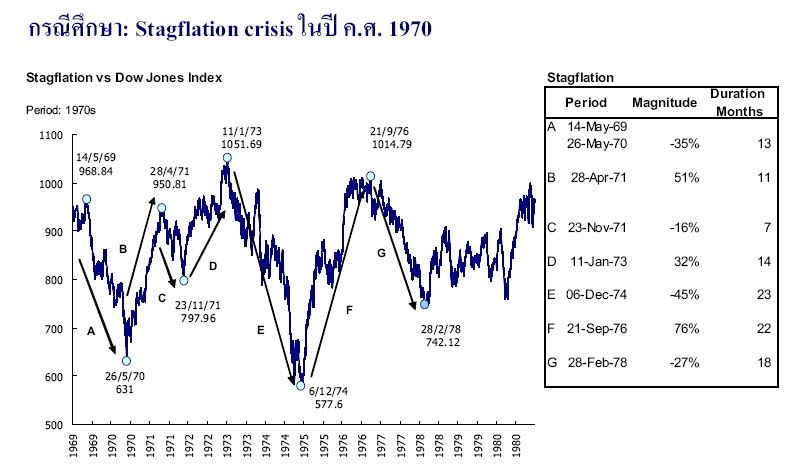

โดยผมอยากให้อาจารย์หมอช่วยเปรียบเทียบความเหมือน ความต่าง ของวิกฤติ hamburger รอบนี้

กับอีก 2 รอบที่ผ่านมาน่ะครับ

คำถามแรกนะครับ

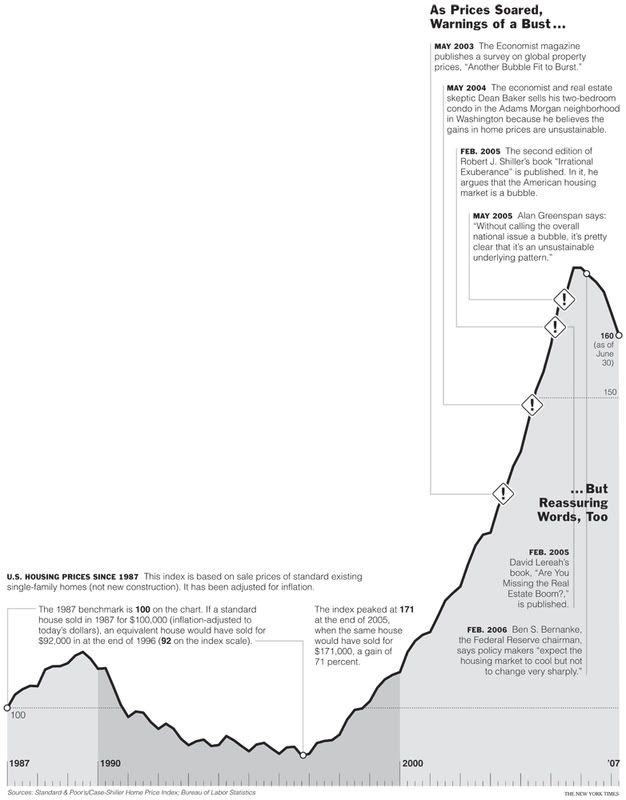

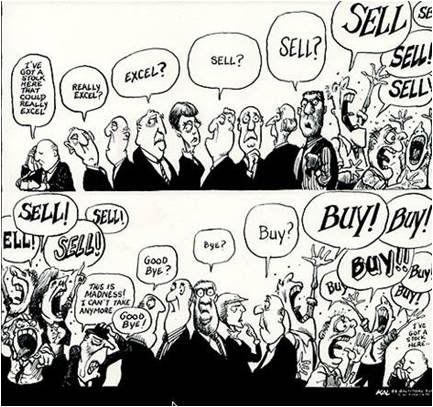

ก่อนอื่นดูภาพประกอบ

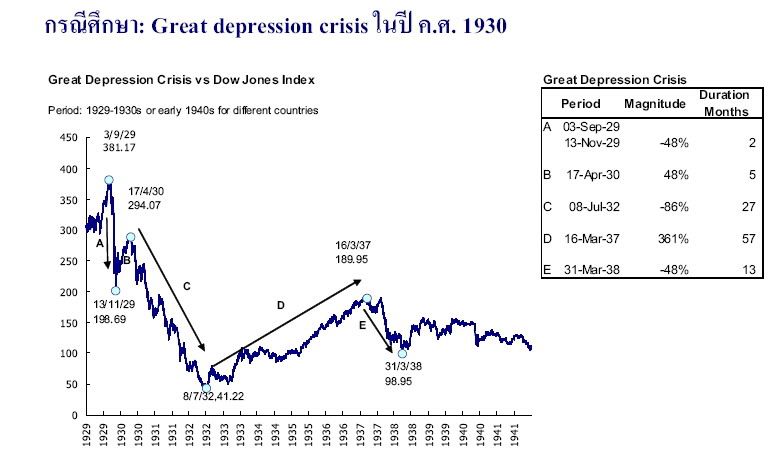

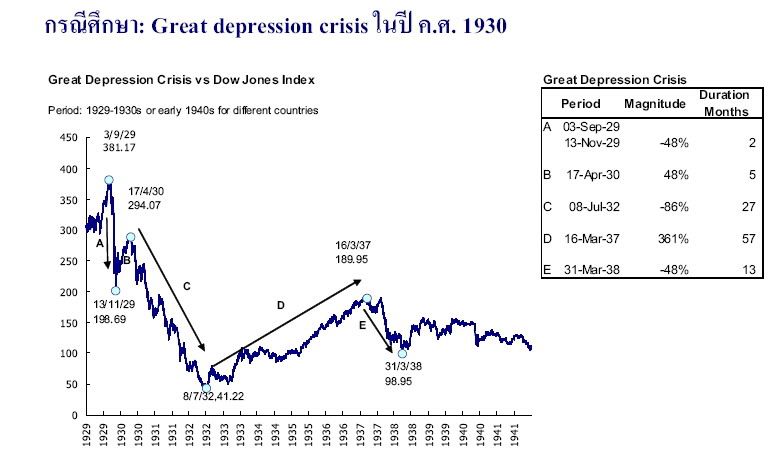

จากรูปจะเห็นว่าเมื่อ 80 ปีที่แล้ว หลังเกิด great depression

เห็นด้วยครับ คนก็ยังเป็นคนเหมือนเดิม เปลี่ยนไม่ได้sai เขียน:ที่ไม่เปลี่ยนคงเหมือนเดิมคือความกลัวของคนในตลาดที่คงอยู๋ตลอดไปครับ ทั้งกลัวเสีย และ กลัวอดได้ เล่นไปเล่นมามีแค่นี้แหละครับ

เท่าที่อ่านๆประเด็นน่าจะบอกถึงการใช้มาตรฐานบางอย่างmprandy เขียน:

ในช่วงปี 1929-1934 (5 ปี) มีการปรับเอาหุ้นเข้ามาแทนหุ้นเดิมถึง 17 ใน 30 ตัว (15 ใน 17 ตัวถูกปรับในช่วง 1930-1932) และหุ้นหลายตัวเข้ามาได้ปีสองปีก็โดนปรับออก ดูเหมือนช่วงนั้น Dow เอาหุ้นเข้ามา "เชือด" แล้วก็ถอดออกไป เพราะฉะนั้นช่วงดังกล่าว Dow อาจจะลดลงต่ำกว่าตลาดก็ได้ น่าเสียดายที่ดัชนีที่เป็น market cap-weighted และเป็นตัวแทนของหุ้นจำนวนมากกว่าอย่าง S & P 500 เพิ่งเกิดเมื่อ 1957 เลยเปรียบเทียบไม่ได้ ส่วน S & P 90 ที่เกิดมาก่อนก็ไม่มีข้อมูลมาเปรียบเทียบสมมติฐานนี้

ประเด็นนี้ก็น่าสนใจเพราะว่าmprandy เขียน:

ถ้าเรานับว่าเป็น 100 -> 10 เราใช้ reference point ที่ 100 คืออะไร คนทั่วไปมักใช้ค่า 100 เป็นค่ามาตรฐาน แล้วถ้าเราใช้ 100 เป็นราคาสมเหตุสมผส แสดงว่า 10 นี่ราคามันถูกมหาถูกสิ ความเห็นผมว่าที่ผ่านมา Dow มันมีค่า "เว่อ" เกิน และมันจะต้องตกลงมาในระดับที่ควรจะเป็น ไม่เร็วก็ช้า (regression to the mean) ถ้าอย่างนั้นมันจะเป็นจาก 200 ไปเหลือ 100 หรือ 500 ไปเหลือ 100 หรือเปล่าก็ขึ้นกับพื้นฐานของกิจการที่ประกอบกันเป็น Dow ครับ

ดูๆไปแล้วบริษัทอย่าง cocacola กับ procter & gamblemprandy เขียน: 1932 - ดาราหน้าใหม่ของ Dow component

Borden

Coca-Cola Company

Drug Incorporated

Eastman Kodak Company

General Foods

Goodyear

International Business Machines

International Shoe

Johns-Manville

Loews

Procter & Gamble Company

Standard Oil of California

ต้นปี 2008 - ก่อนเกิดวิกฤต hamburger นี่คือดารา 30 ตัวของ Dow เหลือหุ้นสมัยรอด Great depression แค่ 5 ตัว

3M Company

Alcoa Incorporated

AT & T

American Express Company

American International Group* - Next victim

Bank of America

Boeing Company

Caterpillar Incorporated

Chevron

Citigroup Incorporated

Coca-Cola Company

Du Pont

Exxon Mobil Company

General Electric Company

General Motors Corporation

Hewlett-Packard Company

Home Depot Incorporated

Intel Corporation

International Business Machines

J.P. Morgan Chase

Johnson & Johnson

McDonalds Corporation

Merck & Company, Inc.

Microsoft Corporation

Pfizer Incorporated

Procter & Gamble Company

United Technologies Corporation

Verizon Communications Inc.

Wal-Mart Stores Incorporated

Walt Disney Company

หลัง Hamburger crisis - ???

ตอบเฮียสวนหย่อมครับ ผมเองไม่ได้มีความรู้อะไรมากมายหรอกครับ นักเศรษฐศาสตร์ในประเทศเรารู้มากกว่านี้เยอะ ผมว่าสมาชิกหลาย ๆ ท่านใน TVI น่าจะรู้มากกว่าผมมาก ๆ แต่เขาคงไม่ได้ออกมาโพสต์เท่านั้นเอง ข้อเด่นของผมมีอย่างเดียวคือ พิมพ์สัมผัสเก่ง เลยไม่ค่อยมีปัญหาในการโพสต์ข้อความยาว ๆสวนหย่อม เขียน:ขอถามเอาความรู้หน่อยนะครับ คุณหมอ mprandy เป็นหมอทำไมถึงมีความรู้ด้านเศรษฐกิจมากมายขนาดนี้ครับเนี่ย ไม่ทราบเริ่มศึกษาอย่างไรครับ จะได้ดำเนินรอยตามบ้าง อิอิ

เห็นด้วยครับ และ WSJ ก็ไม่ยอมกำหนดเวลาเปลี่ยนให้เป็นมาตรฐานด้วยสิ บางช่วง Dow component ไม่มีการปรับเลยหลาย ๆ ปี บางช่วงปรับเป็นว่าเล่น เหตุผลหลักของหุ้นที่หลุด Dow มักเป็นเพราะว่ากิจการมันเน่าแล้ว เช่น AIG โดนปรับออกเมื่อเดือนก่อน นอกจากนี้กิจการที่เลือกเป็น 1 ใน 30 ก็ไม่ถ่วงน้ำหนักให้กระจายตัวทุก sectorhongvalue เขียน: เท่าที่อ่านๆประเด็นน่าจะบอกถึงการใช้มาตรฐานบางอย่างที่ทำให้ภาพที่สื่อออกมาไม่เป็นความจริงนะครับ

ข้อมูล P/E ตลาดตอนนั้นเท่าไหร่ผมก็ไม่รู้เหมือนกัน มีคนคาดการณ์จาก S&P 90 ย้อนกลับไปปี 1929 ประมาณว่าน่าจะอยู่แถว 32-33 (จาก R. Shiller - หนังสือ Irrational Exuberance) ส่วนช่วง dot com bubble ตอนนั้น P/E ของ S&P 500 อยู่แถว ๆ 45hongvalue เขียน: ประเด็นนี้ก็น่าสนใจเพราะว่า

ผมเองก็ไม่มีข้อมูลว่าตอน peak ที่ 1929 pe เท่าไหร่

ถ้าวัดจากจุดสูงสุดแล้ว

รอบแรก จุดสูงสุด pe 50 รอบสอง 100

ความลึกของจุด bottom ก็คงไม่เท่ากัน

ดูเหมือนหลายคนก็มองว่า dow ที่ 14000 นั้นค่อนข้าง

overvalue อยู่แล้วด้วย

ว่าแต่สุดยอดเลยนะครับ ตอบได้ขนาดนี้

เยี่ยมจริงๆ

เชื่ออย่างสนิทใจครับmprandy เขียน: ความรู้เกือบทั้งหมด ผมศึกษาเองครับ อาจจะเป็นเพราะผมชอบอ่าน และผมเป็นคนอ่านหนังสือเร็ว อ่านหมดทั้งหนังสือไทย อังกฤษ