10 Questions to Ask Before You Buy a Stock

- Nevercry.boy

- Verified User

- โพสต์: 4641

- ผู้ติดตาม: 0

Re: 10 Questions to Ask Before You Buy a Stock

โพสต์ที่ 61

ผมลงทุนไปซื้อเล่มนี้มาอ่าน มีบทที่พูดถึง Gen Re

http://www.amazon.com/Even-Buffett-Isnt ... B001KOTUCE

แต่มันก็เป็นมุมมองของผู้เขียน

http://www.amazon.com/Even-Buffett-Isnt ... B001KOTUCE

แต่มันก็เป็นมุมมองของผู้เขียน

เด็กผู้ชายไม่ร้องไห้

http://nevercry-boy.blogspot.com/

http://nevercry-boy.blogspot.com/

- Nevercry.boy

- Verified User

- โพสต์: 4641

- ผู้ติดตาม: 0

Re: 10 Questions to Ask Before You Buy a Stock

โพสต์ที่ 62

ผมว่าประเด็นจริง ๆ มันน่าจะอยู่ที่ รันเวย์ มันสั้นลง

แม้ว่าธุรกิจจะประสบปัญหาในบางปี แต่ถ้ารันเวย์มันยาวอยู่ บัฟเฟตต์ก็น่าจะยังถืออยู่

อีกอย่างนึง บัฟเฟตต์หนุ่มกับ บัฟเฟตต์ชรา ก็มีวิสัยทัศน์แตกต่างกัน

บัฟเฟตต์หนุ่มเน้นหุ้นที่มี MOS สูงตาม เบน แกรม ขายออก-ซื้อเข้า มีให้เห็น

บัฟเฟตต์ชรา เน้นหุ้นแข็งแกร่งเติบโต

ไม่เคยดูสถิติว่า บัฟเฟตต์หนุ่ม-ชรา ช่วงไหนในชีวิตแกทำผลงานได้ดีกว่ากัน

อ.Imerlot มีมั๊ยครับ

แม้ว่าธุรกิจจะประสบปัญหาในบางปี แต่ถ้ารันเวย์มันยาวอยู่ บัฟเฟตต์ก็น่าจะยังถืออยู่

อีกอย่างนึง บัฟเฟตต์หนุ่มกับ บัฟเฟตต์ชรา ก็มีวิสัยทัศน์แตกต่างกัน

บัฟเฟตต์หนุ่มเน้นหุ้นที่มี MOS สูงตาม เบน แกรม ขายออก-ซื้อเข้า มีให้เห็น

บัฟเฟตต์ชรา เน้นหุ้นแข็งแกร่งเติบโต

ไม่เคยดูสถิติว่า บัฟเฟตต์หนุ่ม-ชรา ช่วงไหนในชีวิตแกทำผลงานได้ดีกว่ากัน

อ.Imerlot มีมั๊ยครับ

เด็กผู้ชายไม่ร้องไห้

http://nevercry-boy.blogspot.com/

http://nevercry-boy.blogspot.com/

- Nevercry.boy

- Verified User

- โพสต์: 4641

- ผู้ติดตาม: 0

Re: 10 Questions to Ask Before You Buy a Stock

โพสต์ที่ 63

เด็กผู้ชายไม่ร้องไห้

http://nevercry-boy.blogspot.com/

http://nevercry-boy.blogspot.com/

-

chaitorn

- Verified User

- โพสต์: 2547

- ผู้ติดตาม: 0

Re: 10 Questions to Ask Before You Buy a Stock

โพสต์ที่ 64

กรณี gen reNevercry.boy เขียน:วิธีที่ 1 บัฟเฟตต์โดนมาแล้วกับ Gen Re เคสนี้ยาวถึง 5 ปีกว่า แถมจัดหนักด้วย แต่แกก็ไม่คัทนะ แปลกอยู่ คุณชัยธรมีเสริม กรณี เจนลีมั๊ยครับ?chaitorn เขียน: วิธี 1 เข้าซื้อราคาต่ำมาก แต่หากยังไม่ฟื้น ราคาก็ยังตกต่อไปเรื่อย ๆ ยิ่งซื้อยิ่งถูกลงไปอีก

วิธี 2 เข้าซื้อในราคาสูงขึ้น new high ไปเรื่อย ๆ พร้อมกับการเติบโตในอนาคตที่่คาดว่าจะเติบโตสูงสม่ำเสมอ แต่หากมีบางไตรมาส หรือบางปีที่เริ่มแย่ ก็อาจติดดอยราคาได้ง่ายเหมือนกัน

ตรงนี้มีเคล็ดลับอย่างไร ที่เราจะได้ศึกษาบทเรียนความผิดพลาดในการเข้าซื้อหรือไม่ครับ เพราะที่เราเห็นบางทีเราศึกษาจาก case สำเร็จแล้วเป็นไปตามคาดหวังแล้ว แต่มันก็มีโอกาสผิดพลาดได้ เราจะเริ่มรู้สึกว่าผิดพลาดจากเรื่องอะไรได้บ้างครับ

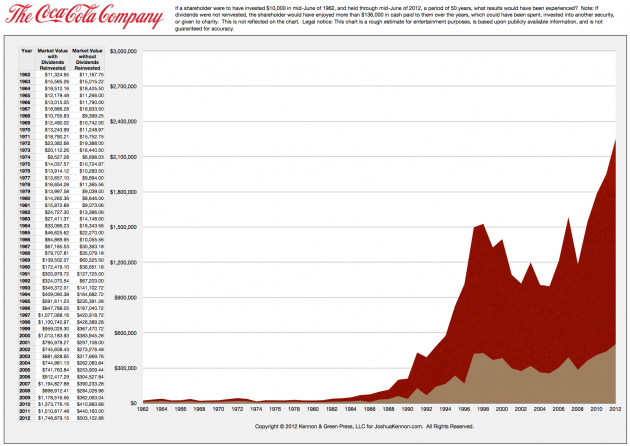

ดู ๆ ไป วิธีที่ 2 จะดีกว่า แต่ก็อาจดอยได้ในบางปี แต่ก็มาทำนิวไฮใหม่ เช่น โคคา โคล่า

จะเข้าใจ buffett ต้องดูวิธีคิดการซื้อ

http://www.texnews.com/1998/biz/berk0620.html

1. General Re brings a lot of float to the party Float is an industry term for the premiums that can be invested by insurers. Genre เหมือน insurance ขายส่งนั้นเอง มีลูกค้าคือ บริษัท inrurance ตลาดแรก

2. ในอนาคตBuffett said the deal was worth the money because as part of Berkshire, General Re's finances will be stronger and it will be able to issue policies it had avoided in the past. ทำใก้เกิด sunnergy ของํุรกิจ insurance ที่ครบวรจรมากขึ้น ตาม value chain ของธุรกิจประกัน

3. We believe that the insurance markets around the world are going to continue to grow คลาดโตไปตามภาวะเศรษฐกิจที่โตขึ้น

ดังนั้นประเด็นพี่ nb พูดถึงน่าจะมีนัยสำคัญคือ

ธุรกิจนี้สายป่านต้องยาว เพราะ run way ธุรกิจ มันต้องยาวนาน ทำให้ต้องมีช่วงเวลาของธุรกิจที่ประสบปัญหาบ้าง เพราะมักเป็นเครมใหญ่ที่บางปีจะเกิดเสียหายสูงขึ้นแม้สถิติจะเกิดน้อยก็ตาม แต่เครมดังกล่าวจะถูกชดเชย long term จาก 2 ส่วนคือ การบริหารความเสี่ยงดีขึ้น เพราะเงื่อนไขหลังเกิดภัยใหญ่จะจำกัดความเสี่ยงได้ดีขึ้น การค่าเบี้ยประกันสูงขึ้น คนที่ไม่เคยประกันภัยจะสนใจทำประกันมากขึ้น เพราะเริ่มรับรู้ภัยที่มีโอกาสเสียหายสูง ๆ มีโอกาสเกิด และทำให้ในระยะยาว float จากเบี้ยจะมากขึ้นทั้งปริมาณและราคา ซึ่งจะทำให้บริษัทมีรายได้ที่เพิ่มขึ้นจากการลงทุนที่สูงขึ้น แต่ในยามที่่เกิดภัยใหญ่ทำให้เกิดผลกระทบสูงในระยะสั้น และกำจัดคู่แข่งขันในตัว ตัวบริษัทก็ต้องมีฐานะการเงินที่ดีเพื่อให้สามารถรับภัยต่อได้ด้วยนะ มิฉะนั้นจะเสียโอกาสตรงนี้ครับ

ผมให้เทียบดู หาก run way ธุรกิจยาว เช่น 100 ปี มีช่วงเลวร้ายประมาณ 5 ปี ก็เพียง 5% ของ run way แต่มีอีก 95% ที่มีโอกาสที่ดี เป็นต้น

แต่หากเราไปลงทุนช่วง 5 ปีนั้น เราอาจจะรู้สึกยาวมาก หากเรามีข้อจำกัดโดยไปกำหนด run way การลงทุนสั้นกว่าธุรกิจที่เราลงทุนที่มี run way ยาวดว่าเรามากเป็นหลายเท่า เช่นเราไปจำกัดการลงทุนแค่ระยะเวลาลงทุน 10 ปี ตรงนี้ก็จะรู้สึกยาวนานนั้นเอง และช่วงที่เราไปลงทุน 5 ปี จะรู้สึกเราลงทุนผิดพลาดจนต้อง cut loss ออกไป เป็นต้น เพราะรอคอยนานเกินไปตามข้อจำกัดของเรานั้นเอง

วิธีคิดของพวกนักลงทุนที่มีข้อจำกัดน้อย ดระจายความเสี่ยงในการลงทุนหลายธุรกิจ จนทำให้สามารถมองการลงทุนในหลายธุรกิจได้ระยะยาวไม่ติดข้อจำกัด run way กับ นักลงทุนระยะสั้นที่ไม่ match กับ run way ของธุรกิจ ก็ทำให้วิธีคิด และ การตัดสินใจ เพื่อดูความผิดพลาดการลงทุนต่างกันได้ เพราะ run way นั้นเอง

Circle of competence

I don't think it's as difficult to figure out competence as it may appear.

If you're 5-foot-2, you don't have much future in the NBA.

What I need to get ahead is to be better than idiots.

Charlie Munger

I don't think it's as difficult to figure out competence as it may appear.

If you're 5-foot-2, you don't have much future in the NBA.

What I need to get ahead is to be better than idiots.

Charlie Munger

-

imerlot

- Verified User

- โพสต์: 2690

- ผู้ติดตาม: 0

Re: 10 Questions to Ask Before You Buy a Stock

โพสต์ที่ 65

NB asked

answer..

ถามยังกับรู้ว่ามี

...

1.ข้อมูลดิบก่อน

ฺbrk-a return 1967-2009 source:

http://allfinancialmatters.com/2010/03/ ... years-ago/

2.

นำข้อมูลจาก 1 มาลง excel จะได้

..

3.

แต่ ต้องเทียบกับ dow

เพราะ dow ปี 70 เป็นช่วง ดบ double digit

ถอดจากวิดีโอ.Buffet at .terry UGA 2001

เฉพาะ 8 นาที เกี่ยวกับ 100ปี ตลาดหุ้น

...

[youtube]2a9Lx9J8uSs[/youtube]

..

...ไม่เคยดูสถิติว่า บัฟเฟตต์หนุ่ม-ชรา ช่วงไหนในชีวิตแกทำผลงานได้ดีกว่ากัน

k.Imerlot มีมั๊ยครับ

answer..

ถามยังกับรู้ว่ามี

...

1.ข้อมูลดิบก่อน

ฺbrk-a return 1967-2009 source:

http://allfinancialmatters.com/2010/03/ ... years-ago/

2.

นำข้อมูลจาก 1 มาลง excel จะได้

..

3.

แต่ ต้องเทียบกับ dow

เพราะ dow ปี 70 เป็นช่วง ดบ double digit

ถอดจากวิดีโอ.Buffet at .terry UGA 2001

เฉพาะ 8 นาที เกี่ยวกับ 100ปี ตลาดหุ้น

8 minutes Minute48-56 (buffett 2001 to terry UGA)

1. GDP us in 20century(1901-1999) went up 600% (6x ใน 100ปี)

2. up every Decade including the30s up 13%

3. 100year of Improve..

4. the 40s WWI up 36%

5. 6 big peroids in there and 3 Big bull market

6. 1900-1921 Dow from 66-71 a 10% move in 20years = 0.5% a year.

7. 1921-29 Dow 71-381 in September 1929 up 500% ; obvious Well being of the nation did not up 500% during that peroid.

8. Sep1929-end of1948 Dow 381 to 180 cut in half in 18 long year. but GDP is moving up..

9. end 1948-1965 Dow 180 to close to 1000 up 5to 1

10. 1965-81 Dow went down

11. last period went up a lot (หมายถึง 1980-1999)

12. 100y $1000 become 180:1 or $180,000

13. 43.75 year of Big Hugh Bull Market.

14. 56.25 year of period stagnation.

13. total 100y move from 66 to 11000. (ประมาณ 166X)

14. the Answer Investor behave very HUMAN very Excite during Bull Market. only look last year Rear Mirror n push push PRICE.

They don't care the Underly business.

15. Buffet's Live 17year of Stagnationperiod .1965-1982 17year of stagnation.

16. (m53)in1970s Pesion Fund put 100% in stock; then get a lot cheaper They put a Record low of 9% in stock in 1978 when stock are way cheaper.

17. (m53.43)They get Exite when other get Exit; they get greedy when other get greedy; they get fearful when other get fearful.

The country will do well over time; but you will see those HUGH wave.

***18. (m53.59)If you can stay Objective thru out that; detach yourselve temper mentally from the crowd..YOU GET VERY RICH!!!

You don't have to be very bright. It does not take brain; it take "temperament" (54.15) take ability to sit there..

...

[youtube]2a9Lx9J8uSs[/youtube]

..

-

chaitorn

- Verified User

- โพสต์: 2547

- ผู้ติดตาม: 0

Re: 10 Questions to Ask Before You Buy a Stock

โพสต์ที่ 66

Nevercry.boy wrote:

chaitorn wrote:

วิธี 1 เข้าซื้อราคาต่ำมาก แต่หากยังไม่ฟื้น ราคาก็ยังตกต่อไปเรื่อย ๆ ยิ่งซื้อยิ่งถูกลงไปอีก

วิธี 2 เข้าซื้อในราคาสูงขึ้น new high ไปเรื่อย ๆ พร้อมกับการเติบโตในอนาคตที่่คาดว่าจะเติบโตสูงสม่ำเสมอ แต่หากมีบางไตรมาส หรือบางปีที่เริ่มแย่ ก็อาจติดดอยราคาได้ง่ายเหมือนกัน

ตรงนี้มีเคล็ดลับอย่างไร ที่เราจะได้ศึกษาบทเรียนความผิดพลาดในการเข้าซื้อหรือไม่ครับ เพราะที่เราเห็นบางทีเราศึกษาจาก case สำเร็จแล้วเป็นไปตามคาดหวังแล้ว แต่มันก็มีโอกาสผิดพลาดได้ เราจะเริ่มรู้สึกว่าผิดพลาดจากเรื่องอะไรได้บ้างครับ

วิธีที่ 1 บัฟเฟตต์โดนมาแล้วกับ Gen Re เคสนี้ยาวถึง 5 ปีกว่า แถมจัดหนักด้วย แต่แกก็ไม่คัทนะ แปลกอยู่ คุณชัยธรมีเสริม กรณี เจนลีมั๊ยครับ?

ดู ๆ ไป วิธีที่ 2 จะดีกว่า แต่ก็อาจดอยได้ในบางปี แต่ก็มาทำนิวไฮใหม่ เช่น โคคา โคล่า

กรณี gen re

จะเข้าใจ buffett ต้องดูวิธีคิดการซื้อ

http://www.texnews.com/1998/biz/berk0620.html

1. General Re brings a lot of float to the party Float is an industry term for the premiums that can be invested by insurers. Gen re เหมือน ทำ insurance ขายส่งนั้นเอง มีลูกค้าคือ บริษัท inrurance ตลาดแรก นั้นเอง

2. ในอนาคตBuffett said the deal was worth the money because as part of Berkshire, General Re's finances will be stronger and it will be able to issue policies it had avoided in the past. ทำให้เกิด synergy ของธุรกิจ insurance ที่ครบวรจรมากขึ้น ตาม value chain ของธุรกิจประกัน

3. We believe that the insurance markets around the world are going to continue to grow ตลาดโตไปตามภาวะเศรษฐกิจที่โตขึ้นด้วย เช่น เราต้องลงทุน infra โรงงาน ซื้อสินทรัพย์เพื่อการบริโภค ซึ่งโตไปตามถาวะเศรษฐกิจ

ดังนั้นประเด็นพี่ nb พูดถึงน่าจะมีนัยสำคัญคือ

ธุรกิจนี้สายป่านต้องยาว เพราะ run way ธุรกิจ มันต้องยาวนาน ทำให้ต้องมีช่วงเวลาของธุรกิจที่ประสบปัญหาบ้าง เพราะมักเป็นเครมใหญ่ที่บางปีจะเกิดเสียหายสูงขึ้นแม้สถิติจะเกิดน้อยปีก็ตาม แต่เครมดังกล่าวจะถูกชดเชย long term จาก 2 ส่วนคือ 1. รายได้ส่วนที่ 1 คือการรับประกันภัย ที่เกิดจากการบริหารความเสี่ยงและผลติบแทนที่ดีขึ้น เพราะเงื่อนไขหลังเกิดภัยใหญ่จะจำกัดความเสี่ยงได้ดีขึ้น การกำหนดค่าเบี้ยประกันสูงขึ้นได้ตามภัยที่เสี่ยงสูงขึ้น คนที่ไม่เคยประกันภัยจะสนใจทำประกันมากขึ้น เพราะเริ่มรับรู้ภัยที่มีโอกาสเสียหายสูง ๆ มีโอกาสเกิด และทำให้ในระยะยาว float จากเบี้ยจะมากขึ้นทั้งปริมาณและราคา ซึ่งจะทำให้บริษัทมีรายได้จากส่วนที่ 2 คือรายได้ที่เพิ่มขึ้นจากการสร้างผลตอบแทนการลงทุนที่สูงขึ้น

ดังนั้น อม้ในบางปียามที่่เกิดภัยใหญ่ทำให้เกิดผลกระทบสูงในระยะสั้น แต่กลับเป็นประโยชน์ในระยะยาว้นื่องจากสามารถกำจัดคู่แข่งขันที่อ่อนแอออกไปในตัว แข่งขันด้านราคาค่าเบี้ยประกันน้อยลงด้วย แต่ตัวบริษัทเองก็ต้องมีฐานะการเงินที่ดี แข็งแกร่งพอเพื่อให้สามารถรับภัยต่อเนื่องได้ด้วยนะ มิฉะนั้นจะเสียโอกาสตรงนี้ครับ

ผมให้เทียบดู หาก run way ธุรกิจยาว เช่น 100 ปี มีช่วงเลวร้ายประมาณ 5 ปี ก็เพียง 5% ของ run way แต่มีอีก 95% ของเวลาที่มีโอกาสที่ดี เป็นต้น

แต่หากเราไปลงทุนช่วง 5 ปีนั้น เราอาจจะรู้สึกยาวมาก หากเรามีข้อจำกัดโดยไปกำหนด run way การลงทุนสั้นกว่าธุรกิจที่เราลงทุนที่มี run way ยาวกว่าเรามากเป็นหลายเท่า เช่นเราไปจำกัดการลงทุนแค่ระยะเวลาลงทุน 10 ปี ตรงนี้ก็จะรู้สึกยาวนานนั้นเอง และช่วงที่เราไปลงทุน 5 ปี จะรู้สึกเราลงทุนผิดพลาดจนต้อง cut loss ออกไป เป็นต้น เพราะรอคอยนานเกินไปตามข้อจำกัดของเรานั้นเอง

วิธีคิดของพวกนักลงทุนที่มีข้อจำกัดน้อยเพราะกระจายความเสี่ยงในการลงทุนหลายธุรกิจที่แตกต่างกันตาม run way ของแต่ละธุรกิจ จนทำให้สามารถมองการลงทุนในหลายธุรกิจได้ระยะยาวไม่ติดข้อจำกัด run way ของทุกธุรกิจที่ลงทุน กับ นักลงทุนระยะสั้นที่มีระยะเวลาลงทุนไม่ match กับ run way ของธุรกิจนั้น ก็ทำให้วิธีคิด และ การตัดสินใจ เพื่อดูความผิดพลาดการลงทุนต่างกันได้ เพราะ run way นั้นเอง

chaitorn wrote:

วิธี 1 เข้าซื้อราคาต่ำมาก แต่หากยังไม่ฟื้น ราคาก็ยังตกต่อไปเรื่อย ๆ ยิ่งซื้อยิ่งถูกลงไปอีก

วิธี 2 เข้าซื้อในราคาสูงขึ้น new high ไปเรื่อย ๆ พร้อมกับการเติบโตในอนาคตที่่คาดว่าจะเติบโตสูงสม่ำเสมอ แต่หากมีบางไตรมาส หรือบางปีที่เริ่มแย่ ก็อาจติดดอยราคาได้ง่ายเหมือนกัน

ตรงนี้มีเคล็ดลับอย่างไร ที่เราจะได้ศึกษาบทเรียนความผิดพลาดในการเข้าซื้อหรือไม่ครับ เพราะที่เราเห็นบางทีเราศึกษาจาก case สำเร็จแล้วเป็นไปตามคาดหวังแล้ว แต่มันก็มีโอกาสผิดพลาดได้ เราจะเริ่มรู้สึกว่าผิดพลาดจากเรื่องอะไรได้บ้างครับ

วิธีที่ 1 บัฟเฟตต์โดนมาแล้วกับ Gen Re เคสนี้ยาวถึง 5 ปีกว่า แถมจัดหนักด้วย แต่แกก็ไม่คัทนะ แปลกอยู่ คุณชัยธรมีเสริม กรณี เจนลีมั๊ยครับ?

ดู ๆ ไป วิธีที่ 2 จะดีกว่า แต่ก็อาจดอยได้ในบางปี แต่ก็มาทำนิวไฮใหม่ เช่น โคคา โคล่า

กรณี gen re

จะเข้าใจ buffett ต้องดูวิธีคิดการซื้อ

http://www.texnews.com/1998/biz/berk0620.html

1. General Re brings a lot of float to the party Float is an industry term for the premiums that can be invested by insurers. Gen re เหมือน ทำ insurance ขายส่งนั้นเอง มีลูกค้าคือ บริษัท inrurance ตลาดแรก นั้นเอง

2. ในอนาคตBuffett said the deal was worth the money because as part of Berkshire, General Re's finances will be stronger and it will be able to issue policies it had avoided in the past. ทำให้เกิด synergy ของธุรกิจ insurance ที่ครบวรจรมากขึ้น ตาม value chain ของธุรกิจประกัน

3. We believe that the insurance markets around the world are going to continue to grow ตลาดโตไปตามภาวะเศรษฐกิจที่โตขึ้นด้วย เช่น เราต้องลงทุน infra โรงงาน ซื้อสินทรัพย์เพื่อการบริโภค ซึ่งโตไปตามถาวะเศรษฐกิจ

ดังนั้นประเด็นพี่ nb พูดถึงน่าจะมีนัยสำคัญคือ

ธุรกิจนี้สายป่านต้องยาว เพราะ run way ธุรกิจ มันต้องยาวนาน ทำให้ต้องมีช่วงเวลาของธุรกิจที่ประสบปัญหาบ้าง เพราะมักเป็นเครมใหญ่ที่บางปีจะเกิดเสียหายสูงขึ้นแม้สถิติจะเกิดน้อยปีก็ตาม แต่เครมดังกล่าวจะถูกชดเชย long term จาก 2 ส่วนคือ 1. รายได้ส่วนที่ 1 คือการรับประกันภัย ที่เกิดจากการบริหารความเสี่ยงและผลติบแทนที่ดีขึ้น เพราะเงื่อนไขหลังเกิดภัยใหญ่จะจำกัดความเสี่ยงได้ดีขึ้น การกำหนดค่าเบี้ยประกันสูงขึ้นได้ตามภัยที่เสี่ยงสูงขึ้น คนที่ไม่เคยประกันภัยจะสนใจทำประกันมากขึ้น เพราะเริ่มรับรู้ภัยที่มีโอกาสเสียหายสูง ๆ มีโอกาสเกิด และทำให้ในระยะยาว float จากเบี้ยจะมากขึ้นทั้งปริมาณและราคา ซึ่งจะทำให้บริษัทมีรายได้จากส่วนที่ 2 คือรายได้ที่เพิ่มขึ้นจากการสร้างผลตอบแทนการลงทุนที่สูงขึ้น

ดังนั้น อม้ในบางปียามที่่เกิดภัยใหญ่ทำให้เกิดผลกระทบสูงในระยะสั้น แต่กลับเป็นประโยชน์ในระยะยาว้นื่องจากสามารถกำจัดคู่แข่งขันที่อ่อนแอออกไปในตัว แข่งขันด้านราคาค่าเบี้ยประกันน้อยลงด้วย แต่ตัวบริษัทเองก็ต้องมีฐานะการเงินที่ดี แข็งแกร่งพอเพื่อให้สามารถรับภัยต่อเนื่องได้ด้วยนะ มิฉะนั้นจะเสียโอกาสตรงนี้ครับ

ผมให้เทียบดู หาก run way ธุรกิจยาว เช่น 100 ปี มีช่วงเลวร้ายประมาณ 5 ปี ก็เพียง 5% ของ run way แต่มีอีก 95% ของเวลาที่มีโอกาสที่ดี เป็นต้น

แต่หากเราไปลงทุนช่วง 5 ปีนั้น เราอาจจะรู้สึกยาวมาก หากเรามีข้อจำกัดโดยไปกำหนด run way การลงทุนสั้นกว่าธุรกิจที่เราลงทุนที่มี run way ยาวกว่าเรามากเป็นหลายเท่า เช่นเราไปจำกัดการลงทุนแค่ระยะเวลาลงทุน 10 ปี ตรงนี้ก็จะรู้สึกยาวนานนั้นเอง และช่วงที่เราไปลงทุน 5 ปี จะรู้สึกเราลงทุนผิดพลาดจนต้อง cut loss ออกไป เป็นต้น เพราะรอคอยนานเกินไปตามข้อจำกัดของเรานั้นเอง

วิธีคิดของพวกนักลงทุนที่มีข้อจำกัดน้อยเพราะกระจายความเสี่ยงในการลงทุนหลายธุรกิจที่แตกต่างกันตาม run way ของแต่ละธุรกิจ จนทำให้สามารถมองการลงทุนในหลายธุรกิจได้ระยะยาวไม่ติดข้อจำกัด run way ของทุกธุรกิจที่ลงทุน กับ นักลงทุนระยะสั้นที่มีระยะเวลาลงทุนไม่ match กับ run way ของธุรกิจนั้น ก็ทำให้วิธีคิด และ การตัดสินใจ เพื่อดูความผิดพลาดการลงทุนต่างกันได้ เพราะ run way นั้นเอง

Circle of competence

I don't think it's as difficult to figure out competence as it may appear.

If you're 5-foot-2, you don't have much future in the NBA.

What I need to get ahead is to be better than idiots.

Charlie Munger

I don't think it's as difficult to figure out competence as it may appear.

If you're 5-foot-2, you don't have much future in the NBA.

What I need to get ahead is to be better than idiots.

Charlie Munger

-

imerlot

- Verified User

- โพสต์: 2690

- ผู้ติดตาม: 0

Re: 10 Questions to Ask Before You Buy a Stock

โพสต์ที่ 67

source:

http://www.joshuakennon.com/reinvesting ... coca-cola/

ส่วนอันนี้

เป็น

..

เอาข้อมูลจากกราฟ ประาณ

มาใส่ excel จะได้

KO 40y ....

10ปีแรก ผลตอบแทนติดลบ (อาจเพราะยังมี สงครามเวียตนาม)

20ปีแรก ปีที่10-20ได้เพียง 4.9 เท่า จากมาตรฐาน 10เท่า หรือ CAGR 10ปี เพียง 17.2%

30ปี แรก ช่วง 1987-97 ยุคทอง หลังเรแกนยุติสงครามเย็น 10ปีนี้ ได้ถึง 16เท่าเกินมาตรฐานไป 6เท่า

หรือ CAGR ที่ 31.98%

ส่วน 40ปีแรก ช่วง1997-2007 กลับมาหนืดอีก ไม่รู้ว่า เหตุการณ์ 911 หรืออะไร แต่ช่วงนี้ ทำได้เพียง 1.1 เท่า

ใน10ปี หรือ CAGR แค่ 1.04%.

{ข้อมูล ประมาณ อาจะไม่ถูกต้อง - please recheck}

-

imerlot

- Verified User

- โพสต์: 2690

- ผู้ติดตาม: 0

Re: 10 Questions to Ask Before You Buy a Stock

โพสต์ที่ 68

ส่วน

dow 100ปีนะ

เจอ สงครามโลก ปี 2

ต่อด้วย สงครามเย็น

จำได้ว่า ปี 80s เรแกนเซ็นสัญญา

กับ โกบาชอบ dow แค่ 800จุด

.............

ข้างล่าง เป็นเก็บรวบรวมตัดแปะประวัติ 100ปี dow เขียนเองใหม่

{ผิดบ้าง ถูกบ้าง- แต่จะเอาภาพใหญ่}

....

ส่วนใหญ่มันเกี่ยวกับสงคราม

..

พอ peace ตลาดก็พุ่งเลย

..

dow 100ปีนะ

เจอ สงครามโลก ปี 2

ต่อด้วย สงครามเย็น

จำได้ว่า ปี 80s เรแกนเซ็นสัญญา

กับ โกบาชอบ dow แค่ 800จุด

.............

ข้างล่าง เป็นเก็บรวบรวมตัดแปะประวัติ 100ปี dow เขียนเองใหม่

{ผิดบ้าง ถูกบ้าง- แต่จะเอาภาพใหญ่}

....

ส่วนใหญ่มันเกี่ยวกับสงคราม

..

พอ peace ตลาดก็พุ่งเลย

..

1920s-1932 The Greatest Up-n-Down (climax top). The DJ Industrial Average increase 3-fold, record high at 381 on September 1929 and crash on "Black Tuesday", October 29, 1929, when share prices on the New York Stock Exchange (NYSE) collapsed. Stock prices plummeted on that day, and continued to fall at an unprecedented rate for a full month. The market embarked on a steady slide in April 1931 that did not end until 1932 when the Dow closed at 41.22 on July 8, concluding a shattering 89% decline from the peak. This was the lowest the stock market had been since the 19th century.[18]

1932-1939 The Great Depression. The Great Depression was a severe worldwide economic depression in the decade preceding World War II. The timing of the Great Depression varied across nations, but in most countries it started in about 1929 and lasted until the late 1930s or early 1940s.[1] The Great Depression had devastating effects in virtually every country, rich and poor. Personal income, tax revenue, profits and prices dropped. while international trade plunged by ½ to ⅔. Unemployment in the U.S. rose to 25%, and in some countries rose as high as 33%.[3] Cities all around the world were hit hard, especially those dependent on heavy industry. Construction was virtually halted in many countries. Farming and rural areas suffered as crop prices fell by approximately 60%.[4][5][6] Facing plummeting demand with few alternate sources of jobs, areas dependent on primary sector industries such as cash cropping, mining and logging suffered the most.[7]

1939-1945 World War II. The war is generally accepted to have begun on 1 September 1939, with the invasion of Poland by Germany. This period DJ range 155-195 High from 1939-45.

1945-1954 After WWII 1st 10Y-recovery. On December 1954, DJ made 10-year continue up from high 195 in 1945 to high 404 in 1954. Which is the first time the Dow passed the 381 high reach on September 3, 1929, eight weeks before the Greatest crash. In 1952, The NYSE, in its first shareowners census, finds that 6,490,000 Americans own common stock.[h]

1954-1970 After WWII next 16Y-recovery. The Dow continue up its 2nd-16 year up (rally) from 1954 high of 404 to 1964 high of 891. By 1950s, the majority of workers in the developed countries were industrial workers. US Gross Domestic Product from 1950-1970 grew from 293.7 billion US dollar in 1950 to 1038.3 billions(1 Trillion) in 1970 for the first time.[g] By 1960s, US economy has move into Service Age.

1970-1982 Cold War - go nowhere. After The assassination of President Kennedy on November 22, 1964 the cold war was in high tension mode. The Cold War featured periods of relative calm and of international high tension – the Berlin Blockade (1948–1949), the Korean War (1950–1953), the Berlin Crisis of 1961, the Vietnam War (1959–1975), the Cuban Missile Crisis (1962), the Soviet war in Afghanistan (1979–1989), and the Able Archer 83 NATO exercises in November 1983. Both sides sought détente to relieve political tensions and deter direct military attack, which would probably guarantee their mutual assured destruction with nuclear weapons.[cw] But the Service Age has moved US economics from 1 Trillion USD in 1970 to 3 Trillion USD in 1981.[g] But "Mr. Market" seem to step in scarely-mood and inefficient, The Dow start 1972 at High 1036 but end in 1982 at high 1070, a ten-year no gain; while real GDP up three times. Note that 1973 was the first oils crisis, which create high inflation. And monetary policy issuers reacted by push up high interest rate.[g]

1982-2001 Cold War end - begin of Information Age. US GDP continue up from 3 Trillion USD in 1982 to 10 Trillion USD for the first time in 2001, another 3 times step up. This time after Service Age, US economy has move into Information Age. This time unlike the scarely-mood of nuclear war, President Reagan end the nuclear era by his "a world free of nuclear weapons" and Reagan and Gorbachev sign the INF Treaty at the White House in 1987, which end the nuclear era. The "market" this time response by up from high 1070 in 1982 to high 11497 in 1999.[dj] Important note after internet-boom era is that, 1996-2000 according to seekingalpha.com and thechartstore.com, the year 1996 is the first time market capitalization of US stock exceed it GDP.[crt1] And the level of exceed peak at 3/31/2000 when stock market capitalization exceed US GDP by 180.20 percent.[crt1] To compare, on 8/31/1929 peak, the market capitalization is only 88.31 percent of GDP. And the average 1027 months (85.5years) of market capitalization to GDP was 62.15 percent.[crt1]

2001-2010 After 911. Another world shock event that changed the "market" or investment mood was the 911 of World Trade center. And again US back to "war" began in 2003 so called "Iraq war". The war caused US Government debt outstanding to up from 6.7 Trillion UDS {6,783,231,062,743.62} in 2003 to 11.9 Trillion USD {11,909,829,003,511.75} in 2009[tr]. On the other hand US GDP start in 2001 at 10286.2 Billion USD and in 2009 just reach 14258.2 Billion.[g2] But same as old day, the "Market" responded badly under "war". Two big crashes occurred during this decade, the 2002 crash {internet-boom end} and the 2008 crash {oil-peak/subprime}. The 2002 low was on October 9, 2002, the Dow drop to 7,286.27.[dj7] The lowest close of the Dow in 2008 was on November 20,2008, when the Dow closed at 7552.29.[dj8] As of September 22, 2010 the Dow closed at 10,739.31.[dj9] Compare to the Dow high of 11497 in 1999 to 2010 at 10739, this 2001-2010 the Dow is going nowhere. The year 2001-2010, US economy has moved into the Communication Age.

-

imerlot

- Verified User

- โพสต์: 2690

- ผู้ติดตาม: 0

Re: 10 Questions to Ask Before You Buy a Stock

โพสต์ที่ 69

ิbreak สายตานิด

เดี๋ยวมาต่อเรื่อง

เดี๋ยวมาต่อเรื่อง

chaitorn wrote:

วิธี 1 เข้าซื้อราคาต่ำมาก แต่หากยังไม่ฟื้น ราคาก็ยังตกต่อไปเรื่อย ๆ ยิ่งซื้อยิ่งถูกลงไปอีก

วิธี 2 เข้าซื้อในราคาสูงขึ้น new high ไปเรื่อย ๆ พร้อมกับการเติบโตในอนาคตที่่คาดว่าจะเติบโตสูงสม่ำเสมอ แต่หากมีบางไตรมาส หรือบางปีที่เริ่มแย่ ก็อาจติดดอยราคาได้ง่ายเหมือนกัน

ตรงนี้มีเคล็ดลับอย่างไร ที่เราจะได้ศึกษาบทเรียนความผิดพลาดในการเข้าซื้อหรือไม่ครับ

-

imerlot

- Verified User

- โพสต์: 2690

- ผู้ติดตาม: 0

Re: 10 Questions to Ask Before You Buy a Stock

โพสต์ที่ 70

Analogy of Smoked Filled Theaters

and Spectacular Waterfall

แอนนาโลยี่ อุปมาอุปมัย ของ โรงละครที่มี ควันคลุ้ง น้ำตกที่น่าตื่นเต้น

source:

http://www8.gsb.columbia.edu/sites/valu ... 202008.pdf

....

แปลแบบลัดสั้น..แต่งเติมเล็กๆน้อย ส่วนแป๊ะๆดู ฉบับอังกฤษ ตัดเฉพาะส่วนมาให้แล้วเด๊๋ยวหาไม่เจอ

ที่โรงละครหนึ่ง มีกฏว่าใครจะออกไป ต้องขายตั๋วเราให้คนข้างนอก แล้วให้คนข้างนอกซื้อตั่วของเราก่อน

ที่โรงละครหนึ่ง มีกฏว่าใครจะออกไป ต้องขายตั๋วเราให้คนข้างนอก แล้วให้คนข้างนอกซื้อตั่วของเราก่อน

ถึงจะออกไปได้ ในคืนที่ เป็น การแสดงของนักแสดงสุดยอด ราคาก็จะแพงสุดยอด

ปรากฏว่าวันนึง ในโรงละครมีควันไฟหนาทึบ มีกลิ่มไหม้ มีเสียงระฆังเร่งเตือน มีเสียงตะโกนว่า ไฟไหม้

คนข้างนอกก็ สังเกตุเห็นควันหนาทึบ ออกจากโรงละคร เช่นกัน วันนั้นราคาตั๋วดิ่ง แบบน้ำตกที่น่าตื่นตา มีแต่คนขายไม่มี คนซื้อ

ทุกคนต้องการออกไป

แต่มีคุณแวลูคนหนึ่ง เขารู้มาก่อน ว่า มันเป็นควันของการแสดง ในคืนนี้ เขานั่งใจเย็นและดูจนจบ.

ธุรกิจนี้ คุณภาพดี แต่ถ้าจะสร้างธุรกิจแบบนี้ วันนี้ ต้องใช้เงิน มากกว่านี้ replacement cost

หรือ hard liquidation value ให้หยุดกิจการ แบ่งขายเป็นส่วนๆ เงินลงทุน หรือ asset ก็มีค่ามากกว่านี้

..

มีต่อพักก่อน..

and Spectacular Waterfall

แอนนาโลยี่ อุปมาอุปมัย ของ โรงละครที่มี ควันคลุ้ง น้ำตกที่น่าตื่นเต้น

source:

http://www8.gsb.columbia.edu/sites/valu ... 202008.pdf

....

แปลแบบลัดสั้น..แต่งเติมเล็กๆน้อย ส่วนแป๊ะๆดู ฉบับอังกฤษ ตัดเฉพาะส่วนมาให้แล้วเด๊๋ยวหาไม่เจอ

ถึงจะออกไปได้ ในคืนที่ เป็น การแสดงของนักแสดงสุดยอด ราคาก็จะแพงสุดยอด

ปรากฏว่าวันนึง ในโรงละครมีควันไฟหนาทึบ มีกลิ่มไหม้ มีเสียงระฆังเร่งเตือน มีเสียงตะโกนว่า ไฟไหม้

คนข้างนอกก็ สังเกตุเห็นควันหนาทึบ ออกจากโรงละคร เช่นกัน วันนั้นราคาตั๋วดิ่ง แบบน้ำตกที่น่าตื่นตา มีแต่คนขายไม่มี คนซื้อ

ทุกคนต้องการออกไป

แต่มีคุณแวลูคนหนึ่ง เขารู้มาก่อน ว่า มันเป็นควันของการแสดง ในคืนนี้ เขานั่งใจเย็นและดูจนจบ.

....s a value investor, you

don’t want to enter every

smoke-filled theater. What

you want to do is carefully

analyze these smoke-filled thea-

ters to try to find one where

the smoke is not real, or the

fire alarm is not real, it went off

for no reason, and then buy

those tickets at hugely dis-

counted prices, then sit back

and watch the rest of the

movie.

แปลว่า ราคาลงมาจนThe real world usually is not

that accommodating. You may

have to look at situations, like

Ben Graham did, where he

focused more on the hard as-

sets, and not much on manage-

ment, etc. So, I have had some

very successful investments in

businesses where the bet was

based on hard liquidation value,

and I did not spend a lot of

time assessing the quality of

management, other than that

they were competent.

ธุรกิจนี้ คุณภาพดี แต่ถ้าจะสร้างธุรกิจแบบนี้ วันนี้ ต้องใช้เงิน มากกว่านี้ replacement cost

หรือ hard liquidation value ให้หยุดกิจการ แบ่งขายเป็นส่วนๆ เงินลงทุน หรือ asset ก็มีค่ามากกว่านี้

..

มีต่อพักก่อน..

- Nevercry.boy

- Verified User

- โพสต์: 4641

- ผู้ติดตาม: 0

Re: 10 Questions to Ask Before You Buy a Stock

โพสต์ที่ 71

อ. Imerlot ช่วย comment ผมด้วยนะครับ

สุดยอดหุ้นของบัฟเฟตต์ คือตัวไหน

ขอบคุณครับ

สุดยอดหุ้นของบัฟเฟตต์ คือตัวไหน

ขอบคุณครับ

เด็กผู้ชายไม่ร้องไห้

http://nevercry-boy.blogspot.com/

http://nevercry-boy.blogspot.com/

-

imerlot

- Verified User

- โพสต์: 2690

- ผู้ติดตาม: 0

Re: 10 Questions to Ask Before You Buy a Stock

โพสต์ที่ 72

จริงแล้ว มันอยู่ใน บทที่ 7

อยู่แล้ว

http://www.thereformedbroker.com/2013/1 ... mber-1963/

มีต่อ

มีต่อ

..

อยู่แล้ว

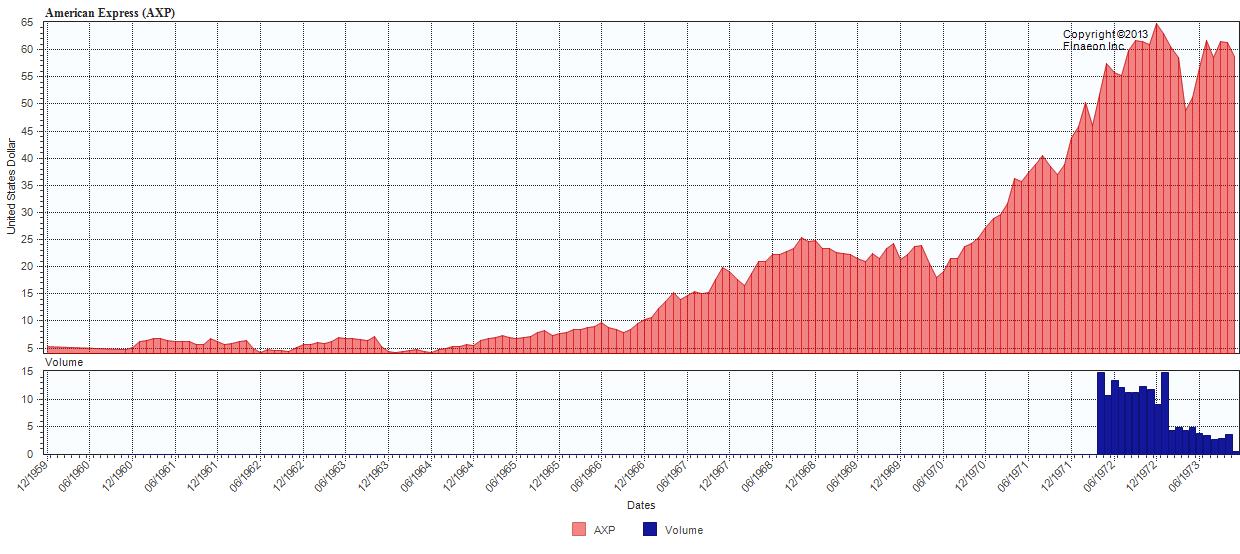

ในบทที่7 ได้สอนถึง วิธีซื้อหุ้น 4 วิธี ที่จะทำให้ได้ผลตอบแทนที่เหนือกว่าตลาดมากๆ ซึ่งตอน Warren Buffet ทุ่มเงินซื้อหุ้น American Express (ฟังจากงานสัมนา ดร. นิเวศน์ พูดถึง Buffet ตาม link ดูนาทีที่ 52 http://sorawut.blip.tv/file/3641809/) ตอนเกิด Scandal เกือบครึ่ง Port(บางที่บอก1/3).

When Buffett bought his stake in American Express (NYSE: AXP) in 1963, the company's shares had been halved in the aftermath of the salad oil scandal. After a little due diligence, Buffett determined that the company's brand had not been permanently tarnished, and the $60 million settlement the company faced would be as inconsequential in the long run as a dividend check that got "lost in the mail." He happily plunged one-third of his investment partnership's assets into this unjustly beaten-down blue chip.http://www.fool.com/investing/general/2 ... ffett.aspx

ข้อมูลระเอียดเต็มๆ ที่It was none other than American Express (NYSE: AXP). And its losses from the "salad oil" scandal caused the stock to lose half its value. A cagey investor from Omaha took notice and loaded up on AXP stock. He promptly said that the matter would be taken care of no matter what it cost so as not to harm the value of the storied American Express name. The year was 1963, the scandal was overshadowed by the Kennedy assassination, and the investor, of course, was none other than Buffett. His current 151 million-share stake in AmEx cost $1.3 billion but is now worth $6.1 billion, a gain of +370% as of Dec. 31, 2009. The dividend alone is $111.6 million a year.

http://www.investinganswers.com/a/has-w ... -mojo-1368

http://www.thereformedbroker.com/2013/1 ... mber-1963/

Warren Buffett Gets a Ten-Bagger

And what about Warren Buffett? As a result of the losses American Express suffered from funding De Angelis, American Express stock, fell in price from 65 in October 1963 to 37 in January 1964. Believing this was temporary. Warren Buffett began buying shares and established a 5% stake in American Express for $20 million. As indicated by the chart below, American Express made a ten-fold move between 1964 to 1973. American Express was one of the first of the many successful investments Warren Buffett made.

http://www.thereformedbroker.com/2013/1 ... mber-1963/

..

-

imerlot

- Verified User

- โพสต์: 2690

- ผู้ติดตาม: 0

Re: 10 Questions to Ask Before You Buy a Stock

โพสต์ที่ 73

%%%

~~~

อันนี้ต้องอ่านจากหนังสือ

Intelligent Investor คำต่อคำ

จึงตัดแปะมาเก็บไว้ ควรไปดูหนังสืิอ หน้า 163 บทที่7.

....

สรุปคือ บ. ใหญ่ มีข้ิอได้เปรียบ2ข้อคือ:

1. ความสามารถในการแก้ไขสถานะการณ์ เลวร้ายได้และกลับมามีรายได้ดังเดิม

2. ตลาดก็จะตอบสนองราคาอย่าง รวดเร็ว

.....

แปลว่า คำตอบข้อ1

วิธี 1 เข้าซื้อราคาต่ำมาก แต่หากยังไม่ฟื้น ราคาก็ยังตกต่อไปเรื่อย ๆ ยิ่งซื้อยิ่งถูกลงไปอีก

1.คือ บ. ต้องใหญ่

...............

แจม {อาจไม่ถูกต้องนะ}

ผมจำได้ว่า

ปี 2007 ผมยังไม่ได้เป็น VI

อัด PTTAR เยอะมาก ที่ประมาณ 40บาท ตอนนั้น จะได้ ปันผล 1.25กว่า

ปรากฎว่า ยุ่งๆ อยู่ ปี 2008 ก็มาแรง PTTAR นั้นลงไป 8 บาท ไม่ได้ขายเพราะขายไม่ทัน

แต่สุดท้ายไม่ขาดทุน ความใหญ่นี้ มันดีอย่างนี้เอง

แต่ แฟนไป ซื้อ บ . ไอคอกไอแคก ตอนนั้น 10กว่า บาท ขาดทุนไป 5แสนตัวเดียว เด๊๋ยวนี้ก็ยัง ไออยู่

.........

2. พอสถานการณ์ ควันหายคลุ้ง บ. ใหญ่

2. ตลาดก็จะตอบสนองราคาอย่าง รวดเร็ว

..

หลายคนในนี้ คงได้ซื้อ ห้าง 20บาท ได้ ไป 4 เด้ง

..

แต่ข้อเสียคือ 5-10ปี มันจะมาซักครั้ง

..

มันยากไป.

~~~

อันนี้ต้องอ่านจากหนังสือ

Intelligent Investor คำต่อคำ

จึงตัดแปะมาเก็บไว้ ควรไปดูหนังสืิอ หน้า 163 บทที่7.

....

สรุปคือ บ. ใหญ่ มีข้ิอได้เปรียบ2ข้อคือ:

1. ความสามารถในการแก้ไขสถานะการณ์ เลวร้ายได้และกลับมามีรายได้ดังเดิม

2. ตลาดก็จะตอบสนองราคาอย่าง รวดเร็ว

.....

แปลว่า คำตอบข้อ1

วิธี 1 เข้าซื้อราคาต่ำมาก แต่หากยังไม่ฟื้น ราคาก็ยังตกต่อไปเรื่อย ๆ ยิ่งซื้อยิ่งถูกลงไปอีก

1.คือ บ. ต้องใหญ่

...............

แจม {อาจไม่ถูกต้องนะ}

ผมจำได้ว่า

ปี 2007 ผมยังไม่ได้เป็น VI

อัด PTTAR เยอะมาก ที่ประมาณ 40บาท ตอนนั้น จะได้ ปันผล 1.25กว่า

ปรากฎว่า ยุ่งๆ อยู่ ปี 2008 ก็มาแรง PTTAR นั้นลงไป 8 บาท ไม่ได้ขายเพราะขายไม่ทัน

แต่สุดท้ายไม่ขาดทุน ความใหญ่นี้ มันดีอย่างนี้เอง

แต่ แฟนไป ซื้อ บ . ไอคอกไอแคก ตอนนั้น 10กว่า บาท ขาดทุนไป 5แสนตัวเดียว เด๊๋ยวนี้ก็ยัง ไออยู่

.........

2. พอสถานการณ์ ควันหายคลุ้ง บ. ใหญ่

2. ตลาดก็จะตอบสนองราคาอย่าง รวดเร็ว

..

หลายคนในนี้ คงได้ซื้อ ห้าง 20บาท ได้ ไป 4 เด้ง

..

แต่ข้อเสียคือ 5-10ปี มันจะมาซักครั้ง

..

มันยากไป.

-

imerlot

- Verified User

- โพสต์: 2690

- ผู้ติดตาม: 0

Re: 10 Questions to Ask Before You Buy a Stock

โพสต์ที่ 74

Nevercry.boy asked

k. Imerlot ช่วย comment ผมด้วยนะครับ

สุดยอดหุ้นของบัฟเฟตต์ คือตัวไหน

..............................................

ตอบว่า

ผมไม่ทราบ

ลุงบัฟกับลุงชาลี เคยคุยกันว่า

หุ้นอะไรหนอดีที่สุดในโลก runway ยาวที่สุด

............

และก็ยิ้มไม่ยอมบอกใคร

....

ผมเลยลองจินตนการว่า ถ้าผมมีซัก 4 billion usd gอาแค่สูสี ลุงชาลี และถ้าผมจะต้องที่ มรดกให้ลูกหลานเหลน

บอกว่าห้าขายหุ้นตัวนี่เด็ดขาย และเป็นตัวเดียวที่มีใน port

อีกร้อยปีก็ยังแข็งแกร่งจะเป็นหุ้น อะไร

..

เห็นไหมมันตอบในตังมันเองทันที

..

k. Imerlot ช่วย comment ผมด้วยนะครับ

สุดยอดหุ้นของบัฟเฟตต์ คือตัวไหน

..............................................

ตอบว่า

ผมไม่ทราบ

ลุงบัฟกับลุงชาลี เคยคุยกันว่า

หุ้นอะไรหนอดีที่สุดในโลก runway ยาวที่สุด

............

และก็ยิ้มไม่ยอมบอกใคร

....

ผมเลยลองจินตนการว่า ถ้าผมมีซัก 4 billion usd gอาแค่สูสี ลุงชาลี และถ้าผมจะต้องที่ มรดกให้ลูกหลานเหลน

บอกว่าห้าขายหุ้นตัวนี่เด็ดขาย และเป็นตัวเดียวที่มีใน port

อีกร้อยปีก็ยังแข็งแกร่งจะเป็นหุ้น อะไร

..

เห็นไหมมันตอบในตังมันเองทันที

..

- Nevercry.boy

- Verified User

- โพสต์: 4641

- ผู้ติดตาม: 0

Re: 10 Questions to Ask Before You Buy a Stock

โพสต์ที่ 75

Get เลย อ่านคำตอบ ของ อ. Imerlot แล้วยิ้มออกมาเลยimerlot เขียน:Nevercry.boy asked

k. Imerlot ช่วย comment ผมด้วยนะครับ

สุดยอดหุ้นของบัฟเฟตต์ คือตัวไหน

..............................................

ตอบว่า

ผมไม่ทราบ

ลุงบัฟกับลุงชาลี เคยคุยกันว่า

หุ้นอะไรหนอดีที่สุดในโลก runway ยาวที่สุด

............

และก็ยิ้มไม่ยอมบอกใคร

....

ผมเลยลองจินตนการว่า ถ้าผมมีซัก 4 billion usd gอาแค่สูสี ลุงชาลี และถ้าผมจะต้องที่ มรดกให้ลูกหลานเหลน

บอกว่าห้าขายหุ้นตัวนี่เด็ดขาย และเป็นตัวเดียวที่มีใน port

อีกร้อยปีก็ยังแข็งแกร่งจะเป็นหุ้น อะไร

..

เห็นไหมมันตอบในตังมันเองทันที

..

เด็กผู้ชายไม่ร้องไห้

http://nevercry-boy.blogspot.com/

http://nevercry-boy.blogspot.com/

-

imerlot

- Verified User

- โพสต์: 2690

- ผู้ติดตาม: 0

Re: 10 Questions to Ask Before You Buy a Stock

โพสต์ที่ 76

ผมเลยลองจินตนาการว่า ถ้าผมมีซัก 4 billion usd เอาแค่สูสี ลุงชาลี และถ้าผมจะต้องที่ มรดกให้ลูกหลานเหลน

บอกว่าห้ามขายหุ้นตัวนี้เด็ดขาด และเป็นตัวเดียวที่มีใน port

อีกร้อยปีก็ยังแข็งแกร่งจะเป็นหุ้น อะไร

..

เห็นไหมมันตอบในตัวมันเองทันที

..

ผมเชื่อว่า coke อีกร้อยปี ก็ยิ่งใหย่กว่านี้ครับ

..

เพราะ อีกร้อยปี มันก็ จะไม่เปลี่ยนง่าย ครับ

..

เชื่อว่า ชาเขียวอะไร ก็ยังกินโค๊กไม่ลงครับ

..

ไม่เห็นด้วยไม่ว่ากันครับ

..

บอกว่าห้ามขายหุ้นตัวนี้เด็ดขาด และเป็นตัวเดียวที่มีใน port

อีกร้อยปีก็ยังแข็งแกร่งจะเป็นหุ้น อะไร

..

เห็นไหมมันตอบในตัวมันเองทันที

..

ผมเชื่อว่า coke อีกร้อยปี ก็ยิ่งใหย่กว่านี้ครับ

..

เพราะ อีกร้อยปี มันก็ จะไม่เปลี่ยนง่าย ครับ

..

เชื่อว่า ชาเขียวอะไร ก็ยังกินโค๊กไม่ลงครับ

..

ไม่เห็นด้วยไม่ว่ากันครับ

..

- Nevercry.boy

- Verified User

- โพสต์: 4641

- ผู้ติดตาม: 0

Re: 10 Questions to Ask Before You Buy a Stock

โพสต์ที่ 77

อ้าว เงิบ ผมนึกว่าผมจะซื้อ BRK ซะอีกimerlot เขียน:ผมเลยลองจินตนาการว่า ถ้าผมมีซัก 4 billion usd เอาแค่สูสี ลุงชาลี และถ้าผมจะต้องที่ มรดกให้ลูกหลานเหลน

บอกว่าห้ามขายหุ้นตัวนี้เด็ดขาด และเป็นตัวเดียวที่มีใน port

อีกร้อยปีก็ยังแข็งแกร่งจะเป็นหุ้น อะไร

..

เห็นไหมมันตอบในตัวมันเองทันที

..

ผมเชื่อว่า coke อีกร้อยปี ก็ยิ่งใหย่กว่านี้ครับ

..

เพราะ อีกร้อยปี มันก็ จะไม่เปลี่ยนง่าย ครับ

..

เชื่อว่า ชาเขียวอะไร ก็ยังกินโค๊กไม่ลงครับ

..

ไม่เห็นด้วยไม่ว่ากันครับ

..

เด็กผู้ชายไม่ร้องไห้

http://nevercry-boy.blogspot.com/

http://nevercry-boy.blogspot.com/

-

imerlot

- Verified User

- โพสต์: 2690

- ผู้ติดตาม: 0

Re: 10 Questions to Ask Before You Buy a Stock

โพสต์ที่ 78

brk.a

ก็ไม่ผิดครับ

แต่ ลุงบัฟกับ ลุงชาลี

อีก 20ปี

ไม่อยู่แล้วครับ

ลุงบัฟเคยบอกว่า

....

รพเมโย เป็ย สถาบันไปแล้ว หมอ เก่ง คนนึง ออกไปไม่มี ผลต่อ รพ เมโย

..

แต่ ผมว่า การลงทุนแบบลุงบัฟนี่ ต้องมีความชำนาญสะสม มากกว่า 40ปี

หาคนแทนยากครับ

..

ส่วน coke เก่งพื้น ก็นำาพาไปได้อีร้อยปี สบายครับ

..

ไม่เห็นด้วยไม่ว่ากันครับ

..

ก็ไม่ผิดครับ

แต่ ลุงบัฟกับ ลุงชาลี

อีก 20ปี

ไม่อยู่แล้วครับ

ลุงบัฟเคยบอกว่า

....

รพเมโย เป็ย สถาบันไปแล้ว หมอ เก่ง คนนึง ออกไปไม่มี ผลต่อ รพ เมโย

..

แต่ ผมว่า การลงทุนแบบลุงบัฟนี่ ต้องมีความชำนาญสะสม มากกว่า 40ปี

หาคนแทนยากครับ

..

ส่วน coke เก่งพื้น ก็นำาพาไปได้อีร้อยปี สบายครับ

..

ไม่เห็นด้วยไม่ว่ากันครับ

..

-

imerlot

- Verified User

- โพสต์: 2690

- ผู้ติดตาม: 0

Re: 10 Questions to Ask Before You Buy a Stock

โพสต์ที่ 79

ส่วน coke เก่งพื้นๆ ก็นำพาไปได้อีกร้อยปี สบายครับ

ไม่ต้องเก่ง แบบ ลี ไออาคอกค่า ครับ

เดียวนี้ บิ๊ก รถยนต์ เมกา

กลายเป็น ฉายา 3 ซอมบี้ไปแล้ว

ยุคสมัยเปลี่ยน โลกเปลี่ยน

สินค้าที่ ยังไม่เปลี่ยนมีน้อยมากครับ

อีก100ปี ซอสไฮนน์ก็ไม่น่าเปลี่ยนครับ

แต่ คนกินซอสวันละไม่กี่หยดครับ

กินโค๊กได้หลายกระป๋อง และเมื่อไหร่จีน รวยเท่าเมกา พฤติกรรมบริโภคก็จะเปลี่ยนครับ

..

..

ไม่ต้องเก่ง แบบ ลี ไออาคอกค่า ครับ

เดียวนี้ บิ๊ก รถยนต์ เมกา

กลายเป็น ฉายา 3 ซอมบี้ไปแล้ว

ยุคสมัยเปลี่ยน โลกเปลี่ยน

สินค้าที่ ยังไม่เปลี่ยนมีน้อยมากครับ

อีก100ปี ซอสไฮนน์ก็ไม่น่าเปลี่ยนครับ

แต่ คนกินซอสวันละไม่กี่หยดครับ

กินโค๊กได้หลายกระป๋อง และเมื่อไหร่จีน รวยเท่าเมกา พฤติกรรมบริโภคก็จะเปลี่ยนครับ

..

..

-

imerlot

- Verified User

- โพสต์: 2690

- ผู้ติดตาม: 0

Re: 10 Questions to Ask Before You Buy a Stock

โพสต์ที่ 80

-

imerlot

- Verified User

- โพสต์: 2690

- ผู้ติดตาม: 0

Re: 10 Questions to Ask Before You Buy a Stock

โพสต์ที่ 81

วิธี 2 เข้าซื้อในราคาสูงขึ้น new high ไปเรื่อย ๆ พร้อมกับการเติบโตในอนาคตที่่คาดว่าจะเติบโตสูงสม่ำเสมอ

อันนี้ คำตอบ

น่าจะอยู่ที่

model model และความมันใจของโมเดลนั้นๆ

หุ้น home depot โต..260 เท่าภายในเวลา 15 ปี {ใน beat the street (p139)}

แต่พอปี

แต่พอเข้า ไปศึกษาเพิ่มเติ่ม ปรากฎว่า

HD รายได้ revenue peak ในปี 2007 ที่ 90,837

กล่าวคือ พอปี 2008 เริ่มตกและ ปัจจุบันปี 2011-12 รายได้ 70,395

ถ้าคุณไม่เข้าใจ ตัวแปรที่ทำให้มันชนะ และเข้าไปในปี 2007 ก็ขาดทุน

อันนี้ คำตอบ

น่าจะอยู่ที่

model model และความมันใจของโมเดลนั้นๆ

หุ้น home depot โต..260 เท่าภายในเวลา 15 ปี {ใน beat the street (p139)}

แต่พอปี

แต่พอเข้า ไปศึกษาเพิ่มเติ่ม ปรากฎว่า

HD รายได้ revenue peak ในปี 2007 ที่ 90,837

กล่าวคือ พอปี 2008 เริ่มตกและ ปัจจุบันปี 2011-12 รายได้ 70,395

หุ้นตัวต่อมาก็คือ Home Depot กิจการค้าปลีกสินค้าเกี่ยวกับการก่อสร้างและงานช่าง ที่ “ปีเตอร์ ลินซ์” ออกไปหาข้อมูลแล้วรู้สึกประทับใจ เนื่องจากมีสินค้าที่หลากหลาย จำหน่ายในราคาถูก และพนักงานมีความรู้ในการให้บริการลูกค้า เวลานั้นกิจการกำลังอยู่ในช่วงเริ่มต้นลงหลักปักฐาน “ลินซ์” เข้าซื้อหุ้น Home Depot ในราคา 25 เซ็นต์ (ราคาหลังจากแตกหุ้นแล้ว) และขายออกไปในอีกหนึ่งปีต่อมา

นั่นเป็นการตัดสินใจขายหุ้นที่ทำให้เขารู้สึกเสียใจอย่างสุดซึ้ง เพราะราคาหุ้น Home Depot เพิ่มขึ้นจาก 25 เซ็นต์ไปเป็น 65 เหรียญ หรือเพิ่มขึ้นเป็น 260 เท่าภายในเวลา 15 ปี “ผมได้อยู่ในจุดเริ่มต้นของบริษัทนี้ แต่ผมก็ไม่ได้ตระหนักถึงศักยภาพของมัน”

source:

http://www.thaivi.org/%E0%B9%80%E0%B8%8 ... %E0%B8%B9/

ถ้าคุณไม่เข้าใจ ตัวแปรที่ทำให้มันชนะ และเข้าไปในปี 2007 ก็ขาดทุน

-

chaitorn

- Verified User

- โพสต์: 2547

- ผู้ติดตาม: 0

Re: 10 Questions to Ask Before You Buy a Stock

โพสต์ที่ 83

คุณสมบัติของกิจการที่สามารถดำรงค์อยู่ได้ในระยะยาวเป็นเรื่องน่าสนใจimerlot เขียน:ผมเลยลองจินตนาการว่า ถ้าผมมีซัก 4 billion usd เอาแค่สูสี ลุงชาลี และถ้าผมจะต้องที่ มรดกให้ลูกหลานเหลน

บอกว่าห้ามขายหุ้นตัวนี้เด็ดขาด และเป็นตัวเดียวที่มีใน port

อีกร้อยปีก็ยังแข็งแกร่งจะเป็นหุ้น อะไร

..

เห็นไหมมันตอบในตัวมันเองทันที

..

ผมเชื่อว่า coke อีกร้อยปี ก็ยิ่งใหย่กว่านี้ครับ

..

เพราะ อีกร้อยปี มันก็ จะไม่เปลี่ยนง่าย ครับ

..

เชื่อว่า ชาเขียวอะไร ก็ยังกินโค๊กไม่ลงครับ

..

ไม่เห็นด้วยไม่ว่ากันครับ

..

ผมลองไปค้นบริษัทเก่าแก่อายุกว่า 100 ปีขึ้นไปมาให้ดูกันครับ

http://en.wikipedia.org/wiki/List_of_oldest_companies

เราอาจต่อยอดได้เห็นถึงกลุ่มอุตสาหกรรมได้ และทำให้เห็นว่าทำไมธุรกิจเหล่านี้จึงสามารถอยู่รอดหลายภาวะการณ์ มีทั้งธุรกิจอาหาร โรงแรม ประกันภัย ไวน์ เป็นตัวอย่างครับ

Circle of competence

I don't think it's as difficult to figure out competence as it may appear.

If you're 5-foot-2, you don't have much future in the NBA.

What I need to get ahead is to be better than idiots.

Charlie Munger

I don't think it's as difficult to figure out competence as it may appear.

If you're 5-foot-2, you don't have much future in the NBA.

What I need to get ahead is to be better than idiots.

Charlie Munger

-

chaitorn

- Verified User

- โพสต์: 2547

- ผู้ติดตาม: 0

Re: 10 Questions to Ask Before You Buy a Stock

โพสต์ที่ 84

Circle of competence

I don't think it's as difficult to figure out competence as it may appear.

If you're 5-foot-2, you don't have much future in the NBA.

What I need to get ahead is to be better than idiots.

Charlie Munger

I don't think it's as difficult to figure out competence as it may appear.

If you're 5-foot-2, you don't have much future in the NBA.

What I need to get ahead is to be better than idiots.

Charlie Munger

-

imerlot

- Verified User

- โพสต์: 2690

- ผู้ติดตาม: 0

Re: 10 Questions to Ask Before You Buy a Stock

โพสต์ที่ 85

มันอยู่

ที่

คีย์ วารีเอเบิ้ล

จะทำให้เห็น ..รันเวย์

ต.ย.

Around the world, the average person consumes a Coke product every four days (2011)

http://www.businessinsider.com/facts-ab ... 011-6?op=1

runway เราต้องจับ คีย์ วารีเอเบิ้ล มันให้ได้.

แล้วประเทศเจริญแล้ว ต้นทางเขาดื่มวันละ

..

ผมได้ยิน ลุงบัฟพูดแล้วพูดอีกในเทป ฟังไป 20รอบ แล้วก็ไม่แล้วใจ แกเน้น ทำไม

พอมาอ่าน คุณ Monish มอนิส Pabrai แพบไบร จึงพอจะเห็นแสงที่ปลายอุโมง

..

{แต่ถูกหรือ เปล่าก็ไม่ยืนยันนะ แค่แชร์ ที่ กำลังศึกษาอยู่}

คุณ Monish มอนิส Pabrai

บอกในบทความ ที่ไหนซักแห่งว่า

ถ้าเรา เดินทางไปต่างจังหวัด แล้วเจอปั้มน้ำมัน 2 ปั้ม อยู่ ตรงข้ามกัน

น้ำมันมันเป็น commodity ราคาเท่ากัน

แต่ปรากฏว่า ต่อมาปั้มหนึ่ง เพิ่มบริการ ที่นั้งกาแฟ ห้องน้ำสะอาด

แต่ อีกปั้ม อยู่ เฉยๆ

เกือบแน่นอน สุดท้าย จะเห็นปั้มเดียว

....

ผมอ่านแล้วก็สรุปว่า

บางครั้ง ตลาด ไม่ยอม ตอบสนอง กับการแข่งขัน ปล่อย moat เสื่อมไปงั้นเอง

ทั้งที่ มันพื้นๆ แท้ๆ

......

ไอ้พื้นๆนี่แหละ บางทีมองแล้วมองอีกก็มองไม่ออก ซักที

...

ไป หาต้นฉบับมาให้ดีกว่า

ผมมักจะจำกระโดด

ที่

คีย์ วารีเอเบิ้ล

จะทำให้เห็น ..รันเวย์

ต.ย.

Around the world, the average person consumes a Coke product every four days (2011)

http://www.businessinsider.com/facts-ab ... 011-6?op=1

แบบ Geico 3% ไป 9% market share by 3x advertisingAbout 1.7 billion servings of Coca-Cola® products are consumed around the world every day. That translates to the average person consuming at least one Coca-Cola® product every four days, with more than 3 percent of all beverages that are consumed coming from the Coca-Cola® company.

http://www.wisegeek.com/how-many-people ... oducts.htm

runway เราต้องจับ คีย์ วารีเอเบิ้ล มันให้ได้.

แล้วประเทศเจริญแล้ว ต้นทางเขาดื่มวันละ

ก็คือรันย์เวย์ ของโลก จาก 4 วันขวด เป้น 2 วันขวด ก็ double volumn แล้ว ซึ่ง คงอีก 100ปี ถึงจะเป็นอย่างนั้นhttp://www.gallup.com/poll/156116/nearl ... daily.aspx

Nearly half of Americans, 48%, report drinking at least one glass of soda per day, while 52% say they normally drink no soda. Among those who drink any soda, the average daily amount is 2.6 glasses, with 28% drinking one glass a day, on average, and 20% drinking two or more glasses.

..

ผมได้ยิน ลุงบัฟพูดแล้วพูดอีกในเทป ฟังไป 20รอบ แล้วก็ไม่แล้วใจ แกเน้น ทำไม

พอมาอ่าน คุณ Monish มอนิส Pabrai แพบไบร จึงพอจะเห็นแสงที่ปลายอุโมง

..

{แต่ถูกหรือ เปล่าก็ไม่ยืนยันนะ แค่แชร์ ที่ กำลังศึกษาอยู่}

คุณ Monish มอนิส Pabrai

บอกในบทความ ที่ไหนซักแห่งว่า

ถ้าเรา เดินทางไปต่างจังหวัด แล้วเจอปั้มน้ำมัน 2 ปั้ม อยู่ ตรงข้ามกัน

น้ำมันมันเป็น commodity ราคาเท่ากัน

แต่ปรากฏว่า ต่อมาปั้มหนึ่ง เพิ่มบริการ ที่นั้งกาแฟ ห้องน้ำสะอาด

แต่ อีกปั้ม อยู่ เฉยๆ

เกือบแน่นอน สุดท้าย จะเห็นปั้มเดียว

....

ผมอ่านแล้วก็สรุปว่า

บางครั้ง ตลาด ไม่ยอม ตอบสนอง กับการแข่งขัน ปล่อย moat เสื่อมไปงั้นเอง

ทั้งที่ มันพื้นๆ แท้ๆ

......

ไอ้พื้นๆนี่แหละ บางทีมองแล้วมองอีกก็มองไม่ออก ซักที

...

ไป หาต้นฉบับมาให้ดีกว่า

ผมมักจะจำกระโดด

https://learningvalueinvesting.wordpres ... sh-pabrai/

Mohnish was talking about 2 Gas stations, diagonally opposite to each other. For simplicity side lets name them as Mr. A & Mr.B. Mr.A thought one day, why don’t i give my clients extra services to attract clients. Mr.A started services like cleaning windshields, checking oil etc. In a matter of days Mr.A’s business started to rise and Mr.B’s business declined. All these while Mr.B was watching Mr.A’s business but never applied those extra services.

There are very few people who learn from others and apply those principles. We never pay attention to Competitor’s advantage because it is easily available to the people. We never value things which are easily available.

From the above example Mr.Mohnish was saying that we have all the Competitors secret of Business but we never apply them. For ex: Walmart, Microsoft, Big Bazzar. Sam walton of Walmart had only few innovations, major features of walmart were copied from competitor. Sam Walton enjoyed most of his time looking for competitor retail showroom. Sam walton success came from Cloning others.

-

imerlot

- Verified User

- โพสต์: 2690

- ผู้ติดตาม: 0

Re: 10 Questions to Ask Before You Buy a Stock

โพสต์ที่ 86

กลับไป

วิธี 1 เข้าซื้อราคาต่ำมาก แต่หากยังไม่ฟื้น ราคาก็ยังตกต่อไปเรื่อย ๆ ยิ่งซื้อยิ่งถูกลงไปอีก

หน่อย

ต่อให้เป็น บ ใหญ่

แต่ถ้า

economics characteristic of industry is changing

มันจะกลายเป้น valuetrap ได้ ต้องระวัง

ต.ย

ปัจจุบันคือ อุตสาหกรรมหนังสือพิมพ์ กำลังโดนความเปลี่ยนแลงของผู้บริโภคอย่างหนัก

ถ้าเขา แก้model ก็อยู่ แก้ไม่ได้ ก็ไป

วิธี 1 เข้าซื้อราคาต่ำมาก แต่หากยังไม่ฟื้น ราคาก็ยังตกต่อไปเรื่อย ๆ ยิ่งซื้อยิ่งถูกลงไปอีก

หน่อย

ต่อให้เป็น บ ใหญ่

แต่ถ้า

economics characteristic of industry is changing

มันจะกลายเป้น valuetrap ได้ ต้องระวัง

ต.ย

ปัจจุบันคือ อุตสาหกรรมหนังสือพิมพ์ กำลังโดนความเปลี่ยนแลงของผู้บริโภคอย่างหนัก

ถ้าเขา แก้model ก็อยู่ แก้ไม่ได้ ก็ไป

“[Value traps happen'] when you get down toward the lower end of these valuations, value people find them attractive. The trap comes in when there’s a secular change,

where the fundamental economics of the business are changing or the industry is changing,

and the market is slowly incorporating that into the stock price. So that would be the case over the last several years with newspapers. They are a good example of where historical valuation metrics aren’t working.”

http://25iq.com/2013/11/17/two-dozen-th ... investing/

- Nevercry.boy

- Verified User

- โพสต์: 4641

- ผู้ติดตาม: 0

Re: 10 Questions to Ask Before You Buy a Stock

โพสต์ที่ 87

จะซื้อกบในราคาเจ้าชาย

หรือจะซื้อเจ้าชายในราคากบ

สรุปซื้อ กบในราคากบ

หรือจะซื้อเจ้าชายในราคากบ

สรุปซื้อ กบในราคากบ

เด็กผู้ชายไม่ร้องไห้

http://nevercry-boy.blogspot.com/

http://nevercry-boy.blogspot.com/

-

chaitorn

- Verified User

- โพสต์: 2547

- ผู้ติดตาม: 0

Re: 10 Questions to Ask Before You Buy a Stock

โพสต์ที่ 88

เป็นเหตุผลหนึ่งของอุตสาหกรรมหนังสือพิมพ์ ซึ่งจบลงด้วยดีที่บัฟเฟทตกลงขายกลับคืนไปที่เจ้าของเดิมด้วยใช่ไหมครับ หลังจากถือครอง และมีความสัมพันธ์กับเจ้าของหนังสือพิมพ์กว่า 40 ปี โดยล่าสุดมี อเมซอนมาเป็นผูุ้ือหุ้นใหญ่แทนไปแล้วimerlot เขียน:กลับไป

วิธี 1 เข้าซื้อราคาต่ำมาก แต่หากยังไม่ฟื้น ราคาก็ยังตกต่อไปเรื่อย ๆ ยิ่งซื้อยิ่งถูกลงไปอีก

หน่อย

ต่อให้เป็น บ ใหญ่

แต่ถ้า

economics characteristic of industry is changing

มันจะกลายเป้น valuetrap ได้ ต้องระวัง

ต.ย

ปัจจุบันคือ อุตสาหกรรมหนังสือพิมพ์ กำลังโดนความเปลี่ยนแลงของผู้บริโภคอย่างหนัก

ถ้าเขา แก้model ก็อยู่ แก้ไม่ได้ ก็ไป

“[Value traps happen'] when you get down toward the lower end of these valuations, value people find them attractive. The trap comes in when there’s a secular change,

where the fundamental economics of the business are changing or the industry is changing,

and the market is slowly incorporating that into the stock price. So that would be the case over the last several years with newspapers. They are a good example of where historical valuation metrics aren’t working.”

http://25iq.com/2013/11/17/two-dozen-th ... investing/

Warren Buffett says farewell to the Washington Post in £737m sell-off deal

Warren Buffett is to end his 40-year relationship with the Washington Post. The US billionaire investor's company, Berkshire Hathaway, has agreed to give back the bulk of its 28% ownership stake in Graham Holdings, the Post's former parent.

In return, he will get Graham's Miami-based television station, Berkshire shares held by Graham and £197m in cash. The details of the swap, found in documents filed with the US Securities and Exchange Commission, suggest the total deal amounts to about £737m.

Buffett, who has been a Post shareholder since 1973, was once a director and a confidant of its most notable chief, Katharine Graham.

Buffett is quoted, here and here, as describing it as "a mutually beneficial transaction for both companies."

Graham's chief executive, Donald Graham, agreed: "Warren Buffett's 40-year association with our company has been extremely good for our shareholders."

The deal follows the Graham family's sale of the Post newspaper to Amazon's founder, Jeff Bezos, last summer.

Graham now owns the Kaplan education group and five local US TV stations (if the Miami sale goes through), a cable operator and the online news site, Slate, plus a variety of smaller ventures.

Sources: Wall Street Journal/Financial Times

Circle of competence

I don't think it's as difficult to figure out competence as it may appear.

If you're 5-foot-2, you don't have much future in the NBA.

What I need to get ahead is to be better than idiots.

Charlie Munger

I don't think it's as difficult to figure out competence as it may appear.

If you're 5-foot-2, you don't have much future in the NBA.

What I need to get ahead is to be better than idiots.

Charlie Munger

-

chaitorn

- Verified User

- โพสต์: 2547

- ผู้ติดตาม: 0

Re: 10 Questions to Ask Before You Buy a Stock

โพสต์ที่ 89

ผมเคยซื้อมาอ่านนานแล้วครับ พี่ nb เลยกลับไปทบทวนใหม่ บทที่ 6 เรื่อง when good investment go bad สวนทางกับหนังสืิออีกเล่มหนึ่งที่เคยอ่านเหมือนกันคือ good to great 555 อ่านแล้วประเทืองปัญญาดี และรอบคอบขึ้นครับ ได้แง่มุมบวก และ ลบในตัวครับNevercry.boy เขียน:ผมลงทุนไปซื้อเล่มนี้มาอ่าน มีบทที่พูดถึง Gen Re

http://www.amazon.com/Even-Buffett-Isnt ... B001KOTUCE

แต่มันก็เป็นมุมมองของผู้เขียน

Circle of competence

I don't think it's as difficult to figure out competence as it may appear.

If you're 5-foot-2, you don't have much future in the NBA.

What I need to get ahead is to be better than idiots.

Charlie Munger

I don't think it's as difficult to figure out competence as it may appear.

If you're 5-foot-2, you don't have much future in the NBA.

What I need to get ahead is to be better than idiots.

Charlie Munger

-

imerlot

- Verified User

- โพสต์: 2690

- ผู้ติดตาม: 0

Re: 10 Questions to Ask Before You Buy a Stock

โพสต์ที่ 90

ในการเป็น

แวลูอินเวสเตอร์ เราต้องการตีลูก ชัดๆง่าย และตีลูกให้ โฮมรันออกไปนอกสนามเลย

ดังนี้แวลูจึงไม่ไช่แบบ อิเด็กซ์

กระจายไปมากๆ

คำถามนี้มีคนถามแล้ว

The Future of Berkshire Hathaway Without Warren E. Buffett?

http://www.beyondproxy.com/berkshire-ha ... n-buffett/

ซึ่งผมเห็นด้วยเฉพาะส่วนแรก ว่า คุณลุงบัฟ นะ แก unique..

ก็แบบ steve job ไม่อยู่ apple ก็ยังไปได้ momentum ของความใหญ่ ยังขับดันได้ อยู่

แต่อาจไม่เหมือนยุค ลุงบัฟอีกแล้ว

ทำนองว่า ถ้า ichi ไม่มีคุณตัน จะเป็นไง

ถ้า work ไม่มี ปัญญา จะเป็นไง

...ถกกันได้ หลายแบบ

มันไม่ัชัดๆ ไม่ โฮมรัน อีกแล้ว..

มันเป้นแค่ ขโมยเบสไปวันๆ

มันจะไม่เปลี่ยนโลก แบบ Job ทำอีกแล้ว

..

แวลูอินเวสเตอร์ เราต้องการตีลูก ชัดๆง่าย และตีลูกให้ โฮมรันออกไปนอกสนามเลย

ดังนี้แวลูจึงไม่ไช่แบบ อิเด็กซ์

กระจายไปมากๆ

คำถามนี้มีคนถามแล้ว

The Future of Berkshire Hathaway Without Warren E. Buffett?

http://www.beyondproxy.com/berkshire-ha ... n-buffett/

ซึ่งผมเห็นด้วยเฉพาะส่วนแรก ว่า คุณลุงบัฟ นะ แก unique..

ก็แบบ steve job ไม่อยู่ apple ก็ยังไปได้ momentum ของความใหญ่ ยังขับดันได้ อยู่

แต่อาจไม่เหมือนยุค ลุงบัฟอีกแล้ว

ทำนองว่า ถ้า ichi ไม่มีคุณตัน จะเป็นไง

ถ้า work ไม่มี ปัญญา จะเป็นไง

...ถกกันได้ หลายแบบ

มันไม่ัชัดๆ ไม่ โฮมรัน อีกแล้ว..

มันเป้นแค่ ขโมยเบสไปวันๆ

มันจะไม่เปลี่ยนโลก แบบ Job ทำอีกแล้ว

ธุรกิจจึงกลัวการเปลี่ยนแปลงใหญ่ๆเสมอMr. Buffett there is embedded a broad and deep multi-dimensional set of skills that are simply not found in any other single individual. As the founder, builder and controlling shareholder of Berkshire Hathaway, his values and vision have been deeply integrated throughout the organization. Furthermore, his unique, set of multi-dimensional skills, along with his history with the firm, provide him with an unparalleled capability to evaluate and assess the many subsidiaries, management teams and acquisitions. There are some deals, from the purchase of entire companies, as well as one-off deals such as during the financial crisis, that come to Berkshire Hathaway exclusively because of Mr. Buffett’s integrity, track record, reputation and so on, that will be irreplaceable.

http://www.beyondproxy.com/berkshire-ha ... n-buffett/

..