ลงทุน 100 ปี กับ หุ้นต่างประเทศ

- picatos

- สมาชิกสมาคมนักลงทุนเน้นคุณค่า

- โพสต์: 3352

- ผู้ติดตาม: 1

ลงทุน 100 ปี กับ หุ้นต่างประเทศ

โพสต์ที่ 1

ผมไม่ได้เขียนอะไรเกี่ยวกับการลงทุนมานาน การเริ่มต้นปี 2016 ได้ทำให้มีโอกาสทบทวนการลงทุนตลอดช่วงที่ผ่านมา และได้ข้อสรุปอะไรบางอย่าง ที่คิดว่าตัวเองได้ตกผลึกจากการปฏิบัติธรรม และ จากการลงทุนในต่างประเทศ

ขอออกตัวก่อนนะครับ ว่าผมไม่ได้เป็นคนที่เก่ง ไม่ได้เป็นกูรู ไม่ได้เป็นคนที่มีความสามารถอะไร ผมเป็นแค่มนุษย์ธรรมดาๆ คนหนึ่งที่พยายามหาเลี้ยงชีพด้วยการลงทุน โดยคิดว่าการลงทุนเป็นกิจการการหาเลี้ยงชีพที่ใช้เวลาและความพยายามน้อย แต่ได้ผลมาก ทำให้ตัวเองมีอิสระภาพทางด้านเวลาในการเอาเวลาไปทำอะไรอย่างอื่นที่สำคัญกว่าการลงทุน

บทความต่อไปนี้ ผมคิดว่ามันน่าจะเป็นตัวเร่งที่ช่วยให้ผมได้สรุปไอเดียที่เกิดขึ้นได้ยิ่งยวดมากยิ่งขึ้น และน่าจะเป็นประโยชน์ เป็นของขวัญปีใหม่สำหรับเพื่อนๆ บางคนที่อาจจะเอาไปใช้ได้ แต่อาจจะเป็นทุกขลาภสำหรับคนบางคน จนก่อให้เกิดความเสียหายต่อแนวคิด และความมั่งคั่งได้ ด้วยเหตุนี้ผมจึงกราบขออภัย ขออโหสิต่อสิ่งที่ผมอาจจะได้ล่วงเกินเพื่อนๆ บางคนเอาไว้ล่วงหน้า และขอเตือนให้เพื่อนๆ ที่เสียสละเวลาอ่านบทความนี้ ได้โปรดพิจารณาเนื้อหาอย่างแยบคาย ก่อนที่จะเอาไปใช้ประโยชน์นะครับ

-------------------------------------------------------------------

เมื่อช่วงกลางปี 2012 ผมเริ่มรู้สึกว่าหุ้นไทยชักจะแพงเกินไป ตอนนั้นดัชนีทะลุผ่าน 1,200 จุดขึ้นมา ทำให้ผมเริ่มรู้สึกไม่สบายใจ Valuation ของกิจการในไทย ประกอบกับหุ้นที่ขึ้นมานั้นทำให้ผมได้มาซึ่งอิสรภาพทางการเงินที่มากเพียงพอระดับหนึ่ง ทำให้ผมไม่จำเป็นต้องลงทุนเชิงรุกมากอย่างในอดีต ประกอบกับช่วงเวลาดังกล่าวเป็นจุดเปลี่ยนสำคัญอะไรหลายๆ อย่างในชีวิต ที่ให้ผมรู้ตัวเองแล้วล่ะ ว่าเมื่อมีอิสรภาพทางการเงิน และมีอิสรภาพทางเวลา เราจะเอาเวลาไปทำอะไร อะไรเป็นจุดหมายที่สำคัญที่สุดในชีวิต อะไรที่สำคัญมากกว่าการหาเงิน และการลงทุน จึงทำให้ผมเริ่มต้นลงทุนต่างประเทศ

ณ จุดนั้นผมมีอิสรภาพทางการเงินแล้ว แต่ผมยังไม่มีอิสรภาพทางเวลา ดังนั้นผมจึงวางกลยุทธเพื่อให้ได้มาซึ่งอิสรภาพทางเวลา โดยเป้าหมายของการได้อิสรภาพทางเวลา ก็เพื่อจะได้เอาเวลาไปใช้ในกิจกรรมที่นำไปสู่อิสรภาพของจิตใจ และการลงทุนในต่างประเทศนั้นถูกนำมาใช้ เพื่อทำให้ผมได้มาซึ่งอิสรภาพในเวลา เพราะ กิจการต่างประเทศบางกิจการ ผมเชื่อว่าเราสามารถซื้อแล้วถือลงทุนไปได้เป็น 100 ปี เรียกว่าถือกันไปจนกว่าจะตายกันไปข้างหนึ่ง

ในช่วงก่อนปี 2012 กลยุทธ์การลงทุนของผมนั้นลงทุน Agressive มาก ติดตาม ทำงบ เจาะลึกกิจการ ลงทุนในกิจการที่มีโอกาสได้กำไรมาก แม้จะมีความเสี่ยงสูง เสี่ยงทั้งกิจการ เสี่ยงทั้งการเงินส่วนตัว เพราะ ถ้ามีวงเงินมาร์จิ้น ผมก็อัดมาร์จิ้น ใช้เวลาไปกับการลงทุนมาก เป้าหมายก็เพื่อให้ได้อิสรภาพทางการเงินให้เร็วที่สุด ซึ่งผลลัพธ์ก็เป็นที่น่าพอใจ คือ พอร์ตโตมากกว่า 10 เท่า ในช่วงเวลา 4 ปี และผมก็ได้อิสรภาพทางการเงินเร็วกว่าแผนไปมาก

ตั้งแต่ที่ผมเริ่มต้นเข้ามาลงทุน ผมมองประโยชน์ของอิสรภาพทางการเงิน เพื่อว่าเราจะได้มีเวลาเอาไปใช้ในการที่เราทำอะไรก็ได้ ไม่จำเป็นต้องเป็นลูกจ้าง เป็นเจ้าของกิจการ ที่ต้องทำงานทุกวัน แต่ในตอนเริ่มต้นลงทุน ผมก็ยังไม่รู้หรอกว่า จะเอาเวลาไปทำอะไร ตอนนั้นแค่คิดว่า ถ้ามีอิสรภาพทางการเงินแล้ว จะได้อยากจะตื่นเมื่อไหร่ก็ตื่น อยากจะเล่นเกมส์ อ่านการ์ตูนทั้งวันทั้งคืนก็ทำ อยากจะเที่ยวก็เที่ยว คิดแค่นั้น ไม่ได้มีความใฝ่ฝัน หรือความมุ่งหวังอะไรเป็นพิเศษ คิดแค่ว่า เดี๋ยวถึงเวลาก็รู้เอง

และเมื่อเวลามาถึง เหตุปัจจัยหลายๆ อย่างก็ทำให้เรารู้ว่า เราอยากจะได้เวลาเพื่อไปให้ทำเราเข้าถึงอิสรภาพของจิตใจของเราเอง อยากที่จะศึกษา ทำความเข้าใจกายใจของตัวเองให้มากกว่านั้น อยากจะเข้าใจสุขทุกข์อย่างละเอียดลึกซึ้ง เพื่อที่จะได้เป็นเจ้านายเหนืออารมณ์ความรู้สึกทั้งปวง อยู่เหนือความสุขทุกข์ต่างๆ มีความเข้าใจ มีความสามารถ ในการสร้าง สังเคราะห์ จัดการ สภาพจิตใจของตัวเองได้อย่างอิสระ

โดยธรรมชาติ โดยลักษณะนิสัยของตัวผมเองแล้ว ผมเป็นคนที่ใช้ความขี้เกียจเป็นตัว Drive ให้ตัวเองขยัน ผมขยันเพื่อวันหนึ่งผมจะได้ขี้เกียจ ผมฝึก ผมพยายามทำให้สำเร็จ เพื่อวันหนึ่งผมจะได้ไม่ต้องทำ ดังนั้นความขยันในอดีตในการลงทุน ทั้งหมดก็เป็นไปเพื่อวันหนึ่งผมจะได้ขี้เกียจ เพื่อที่ว่าวันหนึ่งผมจะได้ไม่ต้องลงทุน และเมื่อวันที่อิสรภาพทางการเงินมาถึงแล้ว ผมจะขยันต่อไปเพื่ออะไรล่ะ? ผมต้องการมีวันนี้ เพื่อผมต้องการขี้เกียจ แต่คำถามคือ จะขี้เกียจอย่างไร ให้สามารถเลี้ยงชีพตัวเองได้ สรุปสั้นๆ ง่ายๆ คือ จะขี้เกียจอย่างไร ให้มีเงินมากขึ้นทุกวันได้อย่างปลอดภัย

ย้อนกลับมาในกลางปี 2012 ดัชนีตลาดหลักทรัพย์ปรับตัวขึ้นไปอยู่ที่ระดับ 1,200 จุด ซึ่งดัชนีความถูกแพงส่วนตัวของผมส่งสัญญาณเตือนว่า “มันชักจะแพงไปหน่อยแล้ว” ประกอบกับอิสรภาพทางการเงินก็ได้มาแล้ว ผมจึงเริ่มคิดถึงแผนในการ Exit ออกจากตลาดหุ้น

ผมมีความเชื่อว่าในยามที่ตลาดหุ้นคึกคะนอง ในยามที่คนอื่นขยัน เราควรขี้เกียจ และในยามที่ตลาดซบเซา นั่นแหละเป็นจังหวะที่ควรขยันที่สุด ผมคิดว่า คงจะถึงเวลาที่เราจะขี้เกียจได้แล้ว แต่ปัญหาอย่างหนึ่งที่ผมคิดว่าผมต้องเจอแน่ๆ คือ ผมไม่สามารถถือเงินสดเอาไว้ได้มากๆ ผมไม่มีความสามารถในการนั่งทับมือเอาไว้ มองคนอื่นร่ำรวย คนอื่นเฮฮา ปาร์ตี้กันอย่างสุดเหวี่ยง ผมมั่นใจเลยว่าผมต้องเผลอเอามือไปแหย่อะไรแปลกๆ จนทำให้ตัวเองต้องมือขาด นิ้วหลุดแน่ๆ ถ้าผมใช้กลยุทธ์ถือเงินสด และนั่งทับมือเอาไว้

นั่นจึงเป็นจุดเริ่มต้นที่ทำให้ผมเริ่มมองออกไปที่ต่างประเทศ ซึ่งสัก 1 ปีก่อนหน้านั้นผมมีเพื่อนกลุ่มหนึ่งออกไปลงทุนหุ้นจีนในตลาด NASDAQ เลยทำให้ผมเริ่มคิดว่าถ้ามีโอกาส เราก็อยากจะเอาเงินไปลงทุนต่างประเทศเหมือนกัน แต่ในตอนที่เห็นเพื่อนๆ ไปลงทุนกันนั้น พอร์ตเราก็ยังเล็กเหลือเกิน อิสรภาพทางการเงินตอนที่เพื่อนๆ ไป เราก็ยังไม่มี หุ้นไทยก็ยังพอลงทุนได้อยู่

แต่พอมากลางปี 2012 เมื่อผมเริ่มคิดว่า แล้วเราจะเอาเงินไปไว้ไหนดีล่ะ แนวความคิดเรื่องเอาเงินออกไปทับไว้ที่ต่างประเทศมัน Match กับไอเดียเรามากเลย เพราะ เวลาเราเอาเงินไปต่างประเทศ เราจำเป็นต้องทิ้งมันเอาไว้อย่างน้อย 1 ปี ไม่อย่างนั้นทางสรรพากรจะคิดภาษีกับเรา มันเหมือนโดนบังคับให้เอาเงินกลับมาไม่ได้ ในจังหวะที่เราอยากโดนบังคับ

เมื่อออกไปศึกษาหุ้นต่างประเทศ ผมก็เริ่มคิดว่า เราจะเริ่มอย่างไรดี ในเมื่อ นี่ คือ นิมิตหมายการเริ่มต้นใหม่อันดีของการเริ่มสิ่งใหม่ๆ วิถีชีวิตใหม่ๆ ผมคิดพิจารณาแล้วได้ข้อสรุปว่า ผมต้องการลงทุนแบบ Passive ไม่อยากลงทุน Active แบบที่ลงทุนในไทย เพราะ กฎเกณฑ์เรื่องเงินที่เอากลับไม่ได้ เวลาการซื้อขายที่แตกต่าง ประกอบกับ เราต้องการให้การลงทุนในต่างประเทศทำให้เราได้มาซึ่งอิสรภาพทางเวลา

- มันต้องเป็นการลงทุนที่ เราซื้อ ถือไปยาวๆ แบบชิวๆ ไม่ต้องกังวลอะไรกับราคาที่ขึ้นลง

- มันต้องเป็นกิจการที่เราได้ใช้ผลิตภัณฑ์หรือบริการของเขาอยู่แล้ว ทำให้เราสามารถติดตามกิจการได้ จากชีวิตประจำวันที่เราใช้อยู่แล้ว

- มันต้องเป็นกิจการที่เรามี Passion เป็นกิจการที่เราชื่นชอบ ที่ทุกครั้งที่เราอ่านข่าว ติดตามความคืบหน้าของกิจการ เราก็รู้สึกดีกับมัน ภาคภูมิใจกับมัน ดีใจที่เราเป็นส่วนเล็กๆ ส่วนหนึ่งของกิจการ

- มันต้องเป็นกิจการที่เราดู Story ดูราคา แล้วมันมีประเด็นอะไรบางอย่างที่เราเชื่อว่า ราคาที่เราซื้อมันดีนะ เพราะ เราจะถือมันระยะยาวจริงๆ

- และที่สำคัญที่สุด มันต้องเป็นการลงทุนที่เราให้ความสำคัญกว่าผลการดำเนินงานของกิจการ มากกว่า ผลกำไรจากราคาหุ้น ผลการดำเนินการ คุณค่าทางจิตใจ จะต้องมีพลังมากเพียงพอที่จะทำให้เราสามารถถือมันได้อย่างสบายใจและมีความสุข แม้ว่าหุ้นจะตก ราคาจะไม่ไปไหน

กลับมาดูในไทยกันบ้าง

ผมคิดว่าการออกไปต่างประเทศ การจะขี้เกียจในไทย การจะให้เวลากับการปฏิบัติธรรมมากยิ่งขึ้น สิ่งหนึ่งที่ผมต้องทำ คือ ผมต้องถอยห่างจากสังคมนักลงทุนในไทย ผมจะต้องค่อยๆ Fade ตัวออกไป ยุ่งเกี่ยวให้น้อยลง เพราะ ไม่อย่างนั้นผมอาจจะติดอยู่ในวงวัน โดนกระแส ความความคึกคะนองของตลาดหุ้นไทยฉุดดึงเอาไว้ และทำให้แผนที่วางเอาไว้ไม่สำเร็จ

ผมใช้กลยุทธการย้ายที่อยู่ หนีสังคม ไปอยู่ต่างจังหวัด เพื่อทำให้เพื่อนๆ นักลงทุน ติดต่อได้ยาก ตามตัวได้ยาก ยิ่งเราให้เหตุผลว่า เราย้ายไปอยู่เพื่อไปปฏิบัติธรรม คนก็จะยิ่งเกรงใจ ยิ่งไม่กล้ามารบกวนเรายิ่งขึ้นไปอีก (ซึ่งผมก็ย้ายไปปฏิบัติธรรมจริงๆ นะครับ 555)

อีกกลยุทธ์หนึ่งที่ผมคิดว่า เหมาะสมกว่าการเอาเงินมาทับไว้ คือ การใช้เงินมันทิ้งไปซะ ผมวางแผนใช้เงินในปี 2013 หุ้นที่ขึ้นผมก็ทะยอยขาย เอาเงินไปต่างประเทศบ้าง เอาไปเที่ยวต่างประเทศยาวๆ ซื้อรถ ซื้อคอนโด เงินสด เอาไปซื้อกองทุนตราสารหนี้ที่ Fixed 6 เดือนบ้าง บริจาคทำบุญในจำนวนที่มากยิ่งขึ้นบ้าง

- แต่กลับมาคำถามที่สำคัญที่สุด คือ เราจะเริ่มต้นลงทุนกิจการต่างประเทศกิจการไหนดี?

- คำตอบง่ายๆ สำหรับผม คือ กิจการที่เรารู้สึกสบายใจที่สุดที่จะลงทุน กิจการที่เราเชื่อมั่นในกิจการนั้นจริงๆ

แล้วอะไรล่ะ คือ กิจการที่เราสบายใจที่สุดที่จะลงทุน?

สำหรับผมแล้ว มันคือ กิจการที่เราเป็นส่วนหนึ่งของตัวเรา เป็นกิจการที่เรามี Passion เป็นกิจการที่เรามีประสบการณ์ร่วม ซึ่งโดยกระบวนการแล้ว เราต้องมีความเข้าใจตัวเอง ว่าเรามี Passion อะไร เราเป็นคนอย่างไร เราสนุกกับการติดตามอะไร เราใช้ชีวิตอย่างไร ซึ่งความเข้าใจตรงนี้ผมคงจำเป็นต้องอธิบาย Background ของตัวผมเล็กน้อย ว่าทำไมผมสุดท้ายผมถึงลงทุนใน Google

โดย Background แล้วผมเริ่มจับคอมพิวเตอร์ครั้งแรกตอนอยู่ ป.2 แล้วก็หลงไหลในคอมพิวเตอร์มาตลอด เขียนโปรแกรม อ่าน Text Book เล่นเกมส์ เดินพันธุ์ทิพย์ เข้า The Book Chest ตั้งแต่ประถม จนสุดท้ายก็มาเรียนจบทางด้าน วิศวกรรมศาสตร์ สาขาคอมพิวเตอร์ ในระดับปริญญาตรี

แต่ความเต็มอิ่มกับการอยู่กับคอมพิวเตอร์มาตลอดสิบกว่าปี ทำให้ผมเอียน ไม่อยากทำงานในอาชีพที่เกี่ยวข้องกับคอมพิวเตอร์ เลยเบนเข็มไปเรียนเศรษฐศาสตร์ระหว่างประเทศ และทำงานเกี่ยวกับตราสารอนุพันธ์ทางการเงิน แต่โดยพื้นฐานแล้ว สันดาน ความหลงใหลใน Technology ยังคงเต็มเปี่ยมอยู่ในสายเลือด ผมยังคงติดตามข่าวสารทางด้านเทคโนโลยีอยู่เป็นระยะๆ และ Google ก็เป็นองค์กรที่เด็กที่เรียนคอมพิวเตอร์มาจะปลาบปลื้มองค์กรนี้อยู่เสมอ

ยิ่งผมได้ปฏิบัติธรรม ผมยิ่งได้เข้าใจเกี่ยวกับเรื่องธรรมชาติของจิต ผมยิ่งปลาบปลื้มกับสิ่งที่คนใน Google คิดและทำ ความพยายามในการทำให้โลกนี้เป็นสถานที่ๆ น่าอยู่ขึ้น ความพยายามในการทำดีไปก่อน แล้วค่อยคิดหารายได้ทีหลัง เพื่อให้ธุรกิจดีๆ นี้อยู่ได้ในระยะยาว Impact ของโลกที่เกิดจากคนที่คิดดีๆ ทำดีๆ แบบนี้ ผมยิ่งคิดว่า ถ้าเราได้ลงทุนใน Google จะกำไรหรือไม่กำไรก็ไม่รู้ แต่อย่างนั้น เราจะได้ความอิ่มใจ จากการเห็นองค์กรๆ นี้ทำสิ่งดีๆ ให้กับโลก

และเมื่อมาดูแนวโน้มกิจการ ความสามารถในการทำกำไร เหตุกาณ์สำคัญๆ ที่เกิดขึ้น ตลอดจนความถูกแพงของกิจการ ในช่วงกลางปี 2012 เป็นจุดที่ผมคิดว่าน่าสนใจลงทุนมาก ได้มีการเปลี่ยนสำคัญๆ ขึ้นหลายอย่าง

- ในปี 2011 ได้มีการเปลี่ยน CEO จาก Eric Schmidt มาเป็น Larry Page ซึ่งเป็น Founder ของ Google และได้มีการ Consolidate องค์กรหลายๆ อย่าง

- เป็นจุดที่เริ่มมีการพูดถึง Moon Shot มีแรงผลักดันในการทำอะไรใหม่ๆ กล้าที่ทำอะไรใหม่ๆ ที่จะทำสิ่งต่างๆ ให้ดีขึ้นในระดับ 10 เท่า ไม่ใช่ 10%

- เป็นจุดที่ Andriod ได้ Market Share มาในระดับ 50% กิจการหลายๆ อย่างพัฒนาได้อย่างน่าสนใจ

- อย่างไรก็ตามนักลงทุนมีความกังวลใจเกี่ยวกับรายได้โฆษณาที่ลดลงจาก Trend การใช้ Desktop ไปที่ Mobile

- ความกลัวว่า Google ไม่โตแล้ว จะโดย Mobile กิน โฆษณาจะไปอยู่ที่ Apps ส่งผลให้ P/E อยู่ที่ประมาณ 10 เท่า

<มีต่อนะครับ เดี๋ยวว่างๆ จะมาเขียนต่อ>

ขอออกตัวก่อนนะครับ ว่าผมไม่ได้เป็นคนที่เก่ง ไม่ได้เป็นกูรู ไม่ได้เป็นคนที่มีความสามารถอะไร ผมเป็นแค่มนุษย์ธรรมดาๆ คนหนึ่งที่พยายามหาเลี้ยงชีพด้วยการลงทุน โดยคิดว่าการลงทุนเป็นกิจการการหาเลี้ยงชีพที่ใช้เวลาและความพยายามน้อย แต่ได้ผลมาก ทำให้ตัวเองมีอิสระภาพทางด้านเวลาในการเอาเวลาไปทำอะไรอย่างอื่นที่สำคัญกว่าการลงทุน

บทความต่อไปนี้ ผมคิดว่ามันน่าจะเป็นตัวเร่งที่ช่วยให้ผมได้สรุปไอเดียที่เกิดขึ้นได้ยิ่งยวดมากยิ่งขึ้น และน่าจะเป็นประโยชน์ เป็นของขวัญปีใหม่สำหรับเพื่อนๆ บางคนที่อาจจะเอาไปใช้ได้ แต่อาจจะเป็นทุกขลาภสำหรับคนบางคน จนก่อให้เกิดความเสียหายต่อแนวคิด และความมั่งคั่งได้ ด้วยเหตุนี้ผมจึงกราบขออภัย ขออโหสิต่อสิ่งที่ผมอาจจะได้ล่วงเกินเพื่อนๆ บางคนเอาไว้ล่วงหน้า และขอเตือนให้เพื่อนๆ ที่เสียสละเวลาอ่านบทความนี้ ได้โปรดพิจารณาเนื้อหาอย่างแยบคาย ก่อนที่จะเอาไปใช้ประโยชน์นะครับ

-------------------------------------------------------------------

เมื่อช่วงกลางปี 2012 ผมเริ่มรู้สึกว่าหุ้นไทยชักจะแพงเกินไป ตอนนั้นดัชนีทะลุผ่าน 1,200 จุดขึ้นมา ทำให้ผมเริ่มรู้สึกไม่สบายใจ Valuation ของกิจการในไทย ประกอบกับหุ้นที่ขึ้นมานั้นทำให้ผมได้มาซึ่งอิสรภาพทางการเงินที่มากเพียงพอระดับหนึ่ง ทำให้ผมไม่จำเป็นต้องลงทุนเชิงรุกมากอย่างในอดีต ประกอบกับช่วงเวลาดังกล่าวเป็นจุดเปลี่ยนสำคัญอะไรหลายๆ อย่างในชีวิต ที่ให้ผมรู้ตัวเองแล้วล่ะ ว่าเมื่อมีอิสรภาพทางการเงิน และมีอิสรภาพทางเวลา เราจะเอาเวลาไปทำอะไร อะไรเป็นจุดหมายที่สำคัญที่สุดในชีวิต อะไรที่สำคัญมากกว่าการหาเงิน และการลงทุน จึงทำให้ผมเริ่มต้นลงทุนต่างประเทศ

ณ จุดนั้นผมมีอิสรภาพทางการเงินแล้ว แต่ผมยังไม่มีอิสรภาพทางเวลา ดังนั้นผมจึงวางกลยุทธเพื่อให้ได้มาซึ่งอิสรภาพทางเวลา โดยเป้าหมายของการได้อิสรภาพทางเวลา ก็เพื่อจะได้เอาเวลาไปใช้ในกิจกรรมที่นำไปสู่อิสรภาพของจิตใจ และการลงทุนในต่างประเทศนั้นถูกนำมาใช้ เพื่อทำให้ผมได้มาซึ่งอิสรภาพในเวลา เพราะ กิจการต่างประเทศบางกิจการ ผมเชื่อว่าเราสามารถซื้อแล้วถือลงทุนไปได้เป็น 100 ปี เรียกว่าถือกันไปจนกว่าจะตายกันไปข้างหนึ่ง

ในช่วงก่อนปี 2012 กลยุทธ์การลงทุนของผมนั้นลงทุน Agressive มาก ติดตาม ทำงบ เจาะลึกกิจการ ลงทุนในกิจการที่มีโอกาสได้กำไรมาก แม้จะมีความเสี่ยงสูง เสี่ยงทั้งกิจการ เสี่ยงทั้งการเงินส่วนตัว เพราะ ถ้ามีวงเงินมาร์จิ้น ผมก็อัดมาร์จิ้น ใช้เวลาไปกับการลงทุนมาก เป้าหมายก็เพื่อให้ได้อิสรภาพทางการเงินให้เร็วที่สุด ซึ่งผลลัพธ์ก็เป็นที่น่าพอใจ คือ พอร์ตโตมากกว่า 10 เท่า ในช่วงเวลา 4 ปี และผมก็ได้อิสรภาพทางการเงินเร็วกว่าแผนไปมาก

ตั้งแต่ที่ผมเริ่มต้นเข้ามาลงทุน ผมมองประโยชน์ของอิสรภาพทางการเงิน เพื่อว่าเราจะได้มีเวลาเอาไปใช้ในการที่เราทำอะไรก็ได้ ไม่จำเป็นต้องเป็นลูกจ้าง เป็นเจ้าของกิจการ ที่ต้องทำงานทุกวัน แต่ในตอนเริ่มต้นลงทุน ผมก็ยังไม่รู้หรอกว่า จะเอาเวลาไปทำอะไร ตอนนั้นแค่คิดว่า ถ้ามีอิสรภาพทางการเงินแล้ว จะได้อยากจะตื่นเมื่อไหร่ก็ตื่น อยากจะเล่นเกมส์ อ่านการ์ตูนทั้งวันทั้งคืนก็ทำ อยากจะเที่ยวก็เที่ยว คิดแค่นั้น ไม่ได้มีความใฝ่ฝัน หรือความมุ่งหวังอะไรเป็นพิเศษ คิดแค่ว่า เดี๋ยวถึงเวลาก็รู้เอง

และเมื่อเวลามาถึง เหตุปัจจัยหลายๆ อย่างก็ทำให้เรารู้ว่า เราอยากจะได้เวลาเพื่อไปให้ทำเราเข้าถึงอิสรภาพของจิตใจของเราเอง อยากที่จะศึกษา ทำความเข้าใจกายใจของตัวเองให้มากกว่านั้น อยากจะเข้าใจสุขทุกข์อย่างละเอียดลึกซึ้ง เพื่อที่จะได้เป็นเจ้านายเหนืออารมณ์ความรู้สึกทั้งปวง อยู่เหนือความสุขทุกข์ต่างๆ มีความเข้าใจ มีความสามารถ ในการสร้าง สังเคราะห์ จัดการ สภาพจิตใจของตัวเองได้อย่างอิสระ

โดยธรรมชาติ โดยลักษณะนิสัยของตัวผมเองแล้ว ผมเป็นคนที่ใช้ความขี้เกียจเป็นตัว Drive ให้ตัวเองขยัน ผมขยันเพื่อวันหนึ่งผมจะได้ขี้เกียจ ผมฝึก ผมพยายามทำให้สำเร็จ เพื่อวันหนึ่งผมจะได้ไม่ต้องทำ ดังนั้นความขยันในอดีตในการลงทุน ทั้งหมดก็เป็นไปเพื่อวันหนึ่งผมจะได้ขี้เกียจ เพื่อที่ว่าวันหนึ่งผมจะได้ไม่ต้องลงทุน และเมื่อวันที่อิสรภาพทางการเงินมาถึงแล้ว ผมจะขยันต่อไปเพื่ออะไรล่ะ? ผมต้องการมีวันนี้ เพื่อผมต้องการขี้เกียจ แต่คำถามคือ จะขี้เกียจอย่างไร ให้สามารถเลี้ยงชีพตัวเองได้ สรุปสั้นๆ ง่ายๆ คือ จะขี้เกียจอย่างไร ให้มีเงินมากขึ้นทุกวันได้อย่างปลอดภัย

ย้อนกลับมาในกลางปี 2012 ดัชนีตลาดหลักทรัพย์ปรับตัวขึ้นไปอยู่ที่ระดับ 1,200 จุด ซึ่งดัชนีความถูกแพงส่วนตัวของผมส่งสัญญาณเตือนว่า “มันชักจะแพงไปหน่อยแล้ว” ประกอบกับอิสรภาพทางการเงินก็ได้มาแล้ว ผมจึงเริ่มคิดถึงแผนในการ Exit ออกจากตลาดหุ้น

ผมมีความเชื่อว่าในยามที่ตลาดหุ้นคึกคะนอง ในยามที่คนอื่นขยัน เราควรขี้เกียจ และในยามที่ตลาดซบเซา นั่นแหละเป็นจังหวะที่ควรขยันที่สุด ผมคิดว่า คงจะถึงเวลาที่เราจะขี้เกียจได้แล้ว แต่ปัญหาอย่างหนึ่งที่ผมคิดว่าผมต้องเจอแน่ๆ คือ ผมไม่สามารถถือเงินสดเอาไว้ได้มากๆ ผมไม่มีความสามารถในการนั่งทับมือเอาไว้ มองคนอื่นร่ำรวย คนอื่นเฮฮา ปาร์ตี้กันอย่างสุดเหวี่ยง ผมมั่นใจเลยว่าผมต้องเผลอเอามือไปแหย่อะไรแปลกๆ จนทำให้ตัวเองต้องมือขาด นิ้วหลุดแน่ๆ ถ้าผมใช้กลยุทธ์ถือเงินสด และนั่งทับมือเอาไว้

นั่นจึงเป็นจุดเริ่มต้นที่ทำให้ผมเริ่มมองออกไปที่ต่างประเทศ ซึ่งสัก 1 ปีก่อนหน้านั้นผมมีเพื่อนกลุ่มหนึ่งออกไปลงทุนหุ้นจีนในตลาด NASDAQ เลยทำให้ผมเริ่มคิดว่าถ้ามีโอกาส เราก็อยากจะเอาเงินไปลงทุนต่างประเทศเหมือนกัน แต่ในตอนที่เห็นเพื่อนๆ ไปลงทุนกันนั้น พอร์ตเราก็ยังเล็กเหลือเกิน อิสรภาพทางการเงินตอนที่เพื่อนๆ ไป เราก็ยังไม่มี หุ้นไทยก็ยังพอลงทุนได้อยู่

แต่พอมากลางปี 2012 เมื่อผมเริ่มคิดว่า แล้วเราจะเอาเงินไปไว้ไหนดีล่ะ แนวความคิดเรื่องเอาเงินออกไปทับไว้ที่ต่างประเทศมัน Match กับไอเดียเรามากเลย เพราะ เวลาเราเอาเงินไปต่างประเทศ เราจำเป็นต้องทิ้งมันเอาไว้อย่างน้อย 1 ปี ไม่อย่างนั้นทางสรรพากรจะคิดภาษีกับเรา มันเหมือนโดนบังคับให้เอาเงินกลับมาไม่ได้ ในจังหวะที่เราอยากโดนบังคับ

เมื่อออกไปศึกษาหุ้นต่างประเทศ ผมก็เริ่มคิดว่า เราจะเริ่มอย่างไรดี ในเมื่อ นี่ คือ นิมิตหมายการเริ่มต้นใหม่อันดีของการเริ่มสิ่งใหม่ๆ วิถีชีวิตใหม่ๆ ผมคิดพิจารณาแล้วได้ข้อสรุปว่า ผมต้องการลงทุนแบบ Passive ไม่อยากลงทุน Active แบบที่ลงทุนในไทย เพราะ กฎเกณฑ์เรื่องเงินที่เอากลับไม่ได้ เวลาการซื้อขายที่แตกต่าง ประกอบกับ เราต้องการให้การลงทุนในต่างประเทศทำให้เราได้มาซึ่งอิสรภาพทางเวลา

- มันต้องเป็นการลงทุนที่ เราซื้อ ถือไปยาวๆ แบบชิวๆ ไม่ต้องกังวลอะไรกับราคาที่ขึ้นลง

- มันต้องเป็นกิจการที่เราได้ใช้ผลิตภัณฑ์หรือบริการของเขาอยู่แล้ว ทำให้เราสามารถติดตามกิจการได้ จากชีวิตประจำวันที่เราใช้อยู่แล้ว

- มันต้องเป็นกิจการที่เรามี Passion เป็นกิจการที่เราชื่นชอบ ที่ทุกครั้งที่เราอ่านข่าว ติดตามความคืบหน้าของกิจการ เราก็รู้สึกดีกับมัน ภาคภูมิใจกับมัน ดีใจที่เราเป็นส่วนเล็กๆ ส่วนหนึ่งของกิจการ

- มันต้องเป็นกิจการที่เราดู Story ดูราคา แล้วมันมีประเด็นอะไรบางอย่างที่เราเชื่อว่า ราคาที่เราซื้อมันดีนะ เพราะ เราจะถือมันระยะยาวจริงๆ

- และที่สำคัญที่สุด มันต้องเป็นการลงทุนที่เราให้ความสำคัญกว่าผลการดำเนินงานของกิจการ มากกว่า ผลกำไรจากราคาหุ้น ผลการดำเนินการ คุณค่าทางจิตใจ จะต้องมีพลังมากเพียงพอที่จะทำให้เราสามารถถือมันได้อย่างสบายใจและมีความสุข แม้ว่าหุ้นจะตก ราคาจะไม่ไปไหน

กลับมาดูในไทยกันบ้าง

ผมคิดว่าการออกไปต่างประเทศ การจะขี้เกียจในไทย การจะให้เวลากับการปฏิบัติธรรมมากยิ่งขึ้น สิ่งหนึ่งที่ผมต้องทำ คือ ผมต้องถอยห่างจากสังคมนักลงทุนในไทย ผมจะต้องค่อยๆ Fade ตัวออกไป ยุ่งเกี่ยวให้น้อยลง เพราะ ไม่อย่างนั้นผมอาจจะติดอยู่ในวงวัน โดนกระแส ความความคึกคะนองของตลาดหุ้นไทยฉุดดึงเอาไว้ และทำให้แผนที่วางเอาไว้ไม่สำเร็จ

ผมใช้กลยุทธการย้ายที่อยู่ หนีสังคม ไปอยู่ต่างจังหวัด เพื่อทำให้เพื่อนๆ นักลงทุน ติดต่อได้ยาก ตามตัวได้ยาก ยิ่งเราให้เหตุผลว่า เราย้ายไปอยู่เพื่อไปปฏิบัติธรรม คนก็จะยิ่งเกรงใจ ยิ่งไม่กล้ามารบกวนเรายิ่งขึ้นไปอีก (ซึ่งผมก็ย้ายไปปฏิบัติธรรมจริงๆ นะครับ 555)

อีกกลยุทธ์หนึ่งที่ผมคิดว่า เหมาะสมกว่าการเอาเงินมาทับไว้ คือ การใช้เงินมันทิ้งไปซะ ผมวางแผนใช้เงินในปี 2013 หุ้นที่ขึ้นผมก็ทะยอยขาย เอาเงินไปต่างประเทศบ้าง เอาไปเที่ยวต่างประเทศยาวๆ ซื้อรถ ซื้อคอนโด เงินสด เอาไปซื้อกองทุนตราสารหนี้ที่ Fixed 6 เดือนบ้าง บริจาคทำบุญในจำนวนที่มากยิ่งขึ้นบ้าง

- แต่กลับมาคำถามที่สำคัญที่สุด คือ เราจะเริ่มต้นลงทุนกิจการต่างประเทศกิจการไหนดี?

- คำตอบง่ายๆ สำหรับผม คือ กิจการที่เรารู้สึกสบายใจที่สุดที่จะลงทุน กิจการที่เราเชื่อมั่นในกิจการนั้นจริงๆ

แล้วอะไรล่ะ คือ กิจการที่เราสบายใจที่สุดที่จะลงทุน?

สำหรับผมแล้ว มันคือ กิจการที่เราเป็นส่วนหนึ่งของตัวเรา เป็นกิจการที่เรามี Passion เป็นกิจการที่เรามีประสบการณ์ร่วม ซึ่งโดยกระบวนการแล้ว เราต้องมีความเข้าใจตัวเอง ว่าเรามี Passion อะไร เราเป็นคนอย่างไร เราสนุกกับการติดตามอะไร เราใช้ชีวิตอย่างไร ซึ่งความเข้าใจตรงนี้ผมคงจำเป็นต้องอธิบาย Background ของตัวผมเล็กน้อย ว่าทำไมผมสุดท้ายผมถึงลงทุนใน Google

โดย Background แล้วผมเริ่มจับคอมพิวเตอร์ครั้งแรกตอนอยู่ ป.2 แล้วก็หลงไหลในคอมพิวเตอร์มาตลอด เขียนโปรแกรม อ่าน Text Book เล่นเกมส์ เดินพันธุ์ทิพย์ เข้า The Book Chest ตั้งแต่ประถม จนสุดท้ายก็มาเรียนจบทางด้าน วิศวกรรมศาสตร์ สาขาคอมพิวเตอร์ ในระดับปริญญาตรี

แต่ความเต็มอิ่มกับการอยู่กับคอมพิวเตอร์มาตลอดสิบกว่าปี ทำให้ผมเอียน ไม่อยากทำงานในอาชีพที่เกี่ยวข้องกับคอมพิวเตอร์ เลยเบนเข็มไปเรียนเศรษฐศาสตร์ระหว่างประเทศ และทำงานเกี่ยวกับตราสารอนุพันธ์ทางการเงิน แต่โดยพื้นฐานแล้ว สันดาน ความหลงใหลใน Technology ยังคงเต็มเปี่ยมอยู่ในสายเลือด ผมยังคงติดตามข่าวสารทางด้านเทคโนโลยีอยู่เป็นระยะๆ และ Google ก็เป็นองค์กรที่เด็กที่เรียนคอมพิวเตอร์มาจะปลาบปลื้มองค์กรนี้อยู่เสมอ

ยิ่งผมได้ปฏิบัติธรรม ผมยิ่งได้เข้าใจเกี่ยวกับเรื่องธรรมชาติของจิต ผมยิ่งปลาบปลื้มกับสิ่งที่คนใน Google คิดและทำ ความพยายามในการทำให้โลกนี้เป็นสถานที่ๆ น่าอยู่ขึ้น ความพยายามในการทำดีไปก่อน แล้วค่อยคิดหารายได้ทีหลัง เพื่อให้ธุรกิจดีๆ นี้อยู่ได้ในระยะยาว Impact ของโลกที่เกิดจากคนที่คิดดีๆ ทำดีๆ แบบนี้ ผมยิ่งคิดว่า ถ้าเราได้ลงทุนใน Google จะกำไรหรือไม่กำไรก็ไม่รู้ แต่อย่างนั้น เราจะได้ความอิ่มใจ จากการเห็นองค์กรๆ นี้ทำสิ่งดีๆ ให้กับโลก

และเมื่อมาดูแนวโน้มกิจการ ความสามารถในการทำกำไร เหตุกาณ์สำคัญๆ ที่เกิดขึ้น ตลอดจนความถูกแพงของกิจการ ในช่วงกลางปี 2012 เป็นจุดที่ผมคิดว่าน่าสนใจลงทุนมาก ได้มีการเปลี่ยนสำคัญๆ ขึ้นหลายอย่าง

- ในปี 2011 ได้มีการเปลี่ยน CEO จาก Eric Schmidt มาเป็น Larry Page ซึ่งเป็น Founder ของ Google และได้มีการ Consolidate องค์กรหลายๆ อย่าง

- เป็นจุดที่เริ่มมีการพูดถึง Moon Shot มีแรงผลักดันในการทำอะไรใหม่ๆ กล้าที่ทำอะไรใหม่ๆ ที่จะทำสิ่งต่างๆ ให้ดีขึ้นในระดับ 10 เท่า ไม่ใช่ 10%

- เป็นจุดที่ Andriod ได้ Market Share มาในระดับ 50% กิจการหลายๆ อย่างพัฒนาได้อย่างน่าสนใจ

- อย่างไรก็ตามนักลงทุนมีความกังวลใจเกี่ยวกับรายได้โฆษณาที่ลดลงจาก Trend การใช้ Desktop ไปที่ Mobile

- ความกลัวว่า Google ไม่โตแล้ว จะโดย Mobile กิน โฆษณาจะไปอยู่ที่ Apps ส่งผลให้ P/E อยู่ที่ประมาณ 10 เท่า

<มีต่อนะครับ เดี๋ยวว่างๆ จะมาเขียนต่อ>

วันคืนล่วงไปๆ บัดนี้เรากำลังทำอะไรอยู่?

- picatos

- สมาชิกสมาคมนักลงทุนเน้นคุณค่า

- โพสต์: 3352

- ผู้ติดตาม: 1

Re: ลงทุน 100 ปี กับ หุ้นต่างประเทศ

โพสต์ที่ 2

เมื่อเทียบหุ้น Google กับหุ้นไทยในช่วงนั้นแล้ว มันเป็นเรื่องที่ตัดสินใจได้ง่ายมากเลย ที่จะฟันธงบอกว่า Valuation ของ Google ถูกกว่าหุ้น Super Stock ในไทย ถ้าจำไม่ผิด หุ้น Super Stock ในไทยช่วงนั้น P/E น่าจะอยู่ที่ประมาณ 30 เท่าได้ เมื่อมาเทียบกับ Google ที่ประมาณ 10 เท่าแล้ว ก็ต้องมาถามต่อว่า คุณภาพของกิจการ Google มีปัญหาอะไรอยู่หรือเปล่า

เมื่อได้ศึกษาลงไปลึกๆ แล้วก็ได้ข้อสรุปว่า สาเหตุที่เกิดเหตุการณ์นี้ขึ้น เพราะ 1) ตลาดโดยรวมของไทยในช่วงนั้นแพงกว่า US อยู่สัก 2 เท่า และ 2) อีกทั้งนักลงทุนกังวลว่าเมื่อการใช้งานอินเตอร์เน็ตย้ายไปอยู่บนมือถือแล้ว Google จะมีความสามารถในการสร้างรายได้ลดลง

จากการศึกษาการปรับนโยบายและกลยุทธ์หลังจากที่ Larry Page กลับมานั่งเป็น CEO ผมเชื่อมั่นว่า ภาพของกิจการต้องดีขึ้นอย่างแน่นอน และราคาหุ้นที่ P/E 10 เท่านี้เป็นโอกาสครั้งใหญ่ในการลงทุนของผม ผมคิดว่าที่ราคานี้ผมจะซื้อมันและถือมันตลอดชีวิต

อย่างไรก็ตาม ก้าวแรกในการไปลงทุนต่างประเทศ มันก็ไม่ใช่เรื่องง่ายนัก มันเป็นเรื่องใหม่ มันเป็นโลกใหม่ ที่เราไม่เคยมีประสบการณ์มาก่อน ความไม่คุ้นเคย แถมเพื่อนๆ เราบางคนที่ไปลงทุนในตลาด NASDAQ มาก่อนหน้าก่อนม้วนเสื่อกลับมาอยู่หลายคน ทำให้ผมต้องการทดสอบแนวคิดตัวเอง อีกทั้งทดลองนำเสนอไอเดียในการลงทุนกับเพื่อนๆ นักลงทุนกลุ่มหนึ่งที่เป็นกลุ่มที่ Exclusive มากๆ แต่ละคนมีพอร์ตในระดับพันล้าน รวมไปถึงคนที่กำลังจะมีพอร์ตในระดับพันล้านในอนาคต ซึ่งเพื่อนๆ นักลงทุนกลุ่มนี้จะมีการนัดหมายเพื่อมา Present หุ้นกันไตรมาสละ 1 ครั้ง

ในการ Present หุ้นในวันที่ 19 พค 2012 ผมจึงได้ Present สิ่งที่ผมคิดออกมาในการลงทุนต่างประเทศ โดยมีวัตถุประสงค์ 3 อย่าง

1) เป็นการ Present ส่งท้ายฟินาเล่การลงทุนหุ้นในไทย ซึ่งผมตั้งใจว่านี่จะเป็นการ Present หุ้นครั้งสุดท้ายของผมในกลุ่มนี้ และอาจจะเป็นครั้งสุดท้ายในชีวิตผม เพราะ ก่อนหน้านี้การ Present หุ้นของผมเป็นไปเพื่อเชียร์หุ้น ชวนคนมาซื้อ เพื่อเร่งอัตราผลตอบแทนให้เร็วที่สุด แต่ต่อแต่นี้ไป เมื่อผมไปลงทุนต่างประเทศแล้ว ผมจะเป็นแค่มดตัวเล็กๆ ที่ไม่มีอิทธิพลต่อตลาดอีกต่อไป และผมก็ไม่มีความจำเป็นต้องไป Present หุ้นให้ใครฟังอีก

2) เป็นการตรวจสอบ ทดสอบแนวคิดตัวเอง จาก Feed Back ที่ได้จากกลุ่มเพื่อนๆ ว่ามันน่าจะไปรอดไหม เผื่อเราจะได้ Comment อะไรดีๆ กลับมา เผื่อเราจะได้เห็นอะไรบางอย่างที่เรามองไม่เห็น

3) เป็นการ test ดูว่า เพื่อนๆ ในกลุ่มมีใครคนไหนที่พอจะสนใจจะไปต่างประเทศกับเราบ้างไหม เพราะว่า การเดินทางคนเดียว บางทีก็เหนื่อยเหมือนกัน การที่จะมีเพื่อนร่วมเดินทาง ร่วมอุดมการณ์ไปด้วยกันบ้าง ก็คงจะช่วยอะไรเราได้บ้าง อย่างน้อยก็ไม่ต้องเดินทางคนเดียว

นี่คือ Presentation ของผมในวันนั้นครับ

https://drive.google.com/folderview?id= ... sp=sharing

<ยังมีต่อนะครับ>

เมื่อได้ศึกษาลงไปลึกๆ แล้วก็ได้ข้อสรุปว่า สาเหตุที่เกิดเหตุการณ์นี้ขึ้น เพราะ 1) ตลาดโดยรวมของไทยในช่วงนั้นแพงกว่า US อยู่สัก 2 เท่า และ 2) อีกทั้งนักลงทุนกังวลว่าเมื่อการใช้งานอินเตอร์เน็ตย้ายไปอยู่บนมือถือแล้ว Google จะมีความสามารถในการสร้างรายได้ลดลง

จากการศึกษาการปรับนโยบายและกลยุทธ์หลังจากที่ Larry Page กลับมานั่งเป็น CEO ผมเชื่อมั่นว่า ภาพของกิจการต้องดีขึ้นอย่างแน่นอน และราคาหุ้นที่ P/E 10 เท่านี้เป็นโอกาสครั้งใหญ่ในการลงทุนของผม ผมคิดว่าที่ราคานี้ผมจะซื้อมันและถือมันตลอดชีวิต

อย่างไรก็ตาม ก้าวแรกในการไปลงทุนต่างประเทศ มันก็ไม่ใช่เรื่องง่ายนัก มันเป็นเรื่องใหม่ มันเป็นโลกใหม่ ที่เราไม่เคยมีประสบการณ์มาก่อน ความไม่คุ้นเคย แถมเพื่อนๆ เราบางคนที่ไปลงทุนในตลาด NASDAQ มาก่อนหน้าก่อนม้วนเสื่อกลับมาอยู่หลายคน ทำให้ผมต้องการทดสอบแนวคิดตัวเอง อีกทั้งทดลองนำเสนอไอเดียในการลงทุนกับเพื่อนๆ นักลงทุนกลุ่มหนึ่งที่เป็นกลุ่มที่ Exclusive มากๆ แต่ละคนมีพอร์ตในระดับพันล้าน รวมไปถึงคนที่กำลังจะมีพอร์ตในระดับพันล้านในอนาคต ซึ่งเพื่อนๆ นักลงทุนกลุ่มนี้จะมีการนัดหมายเพื่อมา Present หุ้นกันไตรมาสละ 1 ครั้ง

ในการ Present หุ้นในวันที่ 19 พค 2012 ผมจึงได้ Present สิ่งที่ผมคิดออกมาในการลงทุนต่างประเทศ โดยมีวัตถุประสงค์ 3 อย่าง

1) เป็นการ Present ส่งท้ายฟินาเล่การลงทุนหุ้นในไทย ซึ่งผมตั้งใจว่านี่จะเป็นการ Present หุ้นครั้งสุดท้ายของผมในกลุ่มนี้ และอาจจะเป็นครั้งสุดท้ายในชีวิตผม เพราะ ก่อนหน้านี้การ Present หุ้นของผมเป็นไปเพื่อเชียร์หุ้น ชวนคนมาซื้อ เพื่อเร่งอัตราผลตอบแทนให้เร็วที่สุด แต่ต่อแต่นี้ไป เมื่อผมไปลงทุนต่างประเทศแล้ว ผมจะเป็นแค่มดตัวเล็กๆ ที่ไม่มีอิทธิพลต่อตลาดอีกต่อไป และผมก็ไม่มีความจำเป็นต้องไป Present หุ้นให้ใครฟังอีก

2) เป็นการตรวจสอบ ทดสอบแนวคิดตัวเอง จาก Feed Back ที่ได้จากกลุ่มเพื่อนๆ ว่ามันน่าจะไปรอดไหม เผื่อเราจะได้ Comment อะไรดีๆ กลับมา เผื่อเราจะได้เห็นอะไรบางอย่างที่เรามองไม่เห็น

3) เป็นการ test ดูว่า เพื่อนๆ ในกลุ่มมีใครคนไหนที่พอจะสนใจจะไปต่างประเทศกับเราบ้างไหม เพราะว่า การเดินทางคนเดียว บางทีก็เหนื่อยเหมือนกัน การที่จะมีเพื่อนร่วมเดินทาง ร่วมอุดมการณ์ไปด้วยกันบ้าง ก็คงจะช่วยอะไรเราได้บ้าง อย่างน้อยก็ไม่ต้องเดินทางคนเดียว

นี่คือ Presentation ของผมในวันนั้นครับ

https://drive.google.com/folderview?id= ... sp=sharing

<ยังมีต่อนะครับ>

วันคืนล่วงไปๆ บัดนี้เรากำลังทำอะไรอยู่?

- picatos

- สมาชิกสมาคมนักลงทุนเน้นคุณค่า

- โพสต์: 3352

- ผู้ติดตาม: 1

Re: ลงทุน 100 ปี กับ หุ้นต่างประเทศ

โพสต์ที่ 3

การ Presentation ในงานนี้ ผู้ Present จะได้เวลาในการ Present ไม่เกิน 15 นาที ผมใช้เวลาไปสัก 20 นาทีได้ แต่เห็นสีหน้าของผู้เข้าฟังแล้ว คิดว่าผู้ฟังคนน่าจะสนุก และได้ประโยชน์พอสมควร หลังจากการ Present ผมถาม Feedback จากเพื่อนๆ หลายๆ คน รวมๆ แล้วได้ข้อสรุปว่า น่าสนใจนะ แต่ขอลงทุนในประเทศไทยก่อน ผมจึงฟันธงและสรุปกับตัวเองแล้วว่า “ต่อแต่นี้ไปนี้ เราตัวคนเดียวแล้วนะ”

หลังจากงาน ผมค่อยๆ เดินหน้าศึกษา เตรียมตัว เตรียมพร้อมในการลงมือ กว่าจะได้เริ่มลงทุนจริงๆ ก็ใช้เวลาไปอีกประมาณ 3 เดือน ช่วงประมาณปลายๆ เดือนสิงหาคม หลังจากจัดการอะไรหลายๆ อย่างในชีวิตที่เกิดขึ้นในช่วงนั้น ปรับทุกอย่างจนลงตัว จึงได้ฤกษ์เริ่มต้นซื้อหุ้นต่างประเทศ

กลยุทธ์ในการเริ่มต้นไปลงทุนต่างประเทศ ผมวางนโยบายเอาไว้คร่าวๆ ดังนี้ครับ

1) เราจะเป็นนักลงทุนที่ Passive เราจะไม่ซื้อขายหุ้น กลยุทธ์ คือ Buy and Hold เท่านั้น ที่สำคัญ การลงทุนนี้จะต้องทำให้เรามีอิสรภาพทางเวลา และไม่เป็นอุปสรรคต่ออิสรภาพทางจิตใจ

2) กิจการที่ลงทุนต้องเน้นที่ภาพกิจการระยะยาว 5 ปีขึ้นไป ถ้าถือตลอดชีวิตได้ถือเป็นการลงทุนในอุดมคติ

3) ต้องเป็นกิจการที่เราติดตามได้ง่าย เราใช้บริการอยู่เรื่อยๆ หรือไม่ก็ต้องเป็นกิจการที่เด่นชัดจริงๆ

4) หุ้นแต่ละตัวไม่ควรจะลงทุนเกิน 30% ของพอร์ต แต่ถ้าสัดส่วนมันเพิ่มขึ้นก็ให้ขายตามเหตุปัจจัยที่เหมาะสม แต่ถ้าขึ้นไปแตะ 40% ก็ควรลดให้เหลือแค่ 30%

5) เมื่อเริ่มซื้อหุ้นแต่ละตัว ไม่ต้องรีบซื้อเยอะ อยากได้เท่าไหร่ ให้ซื้อสัก 25%-50% ก่อน แล้วค่อยๆ ติดตามไปสัก 1-2 ไตรมาส ถ้ารู้สึกสบายใจในการถือ ค่อยซื้อเพิ่ม

------------------------------------------------------------------------

Action ที่เกิดขึ้นจริง (ผมคิดว่าน่าจะคุยและบอกกันได้ เพราะ ทั้งหมดเป็นหุ้นต่างประเทศ ซึ่งไม่ควรจะผิดกฎกลต. ในประเทศไทยแน่นอน)

ปี 2012

- ผมเริ่มจากการซื้อ GOOG เข้าพอร์ตมาประมาณ 15%

- หลังจากเห็นงบไตรมาสที่ 3 ได้ฟัง Conference Call เริ่มเข้าใจการลงทุนต่างประเทศ ก็ Load GOOG เพิ่มเป็น 20% ของพอร์ต

ปี 2013

- หุ้นไทยขึ้น ผมทะยอยขายออกไปเรื่อยๆ เพิ่มสัดส่วนการลงทุนของ GOOG ไปเรื่อยๆ จนมีเงินลงทุนใน GOOG ประมาณ 25%

- ช่วงเดือนมีนาคม ผมเริ่มซื้อ FB เข้าพอร์ตประมาณ 4%-5% ของพอร์ต จากมุมมองว่า FB กำไรจะ Turn Around หาวิธีการขายโฆษณาบนมือถือได้แล้ว ในช่วงนั้นหลังจากที่ FB ตกลงมาจาก IPO ที่ 38 USD ลงไปต่ำสุดที่ประมาณ 18 USD ผมเห็นสัญญาณเริ่มฟื้นตัวของรายได้ค่าโฆษณา และคิดว่าถ้า FB ทำรายได้ตามที่คาด ที่ราคา 25 USD ที่ผมซื้อราคานี้น่าจะคิดเป็น 3yr Fwd P/E ที่ประมาณ 10 เท่า

- เดือนพฤษาคม หลังจากที่งบไตรมาสที่ 1 ออกมาไม่ดีนัก สัญญาณการฟื้นตัวยังไม่ชัดเจน ได้มีแรงขายจากคนหมดช่วง Silence Period หลังจากครบ 1 ปี IPO ผมโดนทุบลงไป Stop Loss FB ออกไปส่วนหนึ่ง

- เดือนสิงหาคม หลังจากที่งบไตรมาส 2 ออกมา Confirm สิ่งที่คิด หุ้นเปิดกระโดด จำใจต้องกัดฟันซื้อ FB ที่ราคาประมาณ 38 USD และทะยอยซื้อเพิ่มเรื่อยๆ จนสัดส่วนเงินลงทุนใน FB อยู่ที่ประมาณ 20% ของพอร์ต

- ครบ 1 ปีที่ลงทุนต่างประเทศ ผมมีเงินลงทุนต่างประเทศมากกว่าในประเทศ มีหุ้นต่างประเทศเกือบๆ 50% หุ้นไทยประมาณ 40% ที่เหลือเป็นเงินสด

- ช่วงปลายปี ซื้อ PCLN เข้าพอร์ตประมาณ 5% เพราะ คิดว่าแนวโน้มการท่องเที่ยวโลกน่าจะไปได้ยาว

- ถึงสิ้นปีหุ้นต่างประเทศผมอยู่ที่ 60% ไทย 30% ผมขายหุ้นไทยไปลงทุนต่างประเทศ แล้วก็ใช้เงินซื้อบ้าน ซื้อรถ ย้ายถิ่นที่อยู่อาศัยไปอยู่ต่างจังหวัดเป็นที่เรียบร้อย

ปี 2014

- ผมยังอยากเอาเงินออกจากไทยไปต่างประเทศอยู่ แต่สัดส่วนเงินลงทุนในหุ้นไม่กี่ตัวเริ่มทำให้ผมเริ่มอยากที่จะศึกษาหาการลงทุนที่อื่นบ้าง

- จากการดู Valuation ของตลาดหุ้นทั้งโลก และมองเกี่ยวกับ Structural Change ผมคิดว่าที่ผมสนใจมี จีน และ Africa

- ที่ Africa ผมลงทุนได้แค่ ETF ที่ไปลงพวก New Frontier ในขณะที่จีนผมลงรายตัวได้

- ผมทดลองลงทุนหุ้นจีนที่ List ที่ฮ่องกงตัวหนึ่ง และหุ้นจีนที่ List ที่ตลาด NASDAQ ตัวหนึ่ง และทดลองลงทุนกองทุนที่ไปลงทุนในจีน

- ผมวางแผนว่าผมจะลองเอาเงินไปสัก 10%-15% ถ้า Work ค่อยเอาเงินออกไปเพิ่มอีก

- ในขยายขอบเขตการลงทุนไปในที่แปลกๆ ใหม่ๆ รอบนี้ ผมคิดว่า มันน่าจะยากแน่ๆ ผมคนเดียวคงจะเอาไม่อยู่ เพราะ มันเป็นกิจการที่เราไม่ได้ใช้บริการ การติดตามน่าจะทำได้ยาก ผมเลยปรึกษาเพื่อนๆ กลุ่มหนึ่ง ชักชวนกันไปลงทุนที่จีน แลกเปลี่ยนข้อมูล กัน

- สุดท้ายแล้ว การลงทุนในจีนและ Africa ดูเหมือนจะไปไม่รอด Passion ในการลงทุนของผมมีไม่มากพอ ที่จะใช้ความพยายามลงไปศึกษาในกิจการที่เราไม่มี Passion การจะลงทุนเอากำไรอย่างเดียว โดยที่ไม่มี Passion ทำให้ไม่มีแรงผลักดันมากเพียงพอ

- เมื่อพบว่าการลงทุนในที่แปลกๆ ต้องใช้ความพยายามมากจนเกินไป แม้ว่าเราจะคุมระดับความเสี่ยงให้มันไม่มีอิทธิพลต่อพอร์ตโดยรวม แต่มันก็ยังเป็นภาระต่อจิตใจไม่น้อย ที่จะต้องมาคอยพะวง การใส่ความพยายามแต่ละครั้ง ไม่สามารถ Generate ความสุขให้เกิดขึ้นได้เลย สุดท้ายผมเลยถอดใจ ตัดสินใจค่อยๆ Shift เงินลงไปไปที่ US แทน ไปอยู่ในกิจการที่เรามีความสุขในการติดตามกิจการมากกว่า

- ณ สิ้นปี ผมมีสัดส่วนหุ้นต่างประเทศอยู่ที่ประมาณ 65% ของพอร์ต

ปี 2015

- ปีนี้ไม่ค่อยได้ทำอะไรมากนัก ผมมีซื้อ Disney กับ Tesla เข้ามาในพอร์ต โดยสัดส่วนไม่ได้มาก ตัวละประมาณ 5%

- ที่ทำปีนี้ คือ ขาย GOOG ที่ขึ้นไปแตะ 40% ให้ลงมาเหลือ 30% แล้วก็เตรียมเอาเงินกลับมาในไทย พยายามลดสัดส่วนหุ้นต่างประเทศให้ลงมาเหลือ 70% จาก 80% เพราะ ผมยังต้องใช้เงินบาทในการใช้จ่าย และเห็นหุ้นไทยลงมา อาจจะมีโอกาสดีๆ ในปี 2016 รออยู่

อัตราผลตอบแทนการลงทุนหลังจากที่ไปต่างประเทศของผมโดยประมาณคร่าวๆ (ผมไม่ได้ทำละเอียด เพราะ ผมไม่มีความจำเป็นต้องทำละเอียดอีกต่อไปแล้ว ผมเอาเงินที่ผมใช้จ่ายมาผสมเละไปหมด เวลาคิดผลตอบแทนเลยคิดได้แค่คร่าวๆ) มีดังนั้น

ปี 2012 ~ 100%

ปี 2013 ~ 50%

ปี 2014 ~ 20%

ปี 2015 ~ 20%

<ยังมีต่อนะครับ>

หลังจากงาน ผมค่อยๆ เดินหน้าศึกษา เตรียมตัว เตรียมพร้อมในการลงมือ กว่าจะได้เริ่มลงทุนจริงๆ ก็ใช้เวลาไปอีกประมาณ 3 เดือน ช่วงประมาณปลายๆ เดือนสิงหาคม หลังจากจัดการอะไรหลายๆ อย่างในชีวิตที่เกิดขึ้นในช่วงนั้น ปรับทุกอย่างจนลงตัว จึงได้ฤกษ์เริ่มต้นซื้อหุ้นต่างประเทศ

กลยุทธ์ในการเริ่มต้นไปลงทุนต่างประเทศ ผมวางนโยบายเอาไว้คร่าวๆ ดังนี้ครับ

1) เราจะเป็นนักลงทุนที่ Passive เราจะไม่ซื้อขายหุ้น กลยุทธ์ คือ Buy and Hold เท่านั้น ที่สำคัญ การลงทุนนี้จะต้องทำให้เรามีอิสรภาพทางเวลา และไม่เป็นอุปสรรคต่ออิสรภาพทางจิตใจ

2) กิจการที่ลงทุนต้องเน้นที่ภาพกิจการระยะยาว 5 ปีขึ้นไป ถ้าถือตลอดชีวิตได้ถือเป็นการลงทุนในอุดมคติ

3) ต้องเป็นกิจการที่เราติดตามได้ง่าย เราใช้บริการอยู่เรื่อยๆ หรือไม่ก็ต้องเป็นกิจการที่เด่นชัดจริงๆ

4) หุ้นแต่ละตัวไม่ควรจะลงทุนเกิน 30% ของพอร์ต แต่ถ้าสัดส่วนมันเพิ่มขึ้นก็ให้ขายตามเหตุปัจจัยที่เหมาะสม แต่ถ้าขึ้นไปแตะ 40% ก็ควรลดให้เหลือแค่ 30%

5) เมื่อเริ่มซื้อหุ้นแต่ละตัว ไม่ต้องรีบซื้อเยอะ อยากได้เท่าไหร่ ให้ซื้อสัก 25%-50% ก่อน แล้วค่อยๆ ติดตามไปสัก 1-2 ไตรมาส ถ้ารู้สึกสบายใจในการถือ ค่อยซื้อเพิ่ม

------------------------------------------------------------------------

Action ที่เกิดขึ้นจริง (ผมคิดว่าน่าจะคุยและบอกกันได้ เพราะ ทั้งหมดเป็นหุ้นต่างประเทศ ซึ่งไม่ควรจะผิดกฎกลต. ในประเทศไทยแน่นอน)

ปี 2012

- ผมเริ่มจากการซื้อ GOOG เข้าพอร์ตมาประมาณ 15%

- หลังจากเห็นงบไตรมาสที่ 3 ได้ฟัง Conference Call เริ่มเข้าใจการลงทุนต่างประเทศ ก็ Load GOOG เพิ่มเป็น 20% ของพอร์ต

ปี 2013

- หุ้นไทยขึ้น ผมทะยอยขายออกไปเรื่อยๆ เพิ่มสัดส่วนการลงทุนของ GOOG ไปเรื่อยๆ จนมีเงินลงทุนใน GOOG ประมาณ 25%

- ช่วงเดือนมีนาคม ผมเริ่มซื้อ FB เข้าพอร์ตประมาณ 4%-5% ของพอร์ต จากมุมมองว่า FB กำไรจะ Turn Around หาวิธีการขายโฆษณาบนมือถือได้แล้ว ในช่วงนั้นหลังจากที่ FB ตกลงมาจาก IPO ที่ 38 USD ลงไปต่ำสุดที่ประมาณ 18 USD ผมเห็นสัญญาณเริ่มฟื้นตัวของรายได้ค่าโฆษณา และคิดว่าถ้า FB ทำรายได้ตามที่คาด ที่ราคา 25 USD ที่ผมซื้อราคานี้น่าจะคิดเป็น 3yr Fwd P/E ที่ประมาณ 10 เท่า

- เดือนพฤษาคม หลังจากที่งบไตรมาสที่ 1 ออกมาไม่ดีนัก สัญญาณการฟื้นตัวยังไม่ชัดเจน ได้มีแรงขายจากคนหมดช่วง Silence Period หลังจากครบ 1 ปี IPO ผมโดนทุบลงไป Stop Loss FB ออกไปส่วนหนึ่ง

- เดือนสิงหาคม หลังจากที่งบไตรมาส 2 ออกมา Confirm สิ่งที่คิด หุ้นเปิดกระโดด จำใจต้องกัดฟันซื้อ FB ที่ราคาประมาณ 38 USD และทะยอยซื้อเพิ่มเรื่อยๆ จนสัดส่วนเงินลงทุนใน FB อยู่ที่ประมาณ 20% ของพอร์ต

- ครบ 1 ปีที่ลงทุนต่างประเทศ ผมมีเงินลงทุนต่างประเทศมากกว่าในประเทศ มีหุ้นต่างประเทศเกือบๆ 50% หุ้นไทยประมาณ 40% ที่เหลือเป็นเงินสด

- ช่วงปลายปี ซื้อ PCLN เข้าพอร์ตประมาณ 5% เพราะ คิดว่าแนวโน้มการท่องเที่ยวโลกน่าจะไปได้ยาว

- ถึงสิ้นปีหุ้นต่างประเทศผมอยู่ที่ 60% ไทย 30% ผมขายหุ้นไทยไปลงทุนต่างประเทศ แล้วก็ใช้เงินซื้อบ้าน ซื้อรถ ย้ายถิ่นที่อยู่อาศัยไปอยู่ต่างจังหวัดเป็นที่เรียบร้อย

ปี 2014

- ผมยังอยากเอาเงินออกจากไทยไปต่างประเทศอยู่ แต่สัดส่วนเงินลงทุนในหุ้นไม่กี่ตัวเริ่มทำให้ผมเริ่มอยากที่จะศึกษาหาการลงทุนที่อื่นบ้าง

- จากการดู Valuation ของตลาดหุ้นทั้งโลก และมองเกี่ยวกับ Structural Change ผมคิดว่าที่ผมสนใจมี จีน และ Africa

- ที่ Africa ผมลงทุนได้แค่ ETF ที่ไปลงพวก New Frontier ในขณะที่จีนผมลงรายตัวได้

- ผมทดลองลงทุนหุ้นจีนที่ List ที่ฮ่องกงตัวหนึ่ง และหุ้นจีนที่ List ที่ตลาด NASDAQ ตัวหนึ่ง และทดลองลงทุนกองทุนที่ไปลงทุนในจีน

- ผมวางแผนว่าผมจะลองเอาเงินไปสัก 10%-15% ถ้า Work ค่อยเอาเงินออกไปเพิ่มอีก

- ในขยายขอบเขตการลงทุนไปในที่แปลกๆ ใหม่ๆ รอบนี้ ผมคิดว่า มันน่าจะยากแน่ๆ ผมคนเดียวคงจะเอาไม่อยู่ เพราะ มันเป็นกิจการที่เราไม่ได้ใช้บริการ การติดตามน่าจะทำได้ยาก ผมเลยปรึกษาเพื่อนๆ กลุ่มหนึ่ง ชักชวนกันไปลงทุนที่จีน แลกเปลี่ยนข้อมูล กัน

- สุดท้ายแล้ว การลงทุนในจีนและ Africa ดูเหมือนจะไปไม่รอด Passion ในการลงทุนของผมมีไม่มากพอ ที่จะใช้ความพยายามลงไปศึกษาในกิจการที่เราไม่มี Passion การจะลงทุนเอากำไรอย่างเดียว โดยที่ไม่มี Passion ทำให้ไม่มีแรงผลักดันมากเพียงพอ

- เมื่อพบว่าการลงทุนในที่แปลกๆ ต้องใช้ความพยายามมากจนเกินไป แม้ว่าเราจะคุมระดับความเสี่ยงให้มันไม่มีอิทธิพลต่อพอร์ตโดยรวม แต่มันก็ยังเป็นภาระต่อจิตใจไม่น้อย ที่จะต้องมาคอยพะวง การใส่ความพยายามแต่ละครั้ง ไม่สามารถ Generate ความสุขให้เกิดขึ้นได้เลย สุดท้ายผมเลยถอดใจ ตัดสินใจค่อยๆ Shift เงินลงไปไปที่ US แทน ไปอยู่ในกิจการที่เรามีความสุขในการติดตามกิจการมากกว่า

- ณ สิ้นปี ผมมีสัดส่วนหุ้นต่างประเทศอยู่ที่ประมาณ 65% ของพอร์ต

ปี 2015

- ปีนี้ไม่ค่อยได้ทำอะไรมากนัก ผมมีซื้อ Disney กับ Tesla เข้ามาในพอร์ต โดยสัดส่วนไม่ได้มาก ตัวละประมาณ 5%

- ที่ทำปีนี้ คือ ขาย GOOG ที่ขึ้นไปแตะ 40% ให้ลงมาเหลือ 30% แล้วก็เตรียมเอาเงินกลับมาในไทย พยายามลดสัดส่วนหุ้นต่างประเทศให้ลงมาเหลือ 70% จาก 80% เพราะ ผมยังต้องใช้เงินบาทในการใช้จ่าย และเห็นหุ้นไทยลงมา อาจจะมีโอกาสดีๆ ในปี 2016 รออยู่

อัตราผลตอบแทนการลงทุนหลังจากที่ไปต่างประเทศของผมโดยประมาณคร่าวๆ (ผมไม่ได้ทำละเอียด เพราะ ผมไม่มีความจำเป็นต้องทำละเอียดอีกต่อไปแล้ว ผมเอาเงินที่ผมใช้จ่ายมาผสมเละไปหมด เวลาคิดผลตอบแทนเลยคิดได้แค่คร่าวๆ) มีดังนั้น

ปี 2012 ~ 100%

ปี 2013 ~ 50%

ปี 2014 ~ 20%

ปี 2015 ~ 20%

<ยังมีต่อนะครับ>

วันคืนล่วงไปๆ บัดนี้เรากำลังทำอะไรอยู่?

- 6666666v

- Verified User

- โพสต์: 1089

- ผู้ติดตาม: 0

Re: ลงทุน 100 ปี กับ หุ้นต่างประเทศ

โพสต์ที่ 5

ตอนนี้ผมก็เริ่มลงทุนไปยังต่างประเทศเหมือนเปิดโลกกว้างให้กับตีวเราเอง แต่เพิ่งเริ่มยังถือเป็นส่วนน้อยของพอร์ตประมาณ30%ของพอร์ต ถือหุ้นอยู่5ตัวใช้กลยุทธ์buy and holdเพราะถ้ามูฟบ่อยๆต้นทุนสูงกว่าไทยมากเลยเลือกsuper stockยอมจ่ายแพงหน่อยแต่เติบในระยะยาว

หุ้นที่ถือมี pcln sbux nike rost el

หุ้นที่ถือมี pcln sbux nike rost el

I Like To Invest.

- picatos

- สมาชิกสมาคมนักลงทุนเน้นคุณค่า

- โพสต์: 3352

- ผู้ติดตาม: 1

ทำน้อยให้ได้มาก

โพสต์ที่ 6

โพสต์ที่ผ่านมาเล่าถึงที่มาที่ไป จนไปถึง Action คร่าวๆ ที่ทำลงไป เรียกได้ว่าเป็นการเกริ่นนำ เพื่อเข้าสู่แก่น สู่สาระ สู่ข้อสรุป ที่ผมได้จากการลงทุนในต่างประเทศมาสามปีกว่าๆ สั้นๆ ง่ายๆ เลยว่า ทุกวันนี้ผมพยายาม "ทำ 1 ให้ได้ 99"

ถ้าย้อนกลับไปที่โพสต์อันแรกของผม drive หลักๆ ของผม คือ ผมขยันเพื่อที่จะขี้เกียจ แต่คำถามคือ จะขี้เกียจอย่างไรที่จะได้ดีและปลอดภัย คำตอบของคำถามนี้ คือ ประสิทธิภาพ

การที่จะเข้าถึงความขี้เกียจขั้นเทพได้ ผมเชื่อว่าเราจำเป็นต้องมีประสิทธิภาพในการใช้เวลาที่สูงมาก ตัวอย่างเช่น

- ทำอย่างไรในที่เราจะอ่านหนังสือ มองบทความ กราดสายตาผ่านๆ แล้ว แล้วเข้าใจแก่น เข้าใจหัวใจสำคัญที่จำเป็นต่อตัวเราในการเอาไปใช้

- ทำอย่างไรที่จะทำให้เราสามารถนอนน้อย แต่ได้ผลลัพธ์ในการพักผ่อน มากกว่าคนที่นอนมาก

- ทำอย่างไรที่เราจะใช้ชีวิตๆ ไปตามปกติ แต่สายตา การรับรู้ของเราที่แค่รับรู้สิ่งต่างๆ ที่ผ่านเข้ามากระทบ แต่เราสามารถเข้าใจถึงความสัมพันธ์ สิ่งที่เกิดขึ้นได้อย่างลึกซึ้ง และเกิดองค์ความรู้ขึ้นอยู่ตลอดเวลา โดยไม่ต้องอ่านหนังสือ

- ทำอย่างไรที่จะทำให้การซื้อหุ้นครั้งนี้ครั้งเดียวจะสามารถให้ผลตอบแทนอันมากมายมหาศาลจนทำให้เราไม่ต้องเสียเวลามาติดตามกิจการมาก ไม่เสียเวลาต้องมาหาจังหวะขาย เสียเวลาหาหุ้นตัวใหม่ และมีเวลาให้เราไปเที่ยวเล่น ทำอะไรอย่างอื่นได้อย่างเต็มที่ ไม่ต้องมาเสียเวลาไปกับการลงทุน

ผมเชื่อว่าหัวใจในการเข้าถึงความสามารถเหล่านี้ คือ เรื่องประสิทธิภาพ

ในหนังสือหลายๆ เล่มมีพูดถึงการมองภาพใหญ่ การคิดใหญ่ แล้วทำสิ่งที่เป็นสาระ อย่างในกฎ 80-20 ของ Pareto เราพูดถึงประสิทธิภาพในเรื่องของการทำน้อยให้ได้มาก ทำ 20 แต่ให้ได้ผล 80

แต่บรรดาการศึกษาเกี่ยวกับประสิทธิภาพทั้งหมดทั้งมวลที่ผมได้ศึกษามา ที่ๆ พูดถึงประสิทธิภาพในระดับที่สูงสุดที่ผมเคยเจอมา เป็นองค์ความรู้ของพุทธศาสานา ในทางพุทธฯ เราพูดถึง จิตที่เกิดขึ้นดวงเดียวที่รู้แจ้งทุกสิ่ง ตลอดจนกระบวนการในการพัฒนาให้เกิดจิตดวงนั้นขึ้น ซึ่งหากคิดเป็นอัตราส่วนแล้วน่าจะอยู่ในระดับทำ 0.0001 ให้ได้ผล 99.9999

สำหรับผมแล้ว หากผมอยากจะขี้เกียจให้ได้เต็มที่ ผมต้องพัฒนาประสิทธิภาพในการลงทุนของผมให้อยู่ในระดับที่สูงมาก ผมจึงจะสามารถขี้เกียจได้อย่างปลอดภัย ขี้เกียจแล้วยังได้ผลตอบแทนที่ผมพอใจ

จากประสบการณ์การลงทุนที่ผ่านมา ผมพบว่าหากเรามองการลงทุนสั้น เราก็จะลงทุนสั้น ซื้อขายบ่อย หากเรามองภาพการลงทุนยาว เราก็มีแนวโน้มที่จะซื้อขายน้อย และถือหุ้นยาว

แล้วถ้าผมอยากจะขี้เกียจได้อย่างเต็มที่ คือ ไม่ต้องสนใจลงทุนอีกเลยทั้งชีวิต นั่นก็หมายความว่า ผมต้องหาการลงทุน และมองการลงทุนที่ถือไปได้ยาวทั้งชีวิต แต่คำว่าทั้งชีวิตนี่หมายถึงกี่ปีล่ะ? สำหรับผมแล้ว ตอนนี้ผมอายุ 35 ปี ด้วยเทคโนโลยีทางการแพทย์ที่จะเกิดขึ้นในอนาคต ผมเชื่อว่าคนในยุคผม อายุน่าจะเกิน 100 ปีได้สบายๆ ดังนั้นผมจึงปัดให้กลมๆ ว่า ผมควรที่จะมองการลงทุนในระดับ 100 ปี

ข้อเท็จจริงอย่างหนึ่ง คือ อะไรที่ยิ่งไกล ก็ยิ่งไม่ชัด อนาคตที่ไกลระดับร้อยปีนี่ คงจะเกิดวิสัยของมนุษย์ปุถุชนที่จะมองเห็นสิ่งที่เกิดขึ้นได้อย่างชัดเจน

อย่างไรก็ตามยังมีข้อเท็จจริงอีกข้อ คือ ถ้าเรารู้เหตุปัจจัยของสิ่งๆ หนึ่ง เราก็สามารถที่จะคาดการสิ่งที่เกิดขึ้นในอนาคตได้ระดับหนึ่ง และถ้าเรารู้ว่าสิ่งที่เกิดขึ้นจะเป็นเหตุปัจจัยของสิ่งอีกสิ่งหนึ่ง เราก็พอที่จะคาดเดาการเกิดขึ้นของสรรพสิ่งต่างๆ ได้ นั่นจึงทำให้ Warren Buffet สามารถที่จะซื้อกิจการบางอย่างแล้วกล้าที่จะถือตลอดชีวิต หากเขาซื้อในราคามีส่วนลดมากเพียงพอที่จะชดเชยความไม่ชัดเจน มัวซัวของการมองอนาคต

จากข้อเท็จจริงทั้ง 2 ข้อ ทำให้ผมคิดว่า ระดับของความขี้เกียจที่สุดของผมในการลงทุน คือ การที่เราลงทุนในกิจการที่เราเชื่อว่าเหตุปัจจัยต่างๆ จะทำให้ธุรกิจเจริญรุ่งเรืองไปในระดับ 100 ปี แล้วก็ต้องใช้เวลาบ้างเล็กน้อยในการติดตามว่ากิจการยังคงดำเนินไปในทิศทางที่ดีขึ้นเรื่อยๆ เหตุปัจจัยต่างๆ ที่จะทำให้ธุรกิจนี้เป็นธุรกิจที่ดียังดำรงอยู่ ผมคิดว่า ผมน่าจะขี้เกียจได้ในระดับนั้น

แต่ก่อนจะขี้เกียจได้ ก็ต้องลงไม้ลงมือขยันกันสักหน่อย ในการที่จะ define หาว่ากิจการนั้นมีคุณสมบัติมากเพียงพอไหมที่จะอยู่รอดไปได้ 100 ปี และการขยันครั้งนี้จะเป็นการขยันเพียงไม่กี่ครั้ง เพื่อที่เราจะได้ขี้เกียจได้ตลอดชีวิต

<ยังมีต่อนะครับ>

ถ้าย้อนกลับไปที่โพสต์อันแรกของผม drive หลักๆ ของผม คือ ผมขยันเพื่อที่จะขี้เกียจ แต่คำถามคือ จะขี้เกียจอย่างไรที่จะได้ดีและปลอดภัย คำตอบของคำถามนี้ คือ ประสิทธิภาพ

การที่จะเข้าถึงความขี้เกียจขั้นเทพได้ ผมเชื่อว่าเราจำเป็นต้องมีประสิทธิภาพในการใช้เวลาที่สูงมาก ตัวอย่างเช่น

- ทำอย่างไรในที่เราจะอ่านหนังสือ มองบทความ กราดสายตาผ่านๆ แล้ว แล้วเข้าใจแก่น เข้าใจหัวใจสำคัญที่จำเป็นต่อตัวเราในการเอาไปใช้

- ทำอย่างไรที่จะทำให้เราสามารถนอนน้อย แต่ได้ผลลัพธ์ในการพักผ่อน มากกว่าคนที่นอนมาก

- ทำอย่างไรที่เราจะใช้ชีวิตๆ ไปตามปกติ แต่สายตา การรับรู้ของเราที่แค่รับรู้สิ่งต่างๆ ที่ผ่านเข้ามากระทบ แต่เราสามารถเข้าใจถึงความสัมพันธ์ สิ่งที่เกิดขึ้นได้อย่างลึกซึ้ง และเกิดองค์ความรู้ขึ้นอยู่ตลอดเวลา โดยไม่ต้องอ่านหนังสือ

- ทำอย่างไรที่จะทำให้การซื้อหุ้นครั้งนี้ครั้งเดียวจะสามารถให้ผลตอบแทนอันมากมายมหาศาลจนทำให้เราไม่ต้องเสียเวลามาติดตามกิจการมาก ไม่เสียเวลาต้องมาหาจังหวะขาย เสียเวลาหาหุ้นตัวใหม่ และมีเวลาให้เราไปเที่ยวเล่น ทำอะไรอย่างอื่นได้อย่างเต็มที่ ไม่ต้องมาเสียเวลาไปกับการลงทุน

ผมเชื่อว่าหัวใจในการเข้าถึงความสามารถเหล่านี้ คือ เรื่องประสิทธิภาพ

ในหนังสือหลายๆ เล่มมีพูดถึงการมองภาพใหญ่ การคิดใหญ่ แล้วทำสิ่งที่เป็นสาระ อย่างในกฎ 80-20 ของ Pareto เราพูดถึงประสิทธิภาพในเรื่องของการทำน้อยให้ได้มาก ทำ 20 แต่ให้ได้ผล 80

แต่บรรดาการศึกษาเกี่ยวกับประสิทธิภาพทั้งหมดทั้งมวลที่ผมได้ศึกษามา ที่ๆ พูดถึงประสิทธิภาพในระดับที่สูงสุดที่ผมเคยเจอมา เป็นองค์ความรู้ของพุทธศาสานา ในทางพุทธฯ เราพูดถึง จิตที่เกิดขึ้นดวงเดียวที่รู้แจ้งทุกสิ่ง ตลอดจนกระบวนการในการพัฒนาให้เกิดจิตดวงนั้นขึ้น ซึ่งหากคิดเป็นอัตราส่วนแล้วน่าจะอยู่ในระดับทำ 0.0001 ให้ได้ผล 99.9999

สำหรับผมแล้ว หากผมอยากจะขี้เกียจให้ได้เต็มที่ ผมต้องพัฒนาประสิทธิภาพในการลงทุนของผมให้อยู่ในระดับที่สูงมาก ผมจึงจะสามารถขี้เกียจได้อย่างปลอดภัย ขี้เกียจแล้วยังได้ผลตอบแทนที่ผมพอใจ

จากประสบการณ์การลงทุนที่ผ่านมา ผมพบว่าหากเรามองการลงทุนสั้น เราก็จะลงทุนสั้น ซื้อขายบ่อย หากเรามองภาพการลงทุนยาว เราก็มีแนวโน้มที่จะซื้อขายน้อย และถือหุ้นยาว

แล้วถ้าผมอยากจะขี้เกียจได้อย่างเต็มที่ คือ ไม่ต้องสนใจลงทุนอีกเลยทั้งชีวิต นั่นก็หมายความว่า ผมต้องหาการลงทุน และมองการลงทุนที่ถือไปได้ยาวทั้งชีวิต แต่คำว่าทั้งชีวิตนี่หมายถึงกี่ปีล่ะ? สำหรับผมแล้ว ตอนนี้ผมอายุ 35 ปี ด้วยเทคโนโลยีทางการแพทย์ที่จะเกิดขึ้นในอนาคต ผมเชื่อว่าคนในยุคผม อายุน่าจะเกิน 100 ปีได้สบายๆ ดังนั้นผมจึงปัดให้กลมๆ ว่า ผมควรที่จะมองการลงทุนในระดับ 100 ปี

ข้อเท็จจริงอย่างหนึ่ง คือ อะไรที่ยิ่งไกล ก็ยิ่งไม่ชัด อนาคตที่ไกลระดับร้อยปีนี่ คงจะเกิดวิสัยของมนุษย์ปุถุชนที่จะมองเห็นสิ่งที่เกิดขึ้นได้อย่างชัดเจน

อย่างไรก็ตามยังมีข้อเท็จจริงอีกข้อ คือ ถ้าเรารู้เหตุปัจจัยของสิ่งๆ หนึ่ง เราก็สามารถที่จะคาดการสิ่งที่เกิดขึ้นในอนาคตได้ระดับหนึ่ง และถ้าเรารู้ว่าสิ่งที่เกิดขึ้นจะเป็นเหตุปัจจัยของสิ่งอีกสิ่งหนึ่ง เราก็พอที่จะคาดเดาการเกิดขึ้นของสรรพสิ่งต่างๆ ได้ นั่นจึงทำให้ Warren Buffet สามารถที่จะซื้อกิจการบางอย่างแล้วกล้าที่จะถือตลอดชีวิต หากเขาซื้อในราคามีส่วนลดมากเพียงพอที่จะชดเชยความไม่ชัดเจน มัวซัวของการมองอนาคต

จากข้อเท็จจริงทั้ง 2 ข้อ ทำให้ผมคิดว่า ระดับของความขี้เกียจที่สุดของผมในการลงทุน คือ การที่เราลงทุนในกิจการที่เราเชื่อว่าเหตุปัจจัยต่างๆ จะทำให้ธุรกิจเจริญรุ่งเรืองไปในระดับ 100 ปี แล้วก็ต้องใช้เวลาบ้างเล็กน้อยในการติดตามว่ากิจการยังคงดำเนินไปในทิศทางที่ดีขึ้นเรื่อยๆ เหตุปัจจัยต่างๆ ที่จะทำให้ธุรกิจนี้เป็นธุรกิจที่ดียังดำรงอยู่ ผมคิดว่า ผมน่าจะขี้เกียจได้ในระดับนั้น

แต่ก่อนจะขี้เกียจได้ ก็ต้องลงไม้ลงมือขยันกันสักหน่อย ในการที่จะ define หาว่ากิจการนั้นมีคุณสมบัติมากเพียงพอไหมที่จะอยู่รอดไปได้ 100 ปี และการขยันครั้งนี้จะเป็นการขยันเพียงไม่กี่ครั้ง เพื่อที่เราจะได้ขี้เกียจได้ตลอดชีวิต

<ยังมีต่อนะครับ>

วันคืนล่วงไปๆ บัดนี้เรากำลังทำอะไรอยู่?

- yoyo

- สมาชิกสมาคมนักลงทุนเน้นคุณค่า

- โพสต์: 4833

- ผู้ติดตาม: 1

Re: ลงทุน 100 ปี กับ หุ้นต่างประเทศ

โพสต์ที่ 7

สุดยอดมากครับพี่ตี่ ขอแชร์นะครับ

การลงทุนที่มีค่าที่สุด คือการลงทุนในความรู้

http://www.yoyoway.com

http://www.yoyoway.com

- picatos

- สมาชิกสมาคมนักลงทุนเน้นคุณค่า

- โพสต์: 3352

- ผู้ติดตาม: 1

ไม่เห็นไม่ใช่ไม่มี

โพสต์ที่ 8

ความเป็นจริงในโลกนี้ความจริงหนึ่ง คือ สิ่งที่เราเห็นไม่ใช่ทุกสิ่งที่อย่างที่มี ในอากาศยังมีคลื่น ในร่างกายยังมีเซลล์ ในอะตอมยังมี Particle ในที่ๆ ไม่มีอะไรเลย ยังมี Higgs Field ฉันใด องค์กร หรือ บริษัท ที่มีอายุ 100 ปี หากเราสังเกตดู ก็จะพบว่ามีอยู่เต็มไปหมด ทั้งหมดนี้ขึ้นอยู่กับการใส่ใจ ในการเข้าไปรับรู้ ตลอดจนมีเครื่องมือในการศึกษา

โดยส่วนตัวแล้วผมคิดว่าเหตุปัจจัยที่ทำให้องค์กรสามารถที่จะอายุยืนไปถึง 100 ปีได้ เป็นเรื่องจิตวิญญาณขององค์กร และจิตวิญญาณขององค์กรโดยส่วนใหญ่แล้ว ก็เกิดจากจิตวิญญาณของเจ้าของกิจการ

ที่ญี่ปุ่นหากคนที่เคยได้ไปเที่ยวสังเกตดูดีๆ จะพบว่ามีร้านค้า กิจการต่างๆ ที่มีอายุในระดับ 100 ปี จำนวนมากมายมหาศาล โดยส่วนตัวผมเคยทำธุรกิจเล็กๆ อยู่ธุรกิจหนึ่ง เลยได้ศึกษาการทำธุรกิจอยู่บ้าง ยิ่งมาได้ศึกษาพุทธศาสนา ยิ่งรู้ชัดเลยว่า การที่กิจการ หรือองค์กร จะอายุสั้นอายุยาวได้มีเรื่องเดียวเลย คือ เรื่อง "ใจ"

ที่ญี่ปุ่นไม่ว่าคุณจะทำอาหาร ทำขนม ให้บริการอะไรแต่ละอย่าง สิ่งที่ผมสัมผัสได้อย่างชัดเจนเลย คือ คนที่เค้าทำ เค้าทำให้เราด้วยใจจริงๆ เค้าทำด้วยความเคารพลูกค้า ในขณะเดียวกับลูกค้าชาวญี่ปุ่นเอง เค้าก็ใช้บริการร้านค้าด้วยใจเช่นกัน ลูกค้าแต่ละคนยอมที่จะทนต่อคิวรอเป็นชั่วโมงๆ ท่ามกลางอากาศที่ไม่เป็นไป เพื่อที่จะได้รับสินค้าและบริการที่เต็มไปด้วยความใส่ใจ

เมื่อคนหนึ่งมีใจที่จะให้บริการอย่างเต็มที่ ไม่ย่อท้อต่ออุปสรรคใดๆ เพียรพยายามถ่ายทอด สืบทอด ความรู้สึกดีๆ ให้กับพนักงาน ลูกหลาน ตลอดจนคนที่จะมาสืบทอดกิจการ ความคิดของเจ้าของกิจการญี่ปุ่นไม่ได้คิดว่าจะเปิดร้านค้า เปิดร้านอาหารและจะได้มีกำไร แต่เค้าคิดว่านี่คือชีวิตของเขา เค้าก็จะไม่เปิดกิจการเวลาอยากได้กำไร และเลิกกิจการเวลาขาดทุน แต่เค้าจะพยายามทำทุกสิ่งทุกอย่างด้วยชีวิตของเขาที่จะทำให้กิจการดำเนินต่อไปได้ แล้วลูกค้าที่ไหนล่ะที่เห็นคนที่ทุ่มเทขนาดนี้จะไม่ช่วยเหลือให้กิจการดำเนินต่อไปได้

สำหรับผม เรื่องของจิตใจหรือจิตวิญญาณขององค์กรจึงเป็นเรื่องที่สำคัญที่สุด ที่จะ Screen ก่อนเลยว่า มันเข้าขั้นมากเพียงพอหรือเปล่า ที่องค์กรนี้จะอยู่ไปได้ถึง 100 ปี

ในบรรดาองค์กรระดับ 100 ปี ผมพอจะแยกออกเป็น 2 ประเภท คือ

1) อยู่ไปได้เป็น 100 ปี แต่รายได้กำไรเรื่อยๆ สม่ำเสมอ อาจจะมีช่วงเติบโตบ้าง แต่ก็ไม่ได้โตอย่างต่อเนื่องในระยะยาว

2) อยู่ไปได้เป็น 100 ปี และมีการเติบโตอย่างต่อในระยะยาว

[หมายเหตุ คำว่าโตสำหรับผมนี่ต้องมีอย่างน้อย 2 เท่าของ nominal GDP นะครับ]

ร้านค้าเล็กๆ แบบญี่ปุ่นคงจะเป็นแบบพวกแรก ธุรกิจที่ Buffet สนใจลงทุน ผมเข้าใจว่าก็คงจะเป็นแบบพวกแรก ซึ่งธุรกิจโดยส่วนใหญ่ที่อยู่ได้ในระดับ 100 ปีเกือบทั้งหมดจะเป็นแบบพวกแรก เพราะ ธุรกิจโดยส่วนใหญ่มักจะมีสินค้าและบริการอยู่จำกัดอยู่ที่ขอบเขตกลุ่มหนึ่ง ซึ่งก็จะมีช่วงเติบโตและอิ่มตัวตามแบบ S-Curve เมื่อโตถึงจุดหนึ่งก็อิ่มตัว มันจึงเป็นเรื่องยากอย่างแสนสาหัสที่จะหาองค์กรที่จะโตได้ต่อเนื่องตลอด 100 ปี

จริงๆ แค่เราหากิจการในกลุ่มแรกได้ ซื้อในราคาที่เหมาะสม เราก็สามารถชิวๆ สบายๆ แล้ว ตัวอย่างหุ้นตัวหนึ่งในพอร์ตของผมที่มีอายุเกือบ 100 ปีแล้ว (ก่อนตั้งปี 1923) แต่ช่วงนี้ยังเติบโตได้อยู่ แต่คิดว่าน่าจะเป็นพวกแรก ก็คือ Disney

แต่ที่ผมสนใจจริงๆ คือ พวกกลุ่มที่ 2 เสียมากกว่า องค์กรที่จะโตไปได้เรื่อยๆ ในระดับร้อยปี ซึ่งทุกวันนี้ผมคิดว่า ผมเจออยู่ 2 กิจการ กิจการหนึ่งอยู่ในตลาด กิจการหนึ่งอยู่นอกตลาด

<ยังมีต่อนะครับ>

โดยส่วนตัวแล้วผมคิดว่าเหตุปัจจัยที่ทำให้องค์กรสามารถที่จะอายุยืนไปถึง 100 ปีได้ เป็นเรื่องจิตวิญญาณขององค์กร และจิตวิญญาณขององค์กรโดยส่วนใหญ่แล้ว ก็เกิดจากจิตวิญญาณของเจ้าของกิจการ

ที่ญี่ปุ่นหากคนที่เคยได้ไปเที่ยวสังเกตดูดีๆ จะพบว่ามีร้านค้า กิจการต่างๆ ที่มีอายุในระดับ 100 ปี จำนวนมากมายมหาศาล โดยส่วนตัวผมเคยทำธุรกิจเล็กๆ อยู่ธุรกิจหนึ่ง เลยได้ศึกษาการทำธุรกิจอยู่บ้าง ยิ่งมาได้ศึกษาพุทธศาสนา ยิ่งรู้ชัดเลยว่า การที่กิจการ หรือองค์กร จะอายุสั้นอายุยาวได้มีเรื่องเดียวเลย คือ เรื่อง "ใจ"

ที่ญี่ปุ่นไม่ว่าคุณจะทำอาหาร ทำขนม ให้บริการอะไรแต่ละอย่าง สิ่งที่ผมสัมผัสได้อย่างชัดเจนเลย คือ คนที่เค้าทำ เค้าทำให้เราด้วยใจจริงๆ เค้าทำด้วยความเคารพลูกค้า ในขณะเดียวกับลูกค้าชาวญี่ปุ่นเอง เค้าก็ใช้บริการร้านค้าด้วยใจเช่นกัน ลูกค้าแต่ละคนยอมที่จะทนต่อคิวรอเป็นชั่วโมงๆ ท่ามกลางอากาศที่ไม่เป็นไป เพื่อที่จะได้รับสินค้าและบริการที่เต็มไปด้วยความใส่ใจ

เมื่อคนหนึ่งมีใจที่จะให้บริการอย่างเต็มที่ ไม่ย่อท้อต่ออุปสรรคใดๆ เพียรพยายามถ่ายทอด สืบทอด ความรู้สึกดีๆ ให้กับพนักงาน ลูกหลาน ตลอดจนคนที่จะมาสืบทอดกิจการ ความคิดของเจ้าของกิจการญี่ปุ่นไม่ได้คิดว่าจะเปิดร้านค้า เปิดร้านอาหารและจะได้มีกำไร แต่เค้าคิดว่านี่คือชีวิตของเขา เค้าก็จะไม่เปิดกิจการเวลาอยากได้กำไร และเลิกกิจการเวลาขาดทุน แต่เค้าจะพยายามทำทุกสิ่งทุกอย่างด้วยชีวิตของเขาที่จะทำให้กิจการดำเนินต่อไปได้ แล้วลูกค้าที่ไหนล่ะที่เห็นคนที่ทุ่มเทขนาดนี้จะไม่ช่วยเหลือให้กิจการดำเนินต่อไปได้

สำหรับผม เรื่องของจิตใจหรือจิตวิญญาณขององค์กรจึงเป็นเรื่องที่สำคัญที่สุด ที่จะ Screen ก่อนเลยว่า มันเข้าขั้นมากเพียงพอหรือเปล่า ที่องค์กรนี้จะอยู่ไปได้ถึง 100 ปี

ในบรรดาองค์กรระดับ 100 ปี ผมพอจะแยกออกเป็น 2 ประเภท คือ

1) อยู่ไปได้เป็น 100 ปี แต่รายได้กำไรเรื่อยๆ สม่ำเสมอ อาจจะมีช่วงเติบโตบ้าง แต่ก็ไม่ได้โตอย่างต่อเนื่องในระยะยาว

2) อยู่ไปได้เป็น 100 ปี และมีการเติบโตอย่างต่อในระยะยาว

[หมายเหตุ คำว่าโตสำหรับผมนี่ต้องมีอย่างน้อย 2 เท่าของ nominal GDP นะครับ]

ร้านค้าเล็กๆ แบบญี่ปุ่นคงจะเป็นแบบพวกแรก ธุรกิจที่ Buffet สนใจลงทุน ผมเข้าใจว่าก็คงจะเป็นแบบพวกแรก ซึ่งธุรกิจโดยส่วนใหญ่ที่อยู่ได้ในระดับ 100 ปีเกือบทั้งหมดจะเป็นแบบพวกแรก เพราะ ธุรกิจโดยส่วนใหญ่มักจะมีสินค้าและบริการอยู่จำกัดอยู่ที่ขอบเขตกลุ่มหนึ่ง ซึ่งก็จะมีช่วงเติบโตและอิ่มตัวตามแบบ S-Curve เมื่อโตถึงจุดหนึ่งก็อิ่มตัว มันจึงเป็นเรื่องยากอย่างแสนสาหัสที่จะหาองค์กรที่จะโตได้ต่อเนื่องตลอด 100 ปี

จริงๆ แค่เราหากิจการในกลุ่มแรกได้ ซื้อในราคาที่เหมาะสม เราก็สามารถชิวๆ สบายๆ แล้ว ตัวอย่างหุ้นตัวหนึ่งในพอร์ตของผมที่มีอายุเกือบ 100 ปีแล้ว (ก่อนตั้งปี 1923) แต่ช่วงนี้ยังเติบโตได้อยู่ แต่คิดว่าน่าจะเป็นพวกแรก ก็คือ Disney

แต่ที่ผมสนใจจริงๆ คือ พวกกลุ่มที่ 2 เสียมากกว่า องค์กรที่จะโตไปได้เรื่อยๆ ในระดับร้อยปี ซึ่งทุกวันนี้ผมคิดว่า ผมเจออยู่ 2 กิจการ กิจการหนึ่งอยู่ในตลาด กิจการหนึ่งอยู่นอกตลาด

<ยังมีต่อนะครับ>

วันคืนล่วงไปๆ บัดนี้เรากำลังทำอะไรอยู่?

- Linzhi

- สมาชิกกิตติมศักดิ์

- โพสต์: 1522

- ผู้ติดตาม: 1

Re: ลงทุน 100 ปี กับ หุ้นต่างประเทศ

โพสต์ที่ 10

สุโค่ยเลยครัช ได้อ่านบทความแบบนี้ ขอบคุณครับอ.ตี่

หลัง ๆ ปัจจัยที่ผมมองๆ คือการครอบครองทรัพยากรที่มีคุณค่าในอนาคต ผมมีเขียนทิ้งไว้ตอนปลายปี

แต่นสพ.ยังไม่ได้ลงให้ เรื่องเทรนด์เปลี่ยนโลก

เปรียบเทียบบรรพบุรุษสองคนที่ผมรู้จัก

คนนึงเอาเงินซื้อที่ไว้ในแถบเขตวัฒนาในปัจจุบัน

คนนึงเอาเงินไปซื้อที่สวนไว้ที่คลองดำเนิน

ในอดีตร้อยๆปี สมัยต้นรัตนโกสินทร์ที่มีการขุดคลองมากมาย ยังไม่มีถนน

สองที่นี้ราคาไม่ห่างกันมาก แต่ในปัจจุบันมูลค่าต่างกันมหาศาล

เขตทะเลทรายเคยแห้งแล้ง แต่ก็มีรัฐมหาเศรษฐีเกิดขึ้น เพราะการเกิดขึ้นของดินดำ อย่างน้ำมัน

ปัจจุบันก็เริ่มมีคำถามว่าดินดำ มันใช่ทรัพยากรที่มีคุณค่าขนาดนั้นรึเปล่า

การเลือกทรัพยากรที่ถูกต้องในระยะยาวมีผลต่อการลงทุนมาก ๆ

แต่ผมยอมรับว่าตั้งแต่มีครอบครัว ทรัพยากรที่มีค่ามาก ๆ ไม่ค่อยจะเป็นเรื่องเงินเท่าไหร่

สองคืนที่ผ่านมานั่งสมาธิกับลูก หายใจเข้าออก 20 ครั้ง มีค่ามากมาย

ดังนั้นการลงทุนตอนนี้ ผมต้องขอสมัครสมาชิกด้วยครับ เพราะขี้เกียจเหมือนกัน อิอิ

และผมจะมาติดตามต่ออย่างใกล้ชิด อยากหาหุ้น 100 ปีบ้าง

จริง ๆ ผมขอ 10 ปีขอพอและ

หลัง ๆ ปัจจัยที่ผมมองๆ คือการครอบครองทรัพยากรที่มีคุณค่าในอนาคต ผมมีเขียนทิ้งไว้ตอนปลายปี

แต่นสพ.ยังไม่ได้ลงให้ เรื่องเทรนด์เปลี่ยนโลก

เปรียบเทียบบรรพบุรุษสองคนที่ผมรู้จัก

คนนึงเอาเงินซื้อที่ไว้ในแถบเขตวัฒนาในปัจจุบัน

คนนึงเอาเงินไปซื้อที่สวนไว้ที่คลองดำเนิน

ในอดีตร้อยๆปี สมัยต้นรัตนโกสินทร์ที่มีการขุดคลองมากมาย ยังไม่มีถนน

สองที่นี้ราคาไม่ห่างกันมาก แต่ในปัจจุบันมูลค่าต่างกันมหาศาล

เขตทะเลทรายเคยแห้งแล้ง แต่ก็มีรัฐมหาเศรษฐีเกิดขึ้น เพราะการเกิดขึ้นของดินดำ อย่างน้ำมัน

ปัจจุบันก็เริ่มมีคำถามว่าดินดำ มันใช่ทรัพยากรที่มีคุณค่าขนาดนั้นรึเปล่า

การเลือกทรัพยากรที่ถูกต้องในระยะยาวมีผลต่อการลงทุนมาก ๆ

แต่ผมยอมรับว่าตั้งแต่มีครอบครัว ทรัพยากรที่มีค่ามาก ๆ ไม่ค่อยจะเป็นเรื่องเงินเท่าไหร่

สองคืนที่ผ่านมานั่งสมาธิกับลูก หายใจเข้าออก 20 ครั้ง มีค่ามากมาย

ดังนั้นการลงทุนตอนนี้ ผมต้องขอสมัครสมาชิกด้วยครับ เพราะขี้เกียจเหมือนกัน อิอิ

และผมจะมาติดตามต่ออย่างใกล้ชิด อยากหาหุ้น 100 ปีบ้าง

จริง ๆ ผมขอ 10 ปีขอพอและ

ก้าวช้า ๆ และเชื่อในปาฎิหารย์ของหุ้นเปลี่ยนชีวิต

There is no secret ingredient. It's just you.

There is no secret ingredient. It's just you.

- picatos

- สมาชิกสมาคมนักลงทุนเน้นคุณค่า

- โพสต์: 3352

- ผู้ติดตาม: 1

องค์กร 100 ปี

โพสต์ที่ 11

ถ้าให้คิดถึงองค์กร 100 ปีที่เป็นบริษัทเอกชน ที่มีความยิ่งใหญ่นิดนึง ไม่เอาเล็กๆ ที่กินพื้นที่การค้าระดับ Local โดยส่วนตัวบริษัทแรกที่ผมนึกถึงเลยก็คือ GE สมัยเด็กๆ ผมชอบอ่านหนังสือเกี่ยวกับนักประดิษฐ์ และในบรรดานักประดิษฎ์ที่ยิ่งใหญ่ที่สุดคนหนึ่ง ก็คือ โทมัส เอดิสัน ที่คิดค้นหลอดไฟ บริษัท GE นี่เป็นบริษัทที่เอดิสันก่อตั้งเมื่อปี 1892 นับถึงตอนนี้ก็มีอายุได้ 124 ปี

จริงๆ บริษัทที่อายุ 100 ปีบริษัทอื่นๆ ยังมีอีกมากอย่าง Ford ก่อตั้งปี 1903 ตอนนี้อายุได้ 112 ปี และยังมีบริษัทอีกมาก อย่าง IBM, Xerox, Exxon Mobil หรือแม้แต่บริษัท Berkshire ก็อายุเกิน 100 ปี รอดูใน List นี้ได้ครับ

http://i.usatoday.net/money/_pdfs/11-06 ... urions.pdf

และถ้าอยากดู List ของบริษัทที่เก่าแก่ที่สุดในโลก ก็นี่เลยครับ https://en.wikipedia.org/wiki/List_of_oldest_companies

ซึ่งใน List ของบริษัทที่เก่าแก่ที่สุดในโลก จะพบว่า บริษัทที่ก่อนตั้งก่อนปี คศ 1700 มีทั้งหมด 904 บริษัท และในบรรดา 904 บริษัท ญี่ปุ่นครองแชมป์อันดับหนึ่งมี 505 บริษัท ในขณะที่ เยอรมัน ได้อันดับสองมีทั้งหมด 158 บริษัท

ประชากรของประเทศญี่ปุ่นกับประเทศเยอรมัน เป็นประเทศที่เรียกได้ว่ามีความเข้มแข็งของจิตใจสูงมาก จึงไม่แปลกที่เมื่ออยู่ในเอเชียก็เป็นผู้นำเอเชีย เมื่ออยู่ในยุโรปก็เป็นผู้นำยุโรป อีกประการหนึ่งที่ญี่ปุ่นมีบริษัทเก่าแก่อยู่มาก เพราะ บริษัทที่ญี่ปุ่นนั้นมีความสันโดษสูง ทำธุรกิจอยู่ในระดับ Local ซะเยอะ ล่าสุดผมได้อ่านบทความเกี่ยวกับการให้ Michelin Star กับร้านอาหารในญี่ปุ่น ซึ่งพอจะสะท้อนให้เห็นได้ว่าธุรกิจเค้าทำไมถึงอยู่ได้ยาวนานขนาดนี้

http://www.marumura.com/japan-michelin-guide/

จะเห็นได้ว่า ถ้าหากจับจุดได้ การจะไปหาองค์กร 100 ปีที่เป็นแบบ Type I นี่ผมคิดว่าหาได้ไม่ยากเท่าไหร่หรอก คำถามคือ เราจะหาองค์กร Type II ได้อย่างไร?

<ยังมีต่อนะครับ>

จริงๆ บริษัทที่อายุ 100 ปีบริษัทอื่นๆ ยังมีอีกมากอย่าง Ford ก่อตั้งปี 1903 ตอนนี้อายุได้ 112 ปี และยังมีบริษัทอีกมาก อย่าง IBM, Xerox, Exxon Mobil หรือแม้แต่บริษัท Berkshire ก็อายุเกิน 100 ปี รอดูใน List นี้ได้ครับ

http://i.usatoday.net/money/_pdfs/11-06 ... urions.pdf

และถ้าอยากดู List ของบริษัทที่เก่าแก่ที่สุดในโลก ก็นี่เลยครับ https://en.wikipedia.org/wiki/List_of_oldest_companies

ซึ่งใน List ของบริษัทที่เก่าแก่ที่สุดในโลก จะพบว่า บริษัทที่ก่อนตั้งก่อนปี คศ 1700 มีทั้งหมด 904 บริษัท และในบรรดา 904 บริษัท ญี่ปุ่นครองแชมป์อันดับหนึ่งมี 505 บริษัท ในขณะที่ เยอรมัน ได้อันดับสองมีทั้งหมด 158 บริษัท

ประชากรของประเทศญี่ปุ่นกับประเทศเยอรมัน เป็นประเทศที่เรียกได้ว่ามีความเข้มแข็งของจิตใจสูงมาก จึงไม่แปลกที่เมื่ออยู่ในเอเชียก็เป็นผู้นำเอเชีย เมื่ออยู่ในยุโรปก็เป็นผู้นำยุโรป อีกประการหนึ่งที่ญี่ปุ่นมีบริษัทเก่าแก่อยู่มาก เพราะ บริษัทที่ญี่ปุ่นนั้นมีความสันโดษสูง ทำธุรกิจอยู่ในระดับ Local ซะเยอะ ล่าสุดผมได้อ่านบทความเกี่ยวกับการให้ Michelin Star กับร้านอาหารในญี่ปุ่น ซึ่งพอจะสะท้อนให้เห็นได้ว่าธุรกิจเค้าทำไมถึงอยู่ได้ยาวนานขนาดนี้

http://www.marumura.com/japan-michelin-guide/

จะเห็นได้ว่า ถ้าหากจับจุดได้ การจะไปหาองค์กร 100 ปีที่เป็นแบบ Type I นี่ผมคิดว่าหาได้ไม่ยากเท่าไหร่หรอก คำถามคือ เราจะหาองค์กร Type II ได้อย่างไร?

<ยังมีต่อนะครับ>

วันคืนล่วงไปๆ บัดนี้เรากำลังทำอะไรอยู่?

- picatos

- สมาชิกสมาคมนักลงทุนเน้นคุณค่า

- โพสต์: 3352

- ผู้ติดตาม: 1

Re: ลงทุน 100 ปี กับ หุ้นต่างประเทศ

โพสต์ที่ 12

องค์กรแบบ Type I ที่ไม่ได้ใช้จิตวิญญาณล้วนๆ อย่างที่เกิดที่ญี่ปุ่น แต่เป็นองค์ทางตะวันตกที่มีระบบการบริษัทการจัดการ และมีความพยายามในการขยายธุรกิจ ขยายอาณาจักรให้กว้างใหญ่ออกไป หลังจากผ่านช่วงที่ Founder มีอิทธิพลต่อการก่อร่างสร้างบริษัทขึ้นแรกๆ สิ่งสำคัญสิ่งหนึ่งที่ Founder จะวางรากฐานของกิจการเอาไว้ คือ Mission ขององค์กร และ จิตวิญญาณขององค์กร

โดยทั่วไปแล้วภาพของระบบเศรษฐกิจทุนนิยม การระดมทุนในตลาดหลักทรัพย์ จะทำให้อิทธิพลของ Founder ที่มีต่อบริษัทฯ เริ่มมีน้อยลง นักลงทุนที่คาดหวังในผลกำไรของบริษัทฯ จะเริ่มเข้ามา การบริหารจัดการโดยเน้นประสิทธิภาพต่อผลการดำเนินงานระยะสั้นจะเข้ามาแทนที่ จิตวิญญาณในการสร้างองค์กรในระยะยาวระดับ 10 ปีขึ้นไปจะลดลง เพราะ Incentive ของผู้บริหารและนักลงทุน โดยส่วนใหญ่มีมุมมองที่ต่ำกว่า 10 ปี

จริงๆ แล้วองค์กร Type I หลายๆ องค์กรก็อยากที่จะขึ้นเป็นองค์กร Type II เราจึงเห็นธุรกิจพยายามพัฒนาจากสินค้าชนิดเดียว เป็นสินค้าหลายชนิด ขยายกิจการจากต้นน้ำไปปลายน้ำ ขยาย Brand ขยายของเขตของธุรกิจ ข้ามไปสู่ธุรกิจอื่น จนวันหนึ่งก็กลายเป็น Conglomerate อย่างที่ GE, P&G, Coca-Cola เป็น อย่างไรก็ตามเมื่อขยายกิจการไปถึงจุดหนึ่งมันก็ตัน Growth เริ่มลดลง จนรายได้ทรงๆ ไปไหนต่อไม่ได้

โอเคล่ะ มันอาจจะเป็นกิจการที่มีอายุยืนยาวในระดับ 100 ปีได้ แต่เราก็ไม่สามารถคาดหวังให้มันเติบโตอย่างต่อเนื่องในระยะเวลายาวๆ มันอาจจะโตบ้าง หยุดโตบ้าง ตามจังหวะ โอกาส เหตุปัจจัย สภาพการแข่งขัน และทีมงานในการบริหารของแต่ละช่วง

แต่ก่อนจะไปดูถึงปัญหาหลายๆ อย่างในการก้าวข้ามจาก Type I ไป Type II ผมขอนำเสนอกิจการ Type I ตัวหนึ่งที่ผมคิดว่าน่าจะใช่ก่อนสักตัวหนึ่งก่อน ในบรรดากิจการ Type II ผมคิดว่ามันมีปัจจัยสำคัญหลายๆ อย่าง ซึ่งในปัจจุบันนี้ผมก็ยังไม่มีประสบการณ์มากเพียงพอที่จะสรุปฟันธงได้ว่ามีอะไรบ้าง แต่ในบรรดากิจการต่างๆ ที่ผมพบเห็น ผมมีความรู้สึกว่า กิจการนี้แหละน่าจะใช่ กิจการนั้นคือ Disney

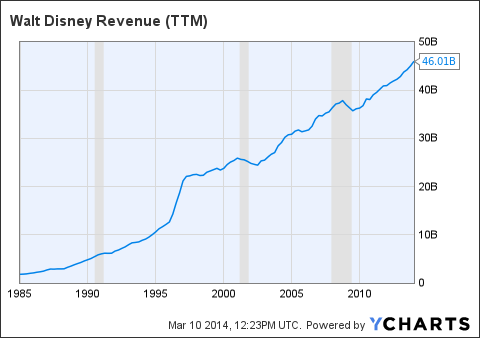

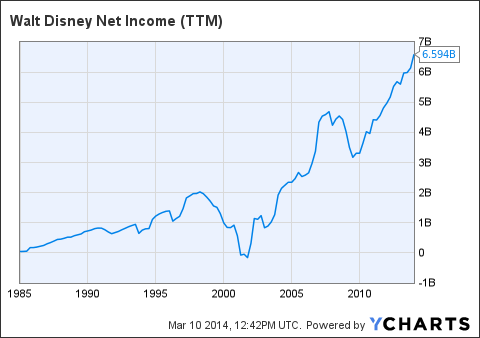

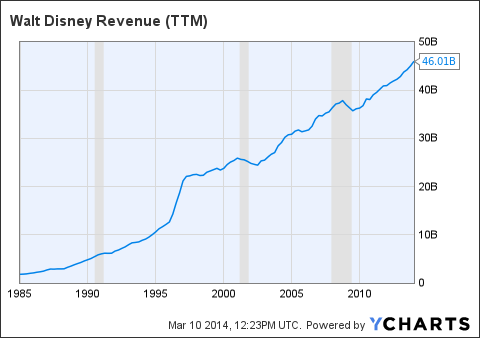

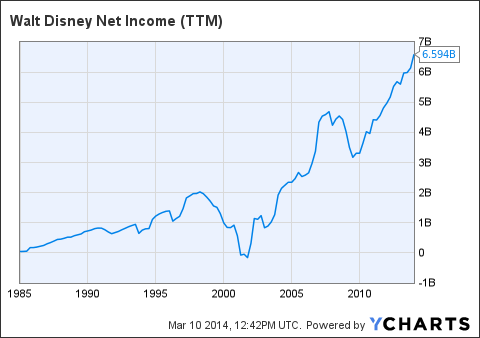

ระหว่างช่วงอายุของ Disney ได้มีการเปลี่ยนเจ้าของ ทีมบริหาร ผู้ถือหุ้น นโยบาย กลยุทธ์ อยู่ตลอดเวลา ทำให้แม้ว่ารายได้จะเติบโตได้เรื่อยๆ จากแนวโน้มใหญ่ในการบริโภค Content ของคน แต่ก็มีช่วงที่ผลกำไรไม่ดีอยู่บ้างจากกลยุทธ์บางอย่างที่ผิดพลาด การเปลี่ยนแปลงจากสภาพการแข่งขัน ตลอดจนปัญหาภายในบริษัท

โดยส่วนตัวแล้วถ้าเรามองไปที่ภาพใหญ่ของมนุษยชาติ เราจะพบว่าชีวิตของมนุษย์มีแนวโน้มที่จะทำงานน้อยลง พักผ่อนมากขึ้น จากเทคโนโลยีที่มีความเจริญก้าวหน้ามากยิ่งขึ้น ทุกวันนี้ชั่วโมงการทำงานของคนลดลงจากในวันละ 12 ช.ม. ลดลงมาเรื่อยๆ อย่างสวีเดนชั่วโมงทำงานกำลังจะลดลงเหลือ 6 ช.ม. และเมื่อมีเวลาพักผ่อนมากขึ้นเรื่อยๆ เวลาที่มนุษย์ใช้ก็จะถูกนำไปใช้ในสิ่งที่สร้างความสุข อย่างการท่องเที่ยว หรือถ้าไม่ไปเที่ยว คนส่วนใหญ่ก็จะใช้เวลาไปกับการบริโภค Content ต่างๆ ที่ทำให้มีความสุข

Disney เป็นกิจการที่มีความเข้มแข็งในเรื่อง Content อย่างมาก เพราะ มันไม่ใช่แค่ Content ธรรมดา แต่เป็น Content สำหรับเด็ก เป็นธุรกิจที่เกี่ยวข้องกับเด็ก หากเราพิจารณาย้อนกลับไป จะพบว่าความทรงจำที่เราประทับใจมากๆ ของเราเกิดขึ้นในวัยเด็ก ช่วงเวลาแห่งความสุขจะเกิดขึ้นในวัยเด็ก ประสบการณ์แห่งความสุขครั้งแรกๆ ในชีวิตเหล่านี้ จะเป็น Network Effect ที่สำคัญที่ส่งต่อระหว่าง Generation สู่ Generation เราจึงเห็นพ่อแม่ซื้อข้าวของตัวการ์ตูนที่เค้าประทับใจในวัยเด็กให้กับลูกของเขา เห็นพ่อจูงมือลูกตัวเล็กๆ ไปดู Star Wars แล้วบอกกับลูกว่า พ่อดูหนังเรื่องนี้ตอนที่ตัวเล็กๆ เท่ากับหนู และพ่อก็ประทับใจกับมันมาก

โดยส่วนตัวผมเชื่อว่ากิจการที่ทำให้ลูกค้าประทับจิตประทับใจ เป็นเครื่องหล่อเลี้ยงจิตใจ เป็นสิ่งที่ทำให้คนคิดถึงความสุข และถ้ากิจการเหล่านี้มีอายุยาวนานมากเพียงพอที่จะสืบทอด ส่งต่อระหว่างรุ่นถึงรุ่น Network Effect ของมันจะรุนแรงมาก ดังนั้นโดยตัวมันเองก็มีความสามารถที่จะเป็นกิจการ 100 ปีได้ไม่ยาก

และผมก็คิดว่า Disney ก็น่าจะพอมี Potential ที่จะเป็นกิจการ Type II ได้ จาก Trend ใหญ่ของมนุษย์ที่มีเวลาพักผ่อนมากขึ้น บริโภค Content มากยิ่งขึ้น อีกทั้ง Platform ในการบริโภค Content ใหม่ๆ ที่จะวิจิตร อลังการ งานสร้าง อย่าง Oculus หรือ Magic Leap

http://www.magicleap.com/#/home

ปัญหาของกิจการ Conglomorate หลายๆ แห่งที่จะเดินไปถึงจุดที่มันตันในแง่การสร้างรายได้และกำไร คือ มันเป็นสินค้ากายภาพ ซึ่งสินค้ากายภาพเหล่านี้จำเป็นต้องใช้ “พื้นที่” ในการจัดเก็บ ทำให้เกิดปัญหาในแง่ของต้นทุน การแข่งขัน การใช้พื้นที่ ความจำเป็นที่ต้องใช้ของกายภาพส่วนใหญ่ก็มีอยู่จำกัด คนเราอาบน้ำวันหนึ่งก็ไม่กี่ครั้ง กินข้าวก็ได้แค่ไม่กี่มื้อ มีบ้านก็ได้แค่ไม่กี่หลัง แถมสินค้าทางกายภาพมีต้นทุนในการเพิ่มจำนวนอยู่ไม่น้อย นั่นทำให้การทำธุรกิจเมื่อเดินทางถึงจุดหนึ่งแล้วก็จะเจอกับทางตัน

ถ้าจะเป็นธุรกิจที่เกี่ยวข้องกับกายภาพที่จะไม่เจอทางตันในระดับ 100 ปี ผมคิดออกอยู่อย่างเดียว คือ Elon Musk จะต้องขยายอาณานิคมในจักรวาลนี้ให้สำเร็จ ถึงจะสามารถเอาชนะขีดจำกัดทางกายภาพของโลกใบนี้ได้

แต่ถ้ามาเป็นเรื่องของสิ่งที่เป็นนามธรรมล่ะ เอาจริงๆ แล้วถ้าว่ากันทางพุทธศาสนา มนุษย์เราหลังจากที่เติมเต็มความต้องการทางกายภาพให้สามารถดำรงอยู่ได้ การเสพ การใช้จ่าย การใช้เวลาอื่นๆ นั้นเป็นการตอบสนองอารมณ์ เพื่อให้เกิดความสุข เพื่อหลีกหนีความทุกข์ เป็นเรื่องของอารมณ์ทางจิต เป็นเรื่องนามธรรมล้วนๆ

และเรื่องทางนามธรรมนี่แหละ ที่ทำให้คนยอมจ่ายเงินแพงขึ้น 2-3 เท่า เพื่อจะได้รถยี่ห้อในฝันมาครอบครอง ยอมจ่ายค่าอาหารเที่ยงแพงขึ้นหลายๆ เท่า เพื่อรสชาติ และสถานะทางสังคมอันปราณีต ยอมเป็นหนี้ เพื่อให้ได้ประสบการณ์อะไรบางอย่างมา และในบรรดาเรื่องนามธรรมทั้งหลาย ธุรกิจ Content ก็เป็นธุรกิจหนึ่งที่มีพลังในการขับเคลื่อนโลกไม่ใช่น้อย

แต่ก็ใช่ว่าธุรกิจ Content ทั้งหมดจะดี เพราะ Content ขยะๆ ที่คนบริโภคครั้งเดียวทิ้งก็มีเต็มโลก Content ที่มีคนผลิตแต่ไม่มีคนบริโภคก็เต็มไปหมด เมื่อ Content มีให้เลือกเสพเสวยมากมายจากสื่อในปัจจุบันมากถึงจุดหนึ่ง แต่คนเรามีเวลาอยู่จำกัด ธุรกิจ Content ที่ดูเหมือนจะเป็น Long Tail ซึ่งดีต่อหุ้นเป็น Hub อย่าง Netflix หรือ YouTube จะมีจุดกลับตัวอยู่จุดหนึ่ง คือ เมื่อเวลามีอยู่อย่างจำกัด คนอยากจะใช้เวลานั้นไปกับการบริโภค Content อะไรบางอย่างที่คาดหวังว่าจะได้ความสุขกลับมาอย่างแน่นอน ตลาดจน Content นั้นจะต้องสร้างสถานะทางสังคมที่ทำให้คนยอมรับได้

ที่จุดนั้น คนที่เก่งเรื่อง Content จริงๆ จะชนะได้ในตลาด และจะสามารถเติบโตได้เรื่อยๆ จากเวลาของมนุษย์ที่มีเพิ่มขึ้น ต้นทุนการเลือกที่เพิ่มขึ้นจากทางเลือกที่มีไม่สิ้นสุดของ Long Tail Content ตลอดจน Social Network ที่ทำให้คนต้องสร้างและรักษาสถานะทางสังคม

นั่นคือเหตุผลว่าทำไมผมถึงคิดว่า Disney น่าจะเป็นธุรกิจ Type II ได้

<ยังมีต่อนะครับ>

โดยทั่วไปแล้วภาพของระบบเศรษฐกิจทุนนิยม การระดมทุนในตลาดหลักทรัพย์ จะทำให้อิทธิพลของ Founder ที่มีต่อบริษัทฯ เริ่มมีน้อยลง นักลงทุนที่คาดหวังในผลกำไรของบริษัทฯ จะเริ่มเข้ามา การบริหารจัดการโดยเน้นประสิทธิภาพต่อผลการดำเนินงานระยะสั้นจะเข้ามาแทนที่ จิตวิญญาณในการสร้างองค์กรในระยะยาวระดับ 10 ปีขึ้นไปจะลดลง เพราะ Incentive ของผู้บริหารและนักลงทุน โดยส่วนใหญ่มีมุมมองที่ต่ำกว่า 10 ปี

จริงๆ แล้วองค์กร Type I หลายๆ องค์กรก็อยากที่จะขึ้นเป็นองค์กร Type II เราจึงเห็นธุรกิจพยายามพัฒนาจากสินค้าชนิดเดียว เป็นสินค้าหลายชนิด ขยายกิจการจากต้นน้ำไปปลายน้ำ ขยาย Brand ขยายของเขตของธุรกิจ ข้ามไปสู่ธุรกิจอื่น จนวันหนึ่งก็กลายเป็น Conglomerate อย่างที่ GE, P&G, Coca-Cola เป็น อย่างไรก็ตามเมื่อขยายกิจการไปถึงจุดหนึ่งมันก็ตัน Growth เริ่มลดลง จนรายได้ทรงๆ ไปไหนต่อไม่ได้

โอเคล่ะ มันอาจจะเป็นกิจการที่มีอายุยืนยาวในระดับ 100 ปีได้ แต่เราก็ไม่สามารถคาดหวังให้มันเติบโตอย่างต่อเนื่องในระยะเวลายาวๆ มันอาจจะโตบ้าง หยุดโตบ้าง ตามจังหวะ โอกาส เหตุปัจจัย สภาพการแข่งขัน และทีมงานในการบริหารของแต่ละช่วง

แต่ก่อนจะไปดูถึงปัญหาหลายๆ อย่างในการก้าวข้ามจาก Type I ไป Type II ผมขอนำเสนอกิจการ Type I ตัวหนึ่งที่ผมคิดว่าน่าจะใช่ก่อนสักตัวหนึ่งก่อน ในบรรดากิจการ Type II ผมคิดว่ามันมีปัจจัยสำคัญหลายๆ อย่าง ซึ่งในปัจจุบันนี้ผมก็ยังไม่มีประสบการณ์มากเพียงพอที่จะสรุปฟันธงได้ว่ามีอะไรบ้าง แต่ในบรรดากิจการต่างๆ ที่ผมพบเห็น ผมมีความรู้สึกว่า กิจการนี้แหละน่าจะใช่ กิจการนั้นคือ Disney

ระหว่างช่วงอายุของ Disney ได้มีการเปลี่ยนเจ้าของ ทีมบริหาร ผู้ถือหุ้น นโยบาย กลยุทธ์ อยู่ตลอดเวลา ทำให้แม้ว่ารายได้จะเติบโตได้เรื่อยๆ จากแนวโน้มใหญ่ในการบริโภค Content ของคน แต่ก็มีช่วงที่ผลกำไรไม่ดีอยู่บ้างจากกลยุทธ์บางอย่างที่ผิดพลาด การเปลี่ยนแปลงจากสภาพการแข่งขัน ตลอดจนปัญหาภายในบริษัท

โดยส่วนตัวแล้วถ้าเรามองไปที่ภาพใหญ่ของมนุษยชาติ เราจะพบว่าชีวิตของมนุษย์มีแนวโน้มที่จะทำงานน้อยลง พักผ่อนมากขึ้น จากเทคโนโลยีที่มีความเจริญก้าวหน้ามากยิ่งขึ้น ทุกวันนี้ชั่วโมงการทำงานของคนลดลงจากในวันละ 12 ช.ม. ลดลงมาเรื่อยๆ อย่างสวีเดนชั่วโมงทำงานกำลังจะลดลงเหลือ 6 ช.ม. และเมื่อมีเวลาพักผ่อนมากขึ้นเรื่อยๆ เวลาที่มนุษย์ใช้ก็จะถูกนำไปใช้ในสิ่งที่สร้างความสุข อย่างการท่องเที่ยว หรือถ้าไม่ไปเที่ยว คนส่วนใหญ่ก็จะใช้เวลาไปกับการบริโภค Content ต่างๆ ที่ทำให้มีความสุข

Disney เป็นกิจการที่มีความเข้มแข็งในเรื่อง Content อย่างมาก เพราะ มันไม่ใช่แค่ Content ธรรมดา แต่เป็น Content สำหรับเด็ก เป็นธุรกิจที่เกี่ยวข้องกับเด็ก หากเราพิจารณาย้อนกลับไป จะพบว่าความทรงจำที่เราประทับใจมากๆ ของเราเกิดขึ้นในวัยเด็ก ช่วงเวลาแห่งความสุขจะเกิดขึ้นในวัยเด็ก ประสบการณ์แห่งความสุขครั้งแรกๆ ในชีวิตเหล่านี้ จะเป็น Network Effect ที่สำคัญที่ส่งต่อระหว่าง Generation สู่ Generation เราจึงเห็นพ่อแม่ซื้อข้าวของตัวการ์ตูนที่เค้าประทับใจในวัยเด็กให้กับลูกของเขา เห็นพ่อจูงมือลูกตัวเล็กๆ ไปดู Star Wars แล้วบอกกับลูกว่า พ่อดูหนังเรื่องนี้ตอนที่ตัวเล็กๆ เท่ากับหนู และพ่อก็ประทับใจกับมันมาก

โดยส่วนตัวผมเชื่อว่ากิจการที่ทำให้ลูกค้าประทับจิตประทับใจ เป็นเครื่องหล่อเลี้ยงจิตใจ เป็นสิ่งที่ทำให้คนคิดถึงความสุข และถ้ากิจการเหล่านี้มีอายุยาวนานมากเพียงพอที่จะสืบทอด ส่งต่อระหว่างรุ่นถึงรุ่น Network Effect ของมันจะรุนแรงมาก ดังนั้นโดยตัวมันเองก็มีความสามารถที่จะเป็นกิจการ 100 ปีได้ไม่ยาก

และผมก็คิดว่า Disney ก็น่าจะพอมี Potential ที่จะเป็นกิจการ Type II ได้ จาก Trend ใหญ่ของมนุษย์ที่มีเวลาพักผ่อนมากขึ้น บริโภค Content มากยิ่งขึ้น อีกทั้ง Platform ในการบริโภค Content ใหม่ๆ ที่จะวิจิตร อลังการ งานสร้าง อย่าง Oculus หรือ Magic Leap

http://www.magicleap.com/#/home

ปัญหาของกิจการ Conglomorate หลายๆ แห่งที่จะเดินไปถึงจุดที่มันตันในแง่การสร้างรายได้และกำไร คือ มันเป็นสินค้ากายภาพ ซึ่งสินค้ากายภาพเหล่านี้จำเป็นต้องใช้ “พื้นที่” ในการจัดเก็บ ทำให้เกิดปัญหาในแง่ของต้นทุน การแข่งขัน การใช้พื้นที่ ความจำเป็นที่ต้องใช้ของกายภาพส่วนใหญ่ก็มีอยู่จำกัด คนเราอาบน้ำวันหนึ่งก็ไม่กี่ครั้ง กินข้าวก็ได้แค่ไม่กี่มื้อ มีบ้านก็ได้แค่ไม่กี่หลัง แถมสินค้าทางกายภาพมีต้นทุนในการเพิ่มจำนวนอยู่ไม่น้อย นั่นทำให้การทำธุรกิจเมื่อเดินทางถึงจุดหนึ่งแล้วก็จะเจอกับทางตัน

ถ้าจะเป็นธุรกิจที่เกี่ยวข้องกับกายภาพที่จะไม่เจอทางตันในระดับ 100 ปี ผมคิดออกอยู่อย่างเดียว คือ Elon Musk จะต้องขยายอาณานิคมในจักรวาลนี้ให้สำเร็จ ถึงจะสามารถเอาชนะขีดจำกัดทางกายภาพของโลกใบนี้ได้

แต่ถ้ามาเป็นเรื่องของสิ่งที่เป็นนามธรรมล่ะ เอาจริงๆ แล้วถ้าว่ากันทางพุทธศาสนา มนุษย์เราหลังจากที่เติมเต็มความต้องการทางกายภาพให้สามารถดำรงอยู่ได้ การเสพ การใช้จ่าย การใช้เวลาอื่นๆ นั้นเป็นการตอบสนองอารมณ์ เพื่อให้เกิดความสุข เพื่อหลีกหนีความทุกข์ เป็นเรื่องของอารมณ์ทางจิต เป็นเรื่องนามธรรมล้วนๆ

และเรื่องทางนามธรรมนี่แหละ ที่ทำให้คนยอมจ่ายเงินแพงขึ้น 2-3 เท่า เพื่อจะได้รถยี่ห้อในฝันมาครอบครอง ยอมจ่ายค่าอาหารเที่ยงแพงขึ้นหลายๆ เท่า เพื่อรสชาติ และสถานะทางสังคมอันปราณีต ยอมเป็นหนี้ เพื่อให้ได้ประสบการณ์อะไรบางอย่างมา และในบรรดาเรื่องนามธรรมทั้งหลาย ธุรกิจ Content ก็เป็นธุรกิจหนึ่งที่มีพลังในการขับเคลื่อนโลกไม่ใช่น้อย

แต่ก็ใช่ว่าธุรกิจ Content ทั้งหมดจะดี เพราะ Content ขยะๆ ที่คนบริโภคครั้งเดียวทิ้งก็มีเต็มโลก Content ที่มีคนผลิตแต่ไม่มีคนบริโภคก็เต็มไปหมด เมื่อ Content มีให้เลือกเสพเสวยมากมายจากสื่อในปัจจุบันมากถึงจุดหนึ่ง แต่คนเรามีเวลาอยู่จำกัด ธุรกิจ Content ที่ดูเหมือนจะเป็น Long Tail ซึ่งดีต่อหุ้นเป็น Hub อย่าง Netflix หรือ YouTube จะมีจุดกลับตัวอยู่จุดหนึ่ง คือ เมื่อเวลามีอยู่อย่างจำกัด คนอยากจะใช้เวลานั้นไปกับการบริโภค Content อะไรบางอย่างที่คาดหวังว่าจะได้ความสุขกลับมาอย่างแน่นอน ตลาดจน Content นั้นจะต้องสร้างสถานะทางสังคมที่ทำให้คนยอมรับได้

ที่จุดนั้น คนที่เก่งเรื่อง Content จริงๆ จะชนะได้ในตลาด และจะสามารถเติบโตได้เรื่อยๆ จากเวลาของมนุษย์ที่มีเพิ่มขึ้น ต้นทุนการเลือกที่เพิ่มขึ้นจากทางเลือกที่มีไม่สิ้นสุดของ Long Tail Content ตลอดจน Social Network ที่ทำให้คนต้องสร้างและรักษาสถานะทางสังคม

นั่นคือเหตุผลว่าทำไมผมถึงคิดว่า Disney น่าจะเป็นธุรกิจ Type II ได้

<ยังมีต่อนะครับ>

วันคืนล่วงไปๆ บัดนี้เรากำลังทำอะไรอยู่?

- dome@perth

- สมาชิกสมาคมนักลงทุนเน้นคุณค่า

- โพสต์: 4741

- ผู้ติดตาม: 1

Re: ลงทุน 100 ปี กับ หุ้นต่างประเทศ

โพสต์ที่ 13

สุดยอดเลยครับ ขอบคุณครับ

"ไม่มีสุตรสำเร็จ ไม่มีทางลัด ไม่ใช่แค่โชค

หนทางจะได้มาซึ่ง อิสระภาพทางการเงิน

มันมาจาก ความขยัน การไขว่คว้า หาความรู้

เชื่อและตั้งมั้นในหลักการลงทุนที่ถูกต้อง"

หนทางจะได้มาซึ่ง อิสระภาพทางการเงิน

มันมาจาก ความขยัน การไขว่คว้า หาความรู้

เชื่อและตั้งมั้นในหลักการลงทุนที่ถูกต้อง"

- picatos

- สมาชิกสมาคมนักลงทุนเน้นคุณค่า

- โพสต์: 3352

- ผู้ติดตาม: 1

Re: ลงทุน 100 ปี กับ หุ้นต่างประเทศ

โพสต์ที่ 14

พึ่งเห็นว่าตอนเขียนรีบๆ ไปหน่อย

Disney เป็นองค์กร Type I แต่ผมคิดว่าน่าจะเป็น Type II ได้ครับ

คือ ในการนำเสนอผมจะนำเสนอ

1) องค์กร Type I ที่น่าจะเป็น Type II ได้

2) องค์กร Type II ที่เป็น physical ที่อยู่นอกตลาด

3) องค์กร Type II ที่อยู่ในตลาด

Disney เป็นองค์กร Type I แต่ผมคิดว่าน่าจะเป็น Type II ได้ครับ

คือ ในการนำเสนอผมจะนำเสนอ

1) องค์กร Type I ที่น่าจะเป็น Type II ได้

2) องค์กร Type II ที่เป็น physical ที่อยู่นอกตลาด

3) องค์กร Type II ที่อยู่ในตลาด

วันคืนล่วงไปๆ บัดนี้เรากำลังทำอะไรอยู่?

- vim

- สมาชิกสมาคมนักลงทุนเน้นคุณค่า

- โพสต์: 2770

- ผู้ติดตาม: 0

Re: ลงทุน 100 ปี กับ หุ้นต่างประเทศ

โพสต์ที่ 16

ขอบคุณพี่ picatos ครับ อ่านเพลินเลย ได้ความรู้มากๆ

ขอถามเรื่อง DIS นิดนึงได้ไหมครับ บังเอิญผมมีอยู่ในพอร์ทเหมือนกัน โดยรวมผมมองคล้ายๆกันว่าตั้งแต่ยุคของ Bob Iger นั้น Disney มีความชัดเจนในองค์กรมากขึ้นมาก ไปซื้อ Pixar, Marvel, และล่าสุดก็ซื้อ Star Wars มา ทำให้บริษัทพัฒนาไปอย่างยั่งยืน คนที่เป็นลูกค้าตั้งแต่วัยเด็ก เช่นชื่นชอบในตัวละครมิคกี้เมาส์ ไอรอนแมน หรือเจ้าหญิงดิสนีย์ ก็มีแนวโน้มที่จะเป็นลูกค้าไปตลอดชีวิต และยังชักชวนเพื่อนๆมาเป็นลูกค้าต่ออีกด้วย

แต่มันมีจุดอ่อนที่นักลงทุนหลายๆคนกลัวเช่นกัน เนื่องจากดิสนีย์สมัยก่อนๆนั้นเผชิญหน้ากับการแข่งขันที่รุนแรง เลยได้เข้าสู่ด้านมืด หันเหออกจากเส้นทางของเจได (กำลังอิน ) ทำการซื้อบริษัทสื่อ (Media) หลายๆอย่างเข้ามารวมไว้ในเครือ เช่นสถานีทีวี ABC และช่อง ESPN

) ทำการซื้อบริษัทสื่อ (Media) หลายๆอย่างเข้ามารวมไว้ในเครือ เช่นสถานีทีวี ABC และช่อง ESPN

ซึ่งสัดส่วนรายได้ในกลุ่มธุรกิจสื่อของบริษัท โดยเฉพาะ ESPN เป็นสัดส่วนที่สูงกว่าธุรกิจสร้างคอนเทนท์ (Content) รวมถึงธุรกิจหลักอื่นๆเสียอีก (สถิติปี 2014 เก่าไปหน่อย แต่เห็นรูปมันเจ๋งดี เลยแนบมาด้วยครับ)

ธุรกิจในกลุ่ม Media นี้ค่อนข้างถูกท้าทายโดยอินเตอร์เน็ต หรือพูดง่ายๆคือคนดู ESPN หรือ ABC กันน้อยลงมาก และตัวเลขล่าสุดใน 3Q2015 พบว่าจำนวน subscribers ของ ESPN ลดลงกว่าที่บริษัทคาดไว้

ตัว ESPN นั้นไม่สามารถที่จะปรับตัวโดยนำคอนเทนท์มาฉายออนไลน์ได้ทันที เพราะตัวเองไม่ได้เป็นเจ้าของลิขสิทธิ์กีฬาที่นำมาถ่ายทอด ต้องเจรจากับเจ้าของเพื่อนำมาถ่ายทอดออนไลน์ ซึ่งคู่แข่งอย่าง Netflix, Amazon, Hulu และเจ้าอื่นๆ ก็พยายามแย่งลิขสิทธิ์มาเหมือนกัน (ปล. Disney ถือ Hulu ประมาณ 1/3 ผ่าน ABC)

ตรงนี้นักลงทุนบางคนจึงมองว่าเป็นความเสี่ยงสำคัญที่จะทำให้ผลประกอบการลดลงอย่างมีนัยยะสำคัญ

เขียนมายาวเลย จริงๆแค่อยากจะถามพี่ picatos แค่สั้นๆว่ามองยังไงกับประเด็นธุรกิจ Media นี้เหรอครับ? แต่ไหนๆจะถามแล้วเลยขอเสริมรายละเอียด เผื่อเป็นประโยชน์กับคนที่ผ่านมาอ่านครับ

ขอถามเรื่อง DIS นิดนึงได้ไหมครับ บังเอิญผมมีอยู่ในพอร์ทเหมือนกัน โดยรวมผมมองคล้ายๆกันว่าตั้งแต่ยุคของ Bob Iger นั้น Disney มีความชัดเจนในองค์กรมากขึ้นมาก ไปซื้อ Pixar, Marvel, และล่าสุดก็ซื้อ Star Wars มา ทำให้บริษัทพัฒนาไปอย่างยั่งยืน คนที่เป็นลูกค้าตั้งแต่วัยเด็ก เช่นชื่นชอบในตัวละครมิคกี้เมาส์ ไอรอนแมน หรือเจ้าหญิงดิสนีย์ ก็มีแนวโน้มที่จะเป็นลูกค้าไปตลอดชีวิต และยังชักชวนเพื่อนๆมาเป็นลูกค้าต่ออีกด้วย

แต่มันมีจุดอ่อนที่นักลงทุนหลายๆคนกลัวเช่นกัน เนื่องจากดิสนีย์สมัยก่อนๆนั้นเผชิญหน้ากับการแข่งขันที่รุนแรง เลยได้เข้าสู่ด้านมืด หันเหออกจากเส้นทางของเจได (กำลังอิน

ซึ่งสัดส่วนรายได้ในกลุ่มธุรกิจสื่อของบริษัท โดยเฉพาะ ESPN เป็นสัดส่วนที่สูงกว่าธุรกิจสร้างคอนเทนท์ (Content) รวมถึงธุรกิจหลักอื่นๆเสียอีก (สถิติปี 2014 เก่าไปหน่อย แต่เห็นรูปมันเจ๋งดี เลยแนบมาด้วยครับ)

ธุรกิจในกลุ่ม Media นี้ค่อนข้างถูกท้าทายโดยอินเตอร์เน็ต หรือพูดง่ายๆคือคนดู ESPN หรือ ABC กันน้อยลงมาก และตัวเลขล่าสุดใน 3Q2015 พบว่าจำนวน subscribers ของ ESPN ลดลงกว่าที่บริษัทคาดไว้

ตัว ESPN นั้นไม่สามารถที่จะปรับตัวโดยนำคอนเทนท์มาฉายออนไลน์ได้ทันที เพราะตัวเองไม่ได้เป็นเจ้าของลิขสิทธิ์กีฬาที่นำมาถ่ายทอด ต้องเจรจากับเจ้าของเพื่อนำมาถ่ายทอดออนไลน์ ซึ่งคู่แข่งอย่าง Netflix, Amazon, Hulu และเจ้าอื่นๆ ก็พยายามแย่งลิขสิทธิ์มาเหมือนกัน (ปล. Disney ถือ Hulu ประมาณ 1/3 ผ่าน ABC)

ตรงนี้นักลงทุนบางคนจึงมองว่าเป็นความเสี่ยงสำคัญที่จะทำให้ผลประกอบการลดลงอย่างมีนัยยะสำคัญ

เขียนมายาวเลย จริงๆแค่อยากจะถามพี่ picatos แค่สั้นๆว่ามองยังไงกับประเด็นธุรกิจ Media นี้เหรอครับ? แต่ไหนๆจะถามแล้วเลยขอเสริมรายละเอียด เผื่อเป็นประโยชน์กับคนที่ผ่านมาอ่านครับ

Vi IMrovised

- picatos

- สมาชิกสมาคมนักลงทุนเน้นคุณค่า

- โพสต์: 3352

- ผู้ติดตาม: 1

Re: ลงทุน 100 ปี กับ หุ้นต่างประเทศ

โพสต์ที่ 18

ตอบสั้นๆ ว่า ตัวธุรกิจ Media นี้เป็นจุดอ่อนของ Disney ที่ไม่ใช่แก่นของกิจการที่จะอยู่ยาว 100 ปีvim เขียน:ขอบคุณพี่ picatos ครับ อ่านเพลินเลย ได้ความรู้มากๆ

ขอถามเรื่อง DIS นิดนึงได้ไหมครับ บังเอิญผมมีอยู่ในพอร์ทเหมือนกัน โดยรวมผมมองคล้ายๆกันว่าตั้งแต่ยุคของ Bob Iger นั้น Disney มีความชัดเจนในองค์กรมากขึ้นมาก ไปซื้อ Pixar, Marvel, และล่าสุดก็ซื้อ Star Wars มา ทำให้บริษัทพัฒนาไปอย่างยั่งยืน คนที่เป็นลูกค้าตั้งแต่วัยเด็ก เช่นชื่นชอบในตัวละครมิคกี้เมาส์ ไอรอนแมน หรือเจ้าหญิงดิสนีย์ ก็มีแนวโน้มที่จะเป็นลูกค้าไปตลอดชีวิต และยังชักชวนเพื่อนๆมาเป็นลูกค้าต่ออีกด้วย

แต่มันมีจุดอ่อนที่นักลงทุนหลายๆคนกลัวเช่นกัน เนื่องจากดิสนีย์สมัยก่อนๆนั้นเผชิญหน้ากับการแข่งขันที่รุนแรง เลยได้เข้าสู่ด้านมืด หันเหออกจากเส้นทางของเจได (กำลังอิน) ทำการซื้อบริษัทสื่อ (Media) หลายๆอย่างเข้ามารวมไว้ในเครือ เช่นสถานีทีวี ABC และช่อง ESPN

ซึ่งสัดส่วนรายได้ในกลุ่มธุรกิจสื่อของบริษัท โดยเฉพาะ ESPN เป็นสัดส่วนที่สูงกว่าธุรกิจสร้างคอนเทนท์ (Content) รวมถึงธุรกิจหลักอื่นๆเสียอีก (สถิติปี 2014 เก่าไปหน่อย แต่เห็นรูปมันเจ๋งดี เลยแนบมาด้วยครับ)

ธุรกิจในกลุ่ม Media นี้ค่อนข้างถูกท้าทายโดยอินเตอร์เน็ต หรือพูดง่ายๆคือคนดู ESPN หรือ ABC กันน้อยลงมาก และตัวเลขล่าสุดใน 3Q2015 พบว่าจำนวน subscribers ของ ESPN ลดลงกว่าที่บริษัทคาดไว้

ตัว ESPN นั้นไม่สามารถที่จะปรับตัวโดยนำคอนเทนท์มาฉายออนไลน์ได้ทันที เพราะตัวเองไม่ได้เป็นเจ้าของลิขสิทธิ์กีฬาที่นำมาถ่ายทอด ต้องเจรจากับเจ้าของเพื่อนำมาถ่ายทอดออนไลน์ ซึ่งคู่แข่งอย่าง Netflix, Amazon, Hulu และเจ้าอื่นๆ ก็พยายามแย่งลิขสิทธิ์มาเหมือนกัน (ปล. Disney ถือ Hulu ประมาณ 1/3 ผ่าน ABC)

ตรงนี้นักลงทุนบางคนจึงมองว่าเป็นความเสี่ยงสำคัญที่จะทำให้ผลประกอบการลดลงอย่างมีนัยยะสำคัญ

เขียนมายาวเลย จริงๆแค่อยากจะถามพี่ picatos แค่สั้นๆว่ามองยังไงกับประเด็นธุรกิจ Media นี้เหรอครับ? แต่ไหนๆจะถามแล้วเลยขอเสริมรายละเอียด เผื่อเป็นประโยชน์กับคนที่ผ่านมาอ่านครับ

ผมเชื่อว่าธุรกิจ Content Hub เป็นธุรกิจที่มีการแข็งขันสูง และเราไม่รู้เลยว่าในอนาคตใครจะเป็นผู้ชนะจากการเปลี่ยนถ่ายจากยุค Cable ไปเป็นยุค Streaming

และเพราะมีจุดอ่อนอันนี้ที่มีอยู่ ผมจึงมี DIS อยู่แค่ 5% ของพอร์ต เพราะ คิดว่าจุดอ่อนนี้จะทำให้เกิดโอกาสในการซื้อบางอย่างที่อาจจะได้ราคาดีๆ ในอนาคต

วันคืนล่วงไปๆ บัดนี้เรากำลังทำอะไรอยู่?

- kongkiti

- Verified User

- โพสต์: 5830

- ผู้ติดตาม: 0

Re: ลงทุน 100 ปี กับ หุ้นต่างประเทศ

โพสต์ที่ 19

ขอแจมด้วยคนครับ

Prof.Damodaran มีทำ valuation Star wars franchise เอาไว้ด้วย

ตาม link ครับ

http://aswathdamodaran.blogspot.com/201 ... -wars.html

Prof.Damodaran มีทำ valuation Star wars franchise เอาไว้ด้วย

ตาม link ครับ

http://aswathdamodaran.blogspot.com/201 ... -wars.html

“Its like a finger pointing away to the moon. Don't concentrate on the finger

or you will miss all that heavenly glory.”- Bruce Lee

FAQs เกี่ยวกับแนวทางลงทุนแบบ VI

Blog ใหม่ >> https://www.blockdit.com/articles/5d733 ... 270d7b530

or you will miss all that heavenly glory.”- Bruce Lee

FAQs เกี่ยวกับแนวทางลงทุนแบบ VI

Blog ใหม่ >> https://www.blockdit.com/articles/5d733 ... 270d7b530

- vim

- สมาชิกสมาคมนักลงทุนเน้นคุณค่า

- โพสต์: 2770

- ผู้ติดตาม: 0

Re: ลงทุน 100 ปี กับ หุ้นต่างประเทศ

โพสต์ที่ 20

ขอบคุณมากครับpicatos เขียน:ตอบสั้นๆ ว่า ตัวธุรกิจ Media นี้เป็นจุดอ่อนของ Disney ที่ไม่ใช่แก่นของกิจการที่จะอยู่ยาว 100 ปี

ผมเชื่อว่าธุรกิจ Content Hub เป็นธุรกิจที่มีการแข็งขันสูง และเราไม่รู้เลยว่าในอนาคตใครจะเป็นผู้ชนะจากการเปลี่ยนถ่ายจากยุค Cable ไปเป็นยุค Streaming

และเพราะมีจุดอ่อนอันนี้ที่มีอยู่ ผมจึงมี DIS อยู่แค่ 5% ของพอร์ต เพราะ คิดว่าจุดอ่อนนี้จะทำให้เกิดโอกาสในการซื้อบางอย่างที่อาจจะได้ราคาดีๆ ในอนาคต

Vi IMrovised

-

fallenfault

- Verified User

- โพสต์: 100

- ผู้ติดตาม: 1

Re: ลงทุน 100 ปี กับ หุ้นต่างประเทศ

โพสต์ที่ 21

ขอบคุณ สำหรับประสบการณ์ ความรู้มากๆครับ

ผมก็พึ่งเริ่มไปลงทุนในต่างประเทศ

โดยเริ่มสนใจบริษัทที่มี product เป็นประเภท Consumer goodและมีแบรนด์สินค้าในมือ

ซึ่งเป็นธุรกิจที่เข้าใจง่าย แต่ก็มีจุดหนึ่งที่เหมือนกันคือเน้นถือลงทุนระยะยาวมากๆเช่นกัน

ได้มุมมองใหม่ๆเยอะเลยครับ

ผมก็พึ่งเริ่มไปลงทุนในต่างประเทศ

โดยเริ่มสนใจบริษัทที่มี product เป็นประเภท Consumer goodและมีแบรนด์สินค้าในมือ

ซึ่งเป็นธุรกิจที่เข้าใจง่าย แต่ก็มีจุดหนึ่งที่เหมือนกันคือเน้นถือลงทุนระยะยาวมากๆเช่นกัน

ได้มุมมองใหม่ๆเยอะเลยครับ

- picatos

- สมาชิกสมาคมนักลงทุนเน้นคุณค่า

- โพสต์: 3352

- ผู้ติดตาม: 1

Re: ลงทุน 100 ปี กับ หุ้นต่างประเทศ

โพสต์ที่ 22

วันนี้ผมไปออกกำลังกาย ไปเที่ยว ดูหนัง กินข้าว พึ่งจะกลับบ้าน ย้อนกลับมาคิดดู รู้สึกว่าการเขียนบทความนี้รู้สึกว่าจะขยันเกินไปหน่อยแล้ว ผิด Concept อย่างมาก ที่ว่าจะขี้เกียจ ดังนั้นด้วยเหตุนี้ ผมจะรีบเขียน ปิดประเด็น เพื่อยืนยันความขี้เกียจของตัวเอง โดยจะเขียนอย่างหยาบๆ ไม่ลงรายละเอียด อย่างไรก็ตามหากเพื่อนๆ มีอะไรสงสัย อยากถามอะไรที่เกี่ยวข้องกับเนื้อหา ถ้าผมตอบได้ มีเวลา และไม่ขี้เกียจมากเกินไป ก็จะพยายามตอบเท่าที่ตอบได้ จนกว่าจะเข้าสู่ช่วงปฏิบัติธรรมในช่วงกลางเดือน ที่ผมคงจะปลีกวิเวกโดยสมบูรณ์

องค์กรที่ Shift จาก Type I เป็น Type II อย่าง Disney

- ยังมีความเสี่ยงหลายๆ อย่างทำให้ผมคิดว่า อาจจะ น่าจะเป็น Type II ได้ ยังไม่ Confirm ว่าเป็น Type II โดยสมบูรณ์

- ผมคิดว่าโดยสถานะและธรรมชาติของ Content ที่ Disney ตอนนี้มีอยู่ในมือ ทำให้ Disney เป็นองค์กร 100 ปี โดยธรรมชาติของตัวมันเอง จนกลายเป็นจิตวิญญาณขององค์กรโดยอัตโนมัติ มีความจำเป็นต้องพึ่งพาจิตวิญญาณของ Founder หรือผู้บริหารน้อยลงมาก

- ในทางพุทธฯ ธรรมชาติของจิตประเภทหนึ่งๆ จะดึงดูดเข้าหากัน คนประเภทเดียวกันจะรวมตัว ฟอร์มตัวขึ้นเป็นธรรมชาติที่ใหญ่กว่าในระดับองค์กร ซึ่ง Disney ณ จุดนี้มีความเข้มแข็งของ “พลัง” (555 เอามาจาก Star Wars) จะมากเพียงพอที่จะก่อให้เกิดเจได (เอ้ย...ไม่ใช่) ให้เกิดการขับเคลื่อนองค์กรให้อยู่รอดในระยะ 100 ปีได้

- อย่างไรก็ตามการจะเติบโตในระยะยาวๆ ได้จริงๆ ยังขึ้นอยู่กับ สภาพ Condition หลายๆ อย่าง เช่น แนวโน้มการบริโภคสื่อในระยะยาว เวลาว่างที่มีมากขึ้น ที่อาจจะทำให้องค์กรเป็นได้แค่ Type I ยังไม่ Confirm ว่าเป็น Type II แต่ผมเชื่อว่ามีความเป็นไปได้ที่ Disney จะเป็น Type II

แล้วองค์กรแบบไหนล่ะเป็นผมคิดว่าเป็น Type II ชัวร์ๆ

- ผมคิดว่าองค์กรที่มีเป้าหมาย มี Mission ที่ยิ่งใหญ่ในระดับมนุษยชาติ เป็นองค์กรที่จะทำให้ 1) มนุษยชาติรอดพ้นจากภัยบางประการในระยะยาว หรือ 2) ทำให้มนุษยชาติได้ประโยชน์อะไรบางอย่างในระยะยาว

- หากย้อนไปดูหนังหลายๆ เรื่อง เวลาเราพูดถึงภัยที่คุกคามต่อมนุษยชาติ นั่นแหละ ไม่ว่าจะเป็นอุกาบาตพุ่งชนโลก เอเลี่ยนบุกโลก ภัยพิบัติทำลายล้างโลก ฯลฯ

- องค์กรที่ผมฟันธงได้เลยว่าเป็น Type II ที่อยู่นอกตลาด ที่ทำธุรกิจเกี่ยวกับ Physical คือ Space X

- เพราะ Mission ของ Space X คือ การสร้างอาณานิคมต่างดาว เป็นแผนการระยะยาวของมนุษยชาติ ซึ่งการที่จะสร้างอาณานิคมทั่วทั้งกาแลคซีทางช้างเผือก คาดว่าน่าจะใช้เวลาอย่างต่ำหลายล้านปี และเมื่อเราพูดถึงตัวเลขหลักล้านปี ตัวเลข 100 ปีนี่ถือว่าเป็นเด็กๆ ไปเลย

- เมื่อองค์กรมี Mission ที่ยิ่งใหญ่ ความฝันขององค์กรก็พร้อมที่จะดึงดูดคนที่มีความฝันเหมือนกันเข้ามาทุ่มเททำงานอย่างเต็มที่เพื่อความฝัน

- คนที่ทำงานเพื่อฝันอันยิ่งใหญ่ คนพวกนี้ทำงานถวายหัว พร้อมที่จะเสียสละทุกสิ่งทุกอย่าง เช่นเดียวกับทหารที่สละชีพเพื่อชาติ หรือ มือระเบิดพลีชีพที่กล้ากฎปุ่ม เพราะ เชื่อว่านี้คือประสงค์ของพระเจ้า

- จอมทัพอันยิ่งใหญ่ของ Space X ก็มีความสามารถมากเพียงพอ ทั้งภาพใหญ่และภาพเล็ก ถ้าไปอ่านประวัติของ Elon Musk จะทำให้เราเชื่อว่า ถ้าจะมีใครสักคนในโลกทำได้สำเร็จในยุคนี้ คนๆ นั้นก็น่าจะ คือ Musk

- Space X ตอนนี้ได้ผ่านจุดตั้งไข่มาเรียบร้อยแล้ว แผนธุรกิจ การดำเนินงานในปัจจุบัน สามารถที่จะยิงจรวดในตุ้นทุนที่ถูกว่าอดีต 10 เท่า และถ้าการนำ 1st Stage มาใช้ซ้ำได้ ต้นทุนอาจจะลดลงไปอีก 10 เท่า

- Elon Musk ฉลาดมาก เค้าคิดว่าถ้าปล่อยให้ Space X ตกไปอยู่ในมือนักลงทุน ปล่อยให้นักลงทุนมีอำนาจในการควบคุมกิจการ แผนการเพื่อมนุษยชาตินี้อาจจะล้มเหลวได้ เพราะ ความละโมบโลภมากในการหากำไรระยะสั้น เลยไม่ยอม List Space X ในตลาด

- ในทางทฤษฎีฟิสิกส์แล้ว สสารและพลังงาน เป็นสิ่งที่เปลี่ยนสถานะ เปลี่ยนรูปร่าง อาหารที่เรากินทุกวันนี้จริงๆ แล้วก็คือพลังงานจากดวงอาทิตย์ ที่เปลี่ยนมาเป็นพืช เปลี่ยนมาเป็นเนื้อสัตว์ ก่อนที่เราจะบริโภคพลังงานลงไป

- ข้าวของทุกอย่างก็เป็นการเปลี่ยนรูปของพลังงานเช่นกัน พลังงานที่เย็นตัวลงกลายเป็นสสารบ้าง พลังงานสะสมกลายเป็นน้ำมันบ้าง ฯลฯ ทุกสิ่งทุกอย่างที่เป็นสสารล้วนแล้วจะมาจากพลังงาน วันใดวันหนึ่งในอนาคต เราจะมีเทคโนโลยีที่สูงส่งเพียงพอที่จะเปลี่ยนพลังงานทั้งหมดจากดวงอาทิตย์ มาเป็นข้าวของ สิ่งของ และเมื่อวันนั้นมาถึงจะทำให้เรามาถึงทางตันของ Total Output ของระบบเศรษฐกิจทั้งหมด

- การออกไปตั้งอาณานิคมในดาวดวงอื่นๆ เป็นการขยายขอบเขตของการดึงพลังงานมาใช้ ทำให้การขยายอาณานิคมเท่ากับการเพิ่ม Total Output ของระบบที่มนุษย์ควบคุม และคนที่เป็นหัวใจสำคัญในยุคล่าอาณานิคมอวกาศ คนๆ นั้นจะร่ำรวยมหาศาล เช่นเดียวกับยุคล่าอาณานิคมในอดีต

- จึงมีความเป็นไปได้สูงมากที่ Space X จะสามารถเติบโตได้เป็นพันๆ ปี จากเทคโนโลยีในการสร้างอาณานิคม