ขอถามคุณ mon money หน่อยครับ

-

pump

- Verified User

- โพสต์: 29

- ผู้ติดตาม: 0

ขอถามคุณ mon money หน่อยครับ

โพสต์ที่ 1

ผมไปเรียนมาแต่เป็นมือใหม่น่ะครับ เห็นคุณมนไปกล่าวปิดงาน

เลยถามคุณมนหน่อยครับ

เอกสารของ tisco หน้า 2

1.สูตร formula

อยากว่าเราจะหาค่า alpha ได้อย่างไรครับ

2.และในสูตรที่คุณวิศิษฐ์ใช้มีตัวนึงเขาบอกว่า

regression error with expected value equal to zero

มันคืออะไรเหรอครับ

ขอบคุณครับ

เลยถามคุณมนหน่อยครับ

เอกสารของ tisco หน้า 2

1.สูตร formula

อยากว่าเราจะหาค่า alpha ได้อย่างไรครับ

2.และในสูตรที่คุณวิศิษฐ์ใช้มีตัวนึงเขาบอกว่า

regression error with expected value equal to zero

มันคืออะไรเหรอครับ

ขอบคุณครับ

- Mon money

- สมาชิกกิตติมศักดิ์

- โพสต์: 3134

- ผู้ติดตาม: 0

ขอถามคุณ mon money หน่อยครับ

โพสต์ที่ 2

เกี่ยวอะไรกับผมเนี่ย ผมแค่ไปปิดงานนะ แต่เอาเถอะ จากคลังความรู้ของผมพอจะมีมาบ้าง สูตรที่คุณว่านี้คงเป็นสูตรที่ในเอกสารเขียนว่า

The Market Model : Ri = Alpha + Beta*Rm + Regression Error

สูตรนี้ใช้หาหุ้นตัวที่น่าจะให้ผลตอบแทนดีกว่าตลาดในช่วงที่ตลาดอยู่นิ่งๆ ขึ้นลงไม่มาก ทั้งหมดนี้เป็นการนำเอาสถิติที่เกิดขึ้นมาแล้วมาใช้ระเบียบวิธีทางสถิติครับ

ฉนั้น หากคุณจะคำนวณAlpha คุณต้องเอาสถิติมาคำนวณหาครับ ซึ่งไม่ง่าย คุณวิศิษฐ์ทำได้เพราะลูกน้องแยอะมาก ข้อมูลพร้อม

ส่วน Regression Error นั้นคือ ส่วนที่ไม่คาดกวังว่าจะเกิดขึ้นจากเหตุการณ์ที่ไม่ได้คาดว่าจะเกิด ในที่นี้คือผลประกอบการที่ดีหรือแย่เกินคาด

สูตรที่คุณเห็นนี้เกิดจากการศึกษาข้อมูลมากมายในอดีต สรุปออกมาเป็นสูตรดังกล่าว ถ้าอยากรู้ไปอ่านหนังสือ

INVESTMENT แต่งโดย Bodie, Kane, Marcus หน้า292 แต่ก่อนจะอ่านเรื่องนี้เข้าใจ(ถ้าไม่ใช่นักคณิตศาสตร์ หรือนักการเงิน) ต้องเข้าใจเรื่อง Risk & Return, The Capital Asset Pricing Model, และ Asset Allocation

และเมื่อคำนวณได้แล้วก็ไม่ได้หมายความว่าจะชนะตลาด คุณวิศิษฐ์ยังพลาดไปตั้ง 40กว่าจุดเลย

พื้นฐานธุรกิจที่ต้องเข้าใจ งบการเงินที่ต้องตรวจสอบ เศรษฐกิจที่ต้องเฝ้าติดตาม ก็น่าจะพอสำหรับการลงทุนที่เกมาะสมกับเราแล้วครับ

The Market Model : Ri = Alpha + Beta*Rm + Regression Error

สูตรนี้ใช้หาหุ้นตัวที่น่าจะให้ผลตอบแทนดีกว่าตลาดในช่วงที่ตลาดอยู่นิ่งๆ ขึ้นลงไม่มาก ทั้งหมดนี้เป็นการนำเอาสถิติที่เกิดขึ้นมาแล้วมาใช้ระเบียบวิธีทางสถิติครับ

ฉนั้น หากคุณจะคำนวณAlpha คุณต้องเอาสถิติมาคำนวณหาครับ ซึ่งไม่ง่าย คุณวิศิษฐ์ทำได้เพราะลูกน้องแยอะมาก ข้อมูลพร้อม

ส่วน Regression Error นั้นคือ ส่วนที่ไม่คาดกวังว่าจะเกิดขึ้นจากเหตุการณ์ที่ไม่ได้คาดว่าจะเกิด ในที่นี้คือผลประกอบการที่ดีหรือแย่เกินคาด

สูตรที่คุณเห็นนี้เกิดจากการศึกษาข้อมูลมากมายในอดีต สรุปออกมาเป็นสูตรดังกล่าว ถ้าอยากรู้ไปอ่านหนังสือ

INVESTMENT แต่งโดย Bodie, Kane, Marcus หน้า292 แต่ก่อนจะอ่านเรื่องนี้เข้าใจ(ถ้าไม่ใช่นักคณิตศาสตร์ หรือนักการเงิน) ต้องเข้าใจเรื่อง Risk & Return, The Capital Asset Pricing Model, และ Asset Allocation

และเมื่อคำนวณได้แล้วก็ไม่ได้หมายความว่าจะชนะตลาด คุณวิศิษฐ์ยังพลาดไปตั้ง 40กว่าจุดเลย

พื้นฐานธุรกิจที่ต้องเข้าใจ งบการเงินที่ต้องตรวจสอบ เศรษฐกิจที่ต้องเฝ้าติดตาม ก็น่าจะพอสำหรับการลงทุนที่เกมาะสมกับเราแล้วครับ

เป็นบุญหนักหนาเหลือเกินที่ได้เกิดมาเป็นคนไทย เป็นคนไทยของพระบาทสมเด็จพระเจ้าอยู่หัวภูมิพลอดุลยเดชฯ

-

pump

- Verified User

- โพสต์: 29

- ผู้ติดตาม: 0

ขอถามคุณ mon money หน่อยครับ

โพสต์ที่ 3

ขอบคุณมากครับสำหรับคำตอบ พอดีมีคำถามเพิ่มเติมหน่อยครับเรื่อง

inverted pyramid of global liquidity

1.derivatives เป็น 802% ของ gdp โลกและเป็น 75% ของ liquidity

derivatives นี้นอกจาก yen carry trade แล้วมีอะไรอีกเหรอครับ

ที่เป็นการทำ derivatives ถ้า derivatives เป็นตั้ง

75% ของ liquidity เราก็ต้องมาให้ความสำคัญกับเรื่องนี้ให้มากเลยสิครับ

2.securitised debt ที่เป็น 13% ของ liquidity นี้มีอะไรบ้างเหรอครับ

มันคือหุ้นกู้แปลงสภาพใช่ไหมครับ

inverted pyramid of global liquidity

1.derivatives เป็น 802% ของ gdp โลกและเป็น 75% ของ liquidity

derivatives นี้นอกจาก yen carry trade แล้วมีอะไรอีกเหรอครับ

ที่เป็นการทำ derivatives ถ้า derivatives เป็นตั้ง

75% ของ liquidity เราก็ต้องมาให้ความสำคัญกับเรื่องนี้ให้มากเลยสิครับ

2.securitised debt ที่เป็น 13% ของ liquidity นี้มีอะไรบ้างเหรอครับ

มันคือหุ้นกู้แปลงสภาพใช่ไหมครับ

- Mon money

- สมาชิกกิตติมศักดิ์

- โพสต์: 3134

- ผู้ติดตาม: 0

ขอถามคุณ mon money หน่อยครับ

โพสต์ที่ 5

Derivertive มีมากมายหลายรูปแบบ ที่คุณเห็นในบ้านเราคือ Future, Option

ในต่างประเทศมีแยอะแยะ Future, Option, Swap, etc. สัญญาอนุพันธ์ทั้งหลายใช้ Marginซื้อครับ นั้นคือวางเงินแค่10% ซื้อสัญญามูลค่า 100% ฉนั้นยิ่งธุรกรรมของอนุพันธ์มากขึ้นเท่าใด วงเงินสัญญาจะเพิ่ม10เท่าตัวเสมอ แต่พอSettlementกัน เขาจ่าย/รับกันที่ส่วนต่าง ตัวเลขที่เห็นจึงเป็นมูลค่า ฉนั้นห้ามมีมูลค่าลดลงเด็ดขาด ถ้ามันลงก็อย่างที่เห็นนั่นแหละ...เละ

Securitised debt ก้คือการขายหนี้ไปให้กับคนอื่น และให้คนอื่นไปตามถวงเอาครับ เห็นไหมว่า ไอ้กันมันทำอะไรก็เป็นเงิน

คำถามสุดท้ายนี้ ผมก็ไม่ทราบว่าทำไม มันเป็นสถิติที่เขาเก็บมาและเอามาสร้างเป็นกราฟก็เห็นเป็นอย่างนั้น...และขอบอกว่าให้ดูเอานะ อาจไม่เป็นไปตามนั้นก็ได้

เอาหละ... พอแค่นี้นะ เรื่องพวกนี้ผมไม่ถนัด เพียงแค่รู้เท่านั้นเอง ถามมากก็ตอบไม่ได้

ผมอยู่ได้ทุกวันนี้ไม่ใช่เพราะ Timming ตลาดครับ ผมอยู่ได้เพราะหุ้นปันผลที่จ่ายเงินปันผลทุกปี และเติบโตต่อเนื่องครับ ของพวกนี้ผมแค่รู้และเอาไว้ใช้หาโอกาสลงทุนในของถูกๆ เป็นบางโอกาสครับ

ในต่างประเทศมีแยอะแยะ Future, Option, Swap, etc. สัญญาอนุพันธ์ทั้งหลายใช้ Marginซื้อครับ นั้นคือวางเงินแค่10% ซื้อสัญญามูลค่า 100% ฉนั้นยิ่งธุรกรรมของอนุพันธ์มากขึ้นเท่าใด วงเงินสัญญาจะเพิ่ม10เท่าตัวเสมอ แต่พอSettlementกัน เขาจ่าย/รับกันที่ส่วนต่าง ตัวเลขที่เห็นจึงเป็นมูลค่า ฉนั้นห้ามมีมูลค่าลดลงเด็ดขาด ถ้ามันลงก็อย่างที่เห็นนั่นแหละ...เละ

Securitised debt ก้คือการขายหนี้ไปให้กับคนอื่น และให้คนอื่นไปตามถวงเอาครับ เห็นไหมว่า ไอ้กันมันทำอะไรก็เป็นเงิน

คำถามสุดท้ายนี้ ผมก็ไม่ทราบว่าทำไม มันเป็นสถิติที่เขาเก็บมาและเอามาสร้างเป็นกราฟก็เห็นเป็นอย่างนั้น...และขอบอกว่าให้ดูเอานะ อาจไม่เป็นไปตามนั้นก็ได้

เอาหละ... พอแค่นี้นะ เรื่องพวกนี้ผมไม่ถนัด เพียงแค่รู้เท่านั้นเอง ถามมากก็ตอบไม่ได้

ผมอยู่ได้ทุกวันนี้ไม่ใช่เพราะ Timming ตลาดครับ ผมอยู่ได้เพราะหุ้นปันผลที่จ่ายเงินปันผลทุกปี และเติบโตต่อเนื่องครับ ของพวกนี้ผมแค่รู้และเอาไว้ใช้หาโอกาสลงทุนในของถูกๆ เป็นบางโอกาสครับ

เป็นบุญหนักหนาเหลือเกินที่ได้เกิดมาเป็นคนไทย เป็นคนไทยของพระบาทสมเด็จพระเจ้าอยู่หัวภูมิพลอดุลยเดชฯ

-

ลูกอิสาน

- สมาชิกกิตติมศักดิ์

- โพสต์: 6483

- ผู้ติดตาม: 1

ขอถามคุณ mon money หน่อยครับ

โพสต์ที่ 6

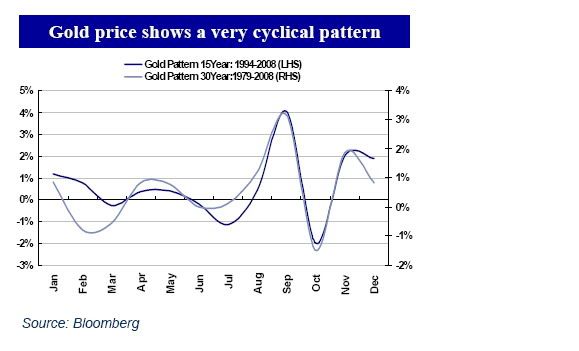

คุ้นๆว่าเกี่ยวข้องกับเทศกาลศาสนาฮินดูในอินเดีย ซึ่งมีการบริโภคเครื่องประดับทองมากที่สุดในโลกครับpump เขียน:รบกวนขอถามอีกคำถามนึงนะครับ ทำไมทองคำชอบ bottom ในเดือนกรกฏาคม ก่อนจะขึ้นไปในเดือนสิงหาและกันยายมครับ

ขอบคุณมากๆครับ

การลงทุนคืออาหารอร่อยที่สุดเมื่อเย็นดีแล้ว

- naris

- Verified User

- โพสต์: 6726

- ผู้ติดตาม: 1

ขอถามคุณ mon money หน่อยครับ

โพสต์ที่ 7

คนอะไรเก่งจริง ตอบไปได้ทุกเรื่อง ใครอยากเจอตัวเป็นๆ ถามหุ้นแบบสะใจ ไปอบรมโมเดลธุรกิจซิ เกือบเต็มแล้วนะครับ รีบด้วย.

ปล.ผมรุ่น1ครับ รับรองว่าเอาไปใช้ได้จริงๆ

http://www.thaivi.com/webboard/viewtopic.php?t=38499

ปล.ผมรุ่น1ครับ รับรองว่าเอาไปใช้ได้จริงๆ

http://www.thaivi.com/webboard/viewtopic.php?t=38499

ราคาระยะสั้นตามข่าว--ราคาระยะยาวตามผลกำไร

- hongvalue

- สมาชิกสมาคมนักลงทุนเน้นคุณค่า

- โพสต์: 2703

- ผู้ติดตาม: 0

ขอถามคุณ mon money หน่อยครับ

โพสต์ที่ 8

naris เขียน:คนอะไรเก่งจริง ตอบไปได้ทุกเรื่อง ใครอยากเจอตัวเป็นๆ ถามหุ้นแบบสะใจ ไปอบรมโมเดลธุรกิจซิ เกือบเต็มแล้วนะครับ รีบด้วย.

ไม่อบรมแต่ขอถามอย่างเดียวได้ไหมครับ

ถามเฮียมนตรีหน่อยครับ

ถ้าเรารู้ว่าเงินที่มาลงทุนเป็น pension fund ไม่ใช่ hedge fund จะบอกอะไรกับเราได้ครับ

เช่น

1.เงินของ pension fund จะอยู่นานกว่า hedgefund

2.กระดาน foreign ถ้าฝรั่งซื้อจะทำให้เขาได้เงินปันผล และสิทธิ์ประชุมผู้ถือหุ้น แต่มีคนไปซื้อ nvdr ที่ไม่ได้โหวตเพราะว่า กระดาน local มันมี premium ต่ำกว่าถูกไหมครับ

3.เฮียเคยนั่งเช็กย้อนหลังไหมครับว่าถ้า premuim กระดาน foreing ลดลงมาเยอะๆ จะสื่อว่าฝรั่งถอนทุนออกไปหรือเปล่า

เฮียช่วยชี้แนะผมด้วยนะครับ

ขอบคุณครับ

- hongvalue

- สมาชิกสมาคมนักลงทุนเน้นคุณค่า

- โพสต์: 2703

- ผู้ติดตาม: 0

ขอถามคุณ mon money หน่อยครับ

โพสต์ที่ 9

มาเสริมพี่โจลูกอีสานกับคุณ pump ครับลูกอิสาน เขียน: คุ้นๆว่าเกี่ยวข้องกับเทศกาลศาสนาฮินดูในอินเดีย ซึ่งมีการบริโภคเครื่องประดับทองมากที่สุดในโลกครับ

รูปนี้เป็น behaviral ของทองครับ

จะชอบเด้งในเดือน สิงหาคมกับกันยายม ครับ

ถ้างั้นซื้อเดือนนี้แล้วรออีกสองเดือนจะกำไรไหมน้อ

เดือนนี้เดือนกรกฏาคมพอดีด้วย

จากรูปมีโอกาศกำไรมากกว่าขาดทุนครับ

ป.ล.การลงทุนมีความเสี่ยง ถ้ากำไรจากข้อมูลของผมอย่าลืมมาเลี้ยงข้าวผม ถ้าขาดทุนก็คิดซะว่าผมไม่ได้พูด

- hongvalue

- สมาชิกสมาคมนักลงทุนเน้นคุณค่า

- โพสต์: 2703

- ผู้ติดตาม: 0

ขอถามคุณ mon money หน่อยครับ

โพสต์ที่ 12

ถามคุณ woody หน่อยครับwoody เขียน:Derivatives ที่เทรดกันเยอะๆ หรือครับ .... ยังจำเรื่องราวของ CDS กันได้ไหมครับ นี่แหล่ะครับ ใหญ่จริงแถมซื้อขายแบบ OTC อีกต่างหาก

แล้วทำไม cds ถึงทำให้มีสภาพคล่องล่ะครับ

เพราะมันโยงมาว่า derivatives เป็นส่วนใหญ่ของ

liquidity

ผมเข้าใจว่า cds เป็นการ swap ความเสี่ยงไปให้คนอื่น

โดยที่คนรับทำ swap จะได้ผลตอบแทน

เลยงงว่า cds เกี่ยวอะไรกับสภาพคล่อง

-

smith_sanguan

- Verified User

- โพสต์: 3348

- ผู้ติดตาม: 0

ขอถามคุณ mon money หน่อยครับ

โพสต์ที่ 13

ผมขอแสดงความคิดเห็นนะครับ

cds เกิดจากการรวม liquidity แล้วนำมาตบแต่ง cds ให้มีเรทที่ดีขึ้น คือมั่นคงขึ้น ในขณะที่ผลตอบแทนสูงกว่าปกติ แต่ในความเป็นจริง ผลตอบแทนสูง ความเสี่ยงก็จะสูงตามไปด้วย แล้วนำมาขายต่อ ในเมื่อผลที่เห็น คือ ผลตอบแทนสูง ความเสี่ยงต่ำ จึงเกิดการเทรด ไปมาจน ผลตอบแทนลดลงเรื่อยๆเข้าสู่เส้น CML ที่ควรจะเป็น

แต่ลืม ว่า ถูกตบแต่งให้ดูดี จนลืมคิดถึง VaR จนในที่สุด เมื่อ หนี้ มีปัญหา ทำให้ ผลตอบแทนเริ่มติดลบ มหาศาล คนที่ตบแต่งเรท ก็รับกรรม และวงเสียหายก็กระจายไปวงกว้าง ประมาณนี้มั้ง

cds เกิดจากการรวม liquidity แล้วนำมาตบแต่ง cds ให้มีเรทที่ดีขึ้น คือมั่นคงขึ้น ในขณะที่ผลตอบแทนสูงกว่าปกติ แต่ในความเป็นจริง ผลตอบแทนสูง ความเสี่ยงก็จะสูงตามไปด้วย แล้วนำมาขายต่อ ในเมื่อผลที่เห็น คือ ผลตอบแทนสูง ความเสี่ยงต่ำ จึงเกิดการเทรด ไปมาจน ผลตอบแทนลดลงเรื่อยๆเข้าสู่เส้น CML ที่ควรจะเป็น

แต่ลืม ว่า ถูกตบแต่งให้ดูดี จนลืมคิดถึง VaR จนในที่สุด เมื่อ หนี้ มีปัญหา ทำให้ ผลตอบแทนเริ่มติดลบ มหาศาล คนที่ตบแต่งเรท ก็รับกรรม และวงเสียหายก็กระจายไปวงกว้าง ประมาณนี้มั้ง

ทุกสิ่งทุกอย่างบนโลก มันก็เป็นเช่นนั้นแล

- hongvalue

- สมาชิกสมาคมนักลงทุนเน้นคุณค่า

- โพสต์: 2703

- ผู้ติดตาม: 0

ขอถามคุณ mon money หน่อยครับ

โพสต์ที่ 14

ดีครับ ช่วยกันแชร์หลายๆคนsmith_sanguan เขียน:ผมขอแสดงความคิดเห็นนะครับ

cds เกิดจากการรวม liquidity แล้วนำมาตบแต่ง cds ให้มีเรทที่ดีขึ้น คือมั่นคงขึ้น ในขณะที่ผลตอบแทนสูงกว่าปกติ แต่ในความเป็นจริง ผลตอบแทนสูง ความเสี่ยงก็จะสูงตามไปด้วย แล้วนำมาขายต่อ ในเมื่อผลที่เห็น คือ ผลตอบแทนสูง ความเสี่ยงต่ำ จึงเกิดการเทรด ไปมาจน ผลตอบแทนลดลงเรื่อยๆเข้าสู่เส้น CML ที่ควรจะเป็น

แต่ลืม ว่า ถูกตบแต่งให้ดูดี จนลืมคิดถึง VaR จนในที่สุด เมื่อ หนี้ มีปัญหา ทำให้ ผลตอบแทนเริ่มติดลบ มหาศาล คนที่ตบแต่งเรท ก็รับกรรม และวงเสียหายก็กระจายไปวงกว้าง ประมาณนี้มั้ง

เฮียมนจะได้ไม่เหงาครับ

ว่าแต่เส้น cml คืออะไรเหรอครับ

- hongvalue

- สมาชิกสมาคมนักลงทุนเน้นคุณค่า

- โพสต์: 2703

- ผู้ติดตาม: 0

ขอถามคุณ mon money หน่อยครับ

โพสต์ที่ 15

คืองี้

ผมว่าคำว่า liquidity ของแต่ละคนไม่รู้เหมือนกันไหม

แล้วไม่รู้ว่าคำว่า liquidity ของ

invest pyramid เป็นยังไง

ผมตีความว่าถ้า cds ล้มจะทำให้

liquidity หายไปเพราะว่าคนต้องขายสินทรัพย์อื่นไปอุดขาดทุน cds

แต่ประเด็นคือ cds มันทำให้หุ้นหรือ commodity เกิดสภาพคล่องอะไรขึ้นมาหรือเปล่า

ไม่น่าจะเกี่ยวนะผมว่า ฉะนั้นคำว่า liquidity น่าจะหมายถึงการซื้อขายเปลี่ยนมือของสินทรัพย์ต่างๆ(เดา)

cds นั้นอาจจะมีการเทรดหรือซื้อขายเปลี่ยนมือมากกว่าหุ้นหรือพันธบัตรหรือเปล่า

เลยทำให้ สภาพคล่องของโลกไปอยู่ที่ cds เยอะ

แต่ว่า derivative ก็ไม่ได้มีแต่ cds อยู่ดีนั้นแหละจริงไหม

โอ๊ย งง

เดี่ยวเมล์ไปถามคนทำเอกสารเลยดีกว่า :lol:

ผมว่าคำว่า liquidity ของแต่ละคนไม่รู้เหมือนกันไหม

แล้วไม่รู้ว่าคำว่า liquidity ของ

invest pyramid เป็นยังไง

ผมตีความว่าถ้า cds ล้มจะทำให้

liquidity หายไปเพราะว่าคนต้องขายสินทรัพย์อื่นไปอุดขาดทุน cds

แต่ประเด็นคือ cds มันทำให้หุ้นหรือ commodity เกิดสภาพคล่องอะไรขึ้นมาหรือเปล่า

ไม่น่าจะเกี่ยวนะผมว่า ฉะนั้นคำว่า liquidity น่าจะหมายถึงการซื้อขายเปลี่ยนมือของสินทรัพย์ต่างๆ(เดา)

cds นั้นอาจจะมีการเทรดหรือซื้อขายเปลี่ยนมือมากกว่าหุ้นหรือพันธบัตรหรือเปล่า

เลยทำให้ สภาพคล่องของโลกไปอยู่ที่ cds เยอะ

แต่ว่า derivative ก็ไม่ได้มีแต่ cds อยู่ดีนั้นแหละจริงไหม

โอ๊ย งง

เดี่ยวเมล์ไปถามคนทำเอกสารเลยดีกว่า :lol:

- krisy

- Verified User

- โพสต์: 736

- ผู้ติดตาม: 0

ขอถามคุณ mon money หน่อยครับ

โพสต์ที่ 16

555 จริงด้วยAlastor เขียน:บวก ลบ กันไม่กี่ % เองนะครับ Bloomberg ทำกราฟซะออกมาดู range กว้างเชียว :lol:

แกว่งแค่ 4% ซื้อมา 15000 กำไร max ที่ 600 สำหรับการถือไว้ 2 เดือน หรือเท่ากับกำไร 8% ต่อปี

ก็เยอะเหมือนกันนะตั้ง 8% แต่ต้องซื้อให้ไวขายให้ไว

.....Give Everything but not Give Up.....

-

woody

- Verified User

- โพสต์: 3763

- ผู้ติดตาม: 0

ขอถามคุณ mon money หน่อยครับ

โพสต์ที่ 17

สมมติคิดง่ายๆ ดังนี้นะครับ เหตุผลแรกเริ่มเดิมทีของ CDS ก็คือการเพิ่มความน่าเชื่อถือของตราสาร อย่างน้อยถ้า default ก็มีคนจะชำระให้แน่ๆ ดังนั้นนักลงทุนต่างๆ จึงค่อนข้างมั่นใจกับตราสารหนี้ต่างๆ ที่ถูกออกมาขึ้น เงินที่ได้จากการ raise fund เหล่านั้นก็กลับเข้าไปสู่ระบบเศรษฐกิจ ทีนี้ถ้าอยู่ดีๆ เกิด CDS เป็นอะไรไป หมายถึง ตราสารเกิด default แล้วคนที่ออก CDS ไม่จ่ายก็จะเกิดความไม่มั่นใจขึ้น ตามมาด้วย liquidty crunch ในระบบการเงิน ดังที่เราเห็นอยู่ในช่วงปีที่แล้วนะครับ

Impossible is Nothing

-

smith_sanguan

- Verified User

- โพสต์: 3348

- ผู้ติดตาม: 0

ขอถามคุณ mon money หน่อยครับ

โพสต์ที่ 18

ผมพูดแค่concept นะ ไม่เป๊ะ ขี้เกียจเปิดหนังสือ ผ่านมานาน แต่ concept ไม่เปลี่ยนแปลงhongvalue เขียน:คืองี้

ผมว่าคำว่า liquidity ของแต่ละคนไม่รู้เหมือนกันไหม

แล้วไม่รู้ว่าคำว่า liquidity ของ

invest pyramid เป็นยังไง

ผมตีความว่าถ้า cds ล้มจะทำให้

liquidity หายไปเพราะว่าคนต้องขายสินทรัพย์อื่นไปอุดขาดทุน cds

แต่ประเด็นคือ cds มันทำให้หุ้นหรือ commodity เกิดสภาพคล่องอะไรขึ้นมาหรือเปล่า

ไม่น่าจะเกี่ยวนะผมว่า ฉะนั้นคำว่า liquidity น่าจะหมายถึงการซื้อขายเปลี่ยนมือของสินทรัพย์ต่างๆ(เดา)

cds นั้นอาจจะมีการเทรดหรือซื้อขายเปลี่ยนมือมากกว่าหุ้นหรือพันธบัตรหรือเปล่า

เลยทำให้ สภาพคล่องของโลกไปอยู่ที่ cds เยอะ

แต่ว่า derivative ก็ไม่ได้มีแต่ cds อยู่ดีนั้นแหละจริงไหม

โอ๊ย งง

เดี่ยวเมล์ไปถามคนทำเอกสารเลยดีกว่า :lol:

CML ประมาณนะ เป็น Theory ที่ว่าเส้นด้วยความสัมพันธ์ ผลตอบแทน ว่าประมาณ ไหนความเสี่ยงควรประมาณไหน เอาอันนี้นะ

capital market line

The line used in the capital-asset pricing model to present the rates of return for efficient portfolios. These rates will vary depending upon the risk-free rate of return and the level of risk (as measured by beta) for a particular portfolio. The capital market line shows a positive linear relationship between returns and portfolio betas. Also called market line.

อยู่ในวิชา Portfolio Management นะ คือ ถ้าผลตอบแทนสูง ความเสี่ยงต่ำ สุดท้ายจะเกิดการ เกร็งกำไร จนเข้าสู่เส้น CML

Theory ก็คือ Theory ไหนจะสู้คนได้ คนมันก็หลอก สร้าง ผลตอบแทน ปรับ จาก BBB เป็น AAA

เอางี้นะ อธิบายแบบง่ายๆนะ มีเจ้าของหมู่บ้านบ้าน 100 หลัง ตั้ง บริษัท บริหารความเสี่ยงหมู่บ้าน บริหาร ผลตอบแทน 10% ความเสี่ยง อยู่ที่ BBB ต่อมามีคนฉลาดนะ เอาบริษัท บริหารความเสี่ยงหมู่บ้าน 100 บริษัท มายำรวมกัน ออกมา เป็น ผลตอบแทน 10% ความเสี่ยง อยู่ที่ BB ทำไง มัน BB มันก็เอาเข้า บริษัทประกันความเสี่ยง รับประกันเพิ่ม เป็น BBB+ คนประกันเพิ่มเรทก็ดีขึ้น แล้วก็เอาออกมาเทรดในรูป CDS ตลาด ผมจำไม่ได้ ว่าชื่ออะไร เป็นตลาด คล้าย พันธบัตร แต่ที่อเมริกา พวกนี้เป็นเรื่องปกติ ตลาดใหญ่มาก

ต่อมา ซื้อขายไปๆมาๆ ผลตอบแทนดีความเสี่ยงต่ำ ก็ซื้อกันหมด แบงค์ต่างๆ ทั่วโลก บางครั้งก็เลือกมาพักเงินในตลาดส่วนนี้ ก็ซื้อกันไป ทั่วโลก

ต่อมา บ้านเจ๊ง 100 หลัง 1 บริษัท ผลตอบแทนเริ่มติดลบ คนประกันก็ต้องรับผิดชอบ เน่า ลามไปเรื่อยๆ จากแบงค์สู่คน กลายเป็นหนูติดจั่น ขยายวงกว้าง ทีขาย ไปเรื่อย ก็เน่าสิครับ

ที่ อเมริกา มีเป็น ร้อย CDS ครับ บ้านหลังล่ะ ล้าน กองนึงก็ มหาศาล

สุดท้าย คนต้องขายสินทรัพย์อื่นไปอุดขาดทุน cds โดยประมาณ

ปวดหัวแต่เช้าเลย 555

ทุกสิ่งทุกอย่างบนโลก มันก็เป็นเช่นนั้นแล

- hongvalue

- สมาชิกสมาคมนักลงทุนเน้นคุณค่า

- โพสต์: 2703

- ผู้ติดตาม: 0

ขอถามคุณ mon money หน่อยครับ

โพสต์ที่ 19

krisy เขียน: 555 จริงด้วย

แกว่งแค่ 4% ซื้อมา 15000 กำไร max ที่ 600 สำหรับการถือไว้ 2 เดือน หรือเท่ากับกำไร 8% ต่อปี

ก็เยอะเหมือนกันนะตั้ง 8% แต่ต้องซื้อให้ไวขายให้ไว

ต่างประเทศเขา leverage เป็น 10 เท่าเลยนะครับ

8% นี้ได้กันเยอะนะครับ ถ้าคุณ 10 เท่า

สมมุติว่าได้แค่ 8% จริงถ้าเงินบาทเท่าเดิม

เราซื้อ gold future ก็น่าจะได้หลายอยู่นะครับ

ขนาด bond เขายังเล่น leverage กันตั้งหลายเท่าเลยครับ

บ้าเก็งกำไรกันครับพวกนี้

- hongvalue

- สมาชิกสมาคมนักลงทุนเน้นคุณค่า

- โพสต์: 2703

- ผู้ติดตาม: 0

ขอถามคุณ mon money หน่อยครับ

โพสต์ที่ 22

มาปั้นกระทู้คนอื่นดีกว่า

ชวนคุณ smith_sanguan

คุยดีกว่า

เห็นปกติไปอยู่ในห้องเทคนิค ไม่นึกว่าจะมีความรู้เรื่อง finance ดีขนาดนี้

มีคำถามอยากถามหน่อยครับ

1.เวลาลงทุนให้น้ำหนักกับเรื่องกราฟเป็นกี่ % ของการลงทุนครับ แล้วความรู้เรื่อง finance หรือ มหภาคพวกนี้

ได้ใช้ในการลงทุนมากน้อยแค่ไหนครับ

2.การดู bid offer ถ้าเราสังเกตุว่าทุกวันมันมี bid offer เท่าไหร่ เช่น หลักล้าน แล้วอยู่ดีๆ bid offer กลายเป็นหลัก 10 ล้าน แบบนี้เราจะตึความว่ามีคนจะมาลากราคาหุ้นได้หรือเปล่าครับ ช่วยยกตัวอย่างสมมุติเป็น bid offer ของจริงให้ดูหน่อยได้ไหมครับ

3.รู้สึกว่าตอนนี้ slowstochastic week จะตัดลงอยู่(ไม่แน่ใจ) อยากถามว่าเราใช้เครื่องมือพวกนี้เราควรจะไปรู้ที่มาของมันไหมว่า มันมีตัวเลขที่อยู่เบื้องหลังยังไง

เช่นสมมุติ sto อยู่ 80% แล้วเราบอกว่า overbough

เพราะว่าใน 10 week มันขึ้นมา 8 week ลงแค่ 2 week

ผมตีความ sto ถูกไหมครับ

ขอถามเบื้องต้นเท่านี้ก่อนครับ

ชวนคุณ smith_sanguan

คุยดีกว่า

เห็นปกติไปอยู่ในห้องเทคนิค ไม่นึกว่าจะมีความรู้เรื่อง finance ดีขนาดนี้

มีคำถามอยากถามหน่อยครับ

1.เวลาลงทุนให้น้ำหนักกับเรื่องกราฟเป็นกี่ % ของการลงทุนครับ แล้วความรู้เรื่อง finance หรือ มหภาคพวกนี้

ได้ใช้ในการลงทุนมากน้อยแค่ไหนครับ

2.การดู bid offer ถ้าเราสังเกตุว่าทุกวันมันมี bid offer เท่าไหร่ เช่น หลักล้าน แล้วอยู่ดีๆ bid offer กลายเป็นหลัก 10 ล้าน แบบนี้เราจะตึความว่ามีคนจะมาลากราคาหุ้นได้หรือเปล่าครับ ช่วยยกตัวอย่างสมมุติเป็น bid offer ของจริงให้ดูหน่อยได้ไหมครับ

3.รู้สึกว่าตอนนี้ slowstochastic week จะตัดลงอยู่(ไม่แน่ใจ) อยากถามว่าเราใช้เครื่องมือพวกนี้เราควรจะไปรู้ที่มาของมันไหมว่า มันมีตัวเลขที่อยู่เบื้องหลังยังไง

เช่นสมมุติ sto อยู่ 80% แล้วเราบอกว่า overbough

เพราะว่าใน 10 week มันขึ้นมา 8 week ลงแค่ 2 week

ผมตีความ sto ถูกไหมครับ

ขอถามเบื้องต้นเท่านี้ก่อนครับ

- krisy

- Verified User

- โพสต์: 736

- ผู้ติดตาม: 0

ขอถามคุณ mon money หน่อยครับ

โพสต์ที่ 23

จริง พี่ลืมพวก derivative ไป พวกนี้สภาพคล่องคอดีกว่าทองแท่งอีกhongvalue เขียน:

ต่างประเทศเขา leverage เป็น 10 เท่าเลยนะครับ

8% นี้ได้กันเยอะนะครับ ถ้าคุณ 10 เท่า

สมมุติว่าได้แค่ 8% จริงถ้าเงินบาทเท่าเดิม

เราซื้อ gold future ก็น่าจะได้หลายอยู่นะครับ

ขนาด bond เขายังเล่น leverage กันตั้งหลายเท่าเลยครับ

บ้าเก็งกำไรกันครับพวกนี้

.....Give Everything but not Give Up.....

-

smith_sanguan

- Verified User

- โพสต์: 3348

- ผู้ติดตาม: 0

ขอถามคุณ mon money หน่อยครับ

โพสต์ที่ 24

1.เวลาลงทุนให้น้ำหนักกับเรื่องกราฟเป็นกี่ % ของการลงทุนครับ แล้วความรู้เรื่อง finance หรือ มหภาคพวกนี้

ได้ใช้ในการลงทุนมากน้อยแค่ไหนครับ

ใช้หมดครับ ผมดูหมด กรอบใหญ่ ลงมาย่อย ถ้ามหภาคเน่า เหมือน เมื่อ ปลายปีที่แล้ว ไม่ว่าหุ้นอะไร พื้นฐานดีแค่ไหน เน่าหมดครับ กราฟจะ confirm ความเน่าว่าลงจริง หลุดเส้น 200 ก็คือ สึนามิมาครับ กราฟ และ จิตวิทยามวลรวม เป็นเหมือนจิตใจของคนในตลาดครับ ฐาน ของกราฟ ก็บอกถึงแนวโน้ม GDP ในระยะอันใกล้ กราฟจะเร็วกว่า ข้อมูลทางเศรษฐกิจ หรือ จากทุกสำนัก ไม่เว้นแม้แต่ ข้อมูลกระทรวงการคลัง ถ้าหุ้นส่งออกลง ก็เดาได้เลยว่า ส่งออกติดลบ ไม่ต้อง แบงค์ชาติ หรือกระทรวงพาณิชย์ แต่ลงยังไงล่ะ ถ้าดูทุกวัน ก็จะรู้ว่า ลงแบบ ผิดปกติ สัญชาติญาณ จากการดูทุกวันจะรู้ว่า ไอ้อย่างงี้ ลงแน่ สัญชาตญาณ จะเร็วกว่ากราฟครับ อันนี้สอนไม่ได้ แต่คนดูจะรู้ว่า มันจะไปประมาณไหน

ถ้ามหภาคมา กราฟ ก็บอกการสิ้นสุดขาลงครับ ตอนนี้ก็สิ้นสุดไปแล้วครับ ผมรู้เมื่อไหร่ว่าสิ้นสุด จำไม่ได้ สิ้นสุด ก็ไม่สำคัญเท่ารู้ว่าจะขึ้นนี้ คือ เล่นหุ้นvi นะครับ

ถ้าหุ้นปั้น ไม่ต้องดู บิด อ๊อฟ อย่างเดียว หาเล่นได้ทุกวัน แต่ถ้าจะเอารวย ต้องหุ้น VI อย่างเดียว

2.การดู bid offer ถ้าเราสังเกตุว่าทุกวันมันมี bid offer เท่าไหร่ เช่น หลักล้าน แล้วอยู่ดีๆ bid offer กลายเป็นหลัก 10 ล้าน แบบนี้เราจะตึความว่ามีคนจะมาลากราคาหุ้นได้หรือเปล่าครับ ช่วยยกตัวอย่างสมมุติเป็น bid offer ของจริงให้ดูหน่อยได้ไหมครับ

ไม่เสมอไปครับ อาจจะเก็บของอยู่ก็ได้ แต่ที่แน่ๆ มีของส่วนนึงล่ะครับ bid offer ต้องดูว่า จุดประสงค์ คืออะไร นี้ คือจุดสำคัญ ไม่ว่าจะวางแบบไหน ต้องตอบให้ได้ว่าเค้าทำอะไรอยู่ จะบอกว่า bid น้อยๆ 2 ช่อง offer มาก สามช่อง แล้วเก็บ ของ ไม่เสมอไป บางทีวิ่งๆ ลากๆ ตบๆ ก็เก็บของได้ ต้องดูนานๆ นานระดับไหน ระดับที่ว่า คุณรู้ว่าทำอะไรอยู่ ถ้าดูบ่อย ตัวเดิมๆ เค้าก็ทำเหมือนเดิมล่ะครับ ถ้าจะบอกว่าซื้อแล้วถือ รอ ได้ครับ ดูกราฟราย week ไปครับ ปลอดภัยแน่นอน แต่ถ้า วันนึง ดู 5 นาที กราฟ รายนาที แล้วจะหวังรวย ยากครับ ดูบิด อ๊อฟ 15 นาที จะซื้อล่ะ เก็บแน่ๆ ไม่ง่าย ขนาดนั้น ครับ

คนเล่นเป็นอาชีพ ส่วนมากก็เฝ้า ดูตลอดครับ ฉะนั้น ถ้า ไม่มีเวลา อย่าสนใจ บิดอ๊อฟ เลยครับ ฝึกไม่ง่าย ยิ่งไม่มีคนสอน นั่งดูด้วยยิ่งต้องใช้เวลานาน นานขนาดไหน ขนาด นั่งเฝ้าสัก 3 ปี ไหวไม๊ครับ ผมนั่งดูมาสี่ปี มีคนสนมั้งไม่สอนมั่งได้แค่นี้ครับ

แต่บิด อ๊อฟ เร็วที่สุดครับ

3.รู้สึกว่าตอนนี้ slowstochastic week จะตัดลงอยู่(ไม่แน่ใจ) อยากถามว่าเราใช้เครื่องมือพวกนี้เราควรจะไปรู้ที่มาของมันไหมว่า มันมีตัวเลขที่อยู่เบื้องหลังยังไง

เช่นสมมุติ sto อยู่ 80% แล้วเราบอกว่า overbough

เพราะว่าใน 10 week มันขึ้นมา 8 week ลงแค่ 2 week

ผมตีความ sto ถูกไหมครับ

ความสำคัญน้อยครับตัวนี้ บางที over bough แล้ว over bough อีก ดูแค่ประกอบ แต่ไม่ใช้ พระเอก

ได้ใช้ในการลงทุนมากน้อยแค่ไหนครับ

ใช้หมดครับ ผมดูหมด กรอบใหญ่ ลงมาย่อย ถ้ามหภาคเน่า เหมือน เมื่อ ปลายปีที่แล้ว ไม่ว่าหุ้นอะไร พื้นฐานดีแค่ไหน เน่าหมดครับ กราฟจะ confirm ความเน่าว่าลงจริง หลุดเส้น 200 ก็คือ สึนามิมาครับ กราฟ และ จิตวิทยามวลรวม เป็นเหมือนจิตใจของคนในตลาดครับ ฐาน ของกราฟ ก็บอกถึงแนวโน้ม GDP ในระยะอันใกล้ กราฟจะเร็วกว่า ข้อมูลทางเศรษฐกิจ หรือ จากทุกสำนัก ไม่เว้นแม้แต่ ข้อมูลกระทรวงการคลัง ถ้าหุ้นส่งออกลง ก็เดาได้เลยว่า ส่งออกติดลบ ไม่ต้อง แบงค์ชาติ หรือกระทรวงพาณิชย์ แต่ลงยังไงล่ะ ถ้าดูทุกวัน ก็จะรู้ว่า ลงแบบ ผิดปกติ สัญชาติญาณ จากการดูทุกวันจะรู้ว่า ไอ้อย่างงี้ ลงแน่ สัญชาตญาณ จะเร็วกว่ากราฟครับ อันนี้สอนไม่ได้ แต่คนดูจะรู้ว่า มันจะไปประมาณไหน

ถ้ามหภาคมา กราฟ ก็บอกการสิ้นสุดขาลงครับ ตอนนี้ก็สิ้นสุดไปแล้วครับ ผมรู้เมื่อไหร่ว่าสิ้นสุด จำไม่ได้ สิ้นสุด ก็ไม่สำคัญเท่ารู้ว่าจะขึ้นนี้ คือ เล่นหุ้นvi นะครับ

ถ้าหุ้นปั้น ไม่ต้องดู บิด อ๊อฟ อย่างเดียว หาเล่นได้ทุกวัน แต่ถ้าจะเอารวย ต้องหุ้น VI อย่างเดียว

2.การดู bid offer ถ้าเราสังเกตุว่าทุกวันมันมี bid offer เท่าไหร่ เช่น หลักล้าน แล้วอยู่ดีๆ bid offer กลายเป็นหลัก 10 ล้าน แบบนี้เราจะตึความว่ามีคนจะมาลากราคาหุ้นได้หรือเปล่าครับ ช่วยยกตัวอย่างสมมุติเป็น bid offer ของจริงให้ดูหน่อยได้ไหมครับ

ไม่เสมอไปครับ อาจจะเก็บของอยู่ก็ได้ แต่ที่แน่ๆ มีของส่วนนึงล่ะครับ bid offer ต้องดูว่า จุดประสงค์ คืออะไร นี้ คือจุดสำคัญ ไม่ว่าจะวางแบบไหน ต้องตอบให้ได้ว่าเค้าทำอะไรอยู่ จะบอกว่า bid น้อยๆ 2 ช่อง offer มาก สามช่อง แล้วเก็บ ของ ไม่เสมอไป บางทีวิ่งๆ ลากๆ ตบๆ ก็เก็บของได้ ต้องดูนานๆ นานระดับไหน ระดับที่ว่า คุณรู้ว่าทำอะไรอยู่ ถ้าดูบ่อย ตัวเดิมๆ เค้าก็ทำเหมือนเดิมล่ะครับ ถ้าจะบอกว่าซื้อแล้วถือ รอ ได้ครับ ดูกราฟราย week ไปครับ ปลอดภัยแน่นอน แต่ถ้า วันนึง ดู 5 นาที กราฟ รายนาที แล้วจะหวังรวย ยากครับ ดูบิด อ๊อฟ 15 นาที จะซื้อล่ะ เก็บแน่ๆ ไม่ง่าย ขนาดนั้น ครับ

คนเล่นเป็นอาชีพ ส่วนมากก็เฝ้า ดูตลอดครับ ฉะนั้น ถ้า ไม่มีเวลา อย่าสนใจ บิดอ๊อฟ เลยครับ ฝึกไม่ง่าย ยิ่งไม่มีคนสอน นั่งดูด้วยยิ่งต้องใช้เวลานาน นานขนาดไหน ขนาด นั่งเฝ้าสัก 3 ปี ไหวไม๊ครับ ผมนั่งดูมาสี่ปี มีคนสนมั้งไม่สอนมั่งได้แค่นี้ครับ

แต่บิด อ๊อฟ เร็วที่สุดครับ

3.รู้สึกว่าตอนนี้ slowstochastic week จะตัดลงอยู่(ไม่แน่ใจ) อยากถามว่าเราใช้เครื่องมือพวกนี้เราควรจะไปรู้ที่มาของมันไหมว่า มันมีตัวเลขที่อยู่เบื้องหลังยังไง

เช่นสมมุติ sto อยู่ 80% แล้วเราบอกว่า overbough

เพราะว่าใน 10 week มันขึ้นมา 8 week ลงแค่ 2 week

ผมตีความ sto ถูกไหมครับ

ความสำคัญน้อยครับตัวนี้ บางที over bough แล้ว over bough อีก ดูแค่ประกอบ แต่ไม่ใช้ พระเอก

ทุกสิ่งทุกอย่างบนโลก มันก็เป็นเช่นนั้นแล

- hongvalue

- สมาชิกสมาคมนักลงทุนเน้นคุณค่า

- โพสต์: 2703

- ผู้ติดตาม: 0

ขอถามคุณ mon money หน่อยครับ

โพสต์ที่ 25

ยังไงขอไปคุยกันต่อในกระทู้

(เพราะเริ่มเกรงใจคุณปั้มกับพี่มนแล้ว)

http://www.thaivi.com/webboard/viewtopi ... start=3450

นี้ได้ไหมครับ เพราะว่าคุณวิบูลย์อยากได้คนไปช่วยปั่นกระทู้ครับ(ผมมัดมือชกเอาเอง )

)

ผม quote คำพูดเฮียสมิทไปคุยกันต่อที่นั้นเลยนะครับ

(เพราะเริ่มเกรงใจคุณปั้มกับพี่มนแล้ว)

http://www.thaivi.com/webboard/viewtopi ... start=3450

นี้ได้ไหมครับ เพราะว่าคุณวิบูลย์อยากได้คนไปช่วยปั่นกระทู้ครับ(ผมมัดมือชกเอาเอง

ผม quote คำพูดเฮียสมิทไปคุยกันต่อที่นั้นเลยนะครับ

- yoyo

- สมาชิกสมาคมนักลงทุนเน้นคุณค่า

- โพสต์: 4833

- ผู้ติดตาม: 1

ขอถามคุณ mon money หน่อยครับ

โพสต์ที่ 28

naris เขียน:เข้ามาคารวะคำคมคำนี้ครับ

"เก็บความรู้ข้างกระดานไปใช้แบบไม่เข้าใจ Logic ถึงเวลาก็หาเหตุมายัดผล"

ฮงฟังไว้นะ ผู้ใหญ่ท่านมาเตือนแล้ว

การลงทุนที่มีค่าที่สุด คือการลงทุนในความรู้

http://www.yoyoway.com

http://www.yoyoway.com

-

smith_sanguan

- Verified User

- โพสต์: 3348

- ผู้ติดตาม: 0

ขอถามคุณ mon money หน่อยครับ

โพสต์ที่ 29

เก่งครับพี่มน คาราวะ นึงจอก[/u]

ทุกสิ่งทุกอย่างบนโลก มันก็เป็นเช่นนั้นแล