- ผมอาจจะคำนวณผิดก็ได้ครับ แต่อย่างน้อยผมก็รู้มูลค่าคร่าวๆ ภายใต้สมมติฐานที่ผมตั้งไว้ นั่นคือทำไมถึงต้องมี MOS ไว้เยอะๆ ซึ่งแน่นอนผมก็คงไม่ตั้งไว้ที่ 10% นะครับ 5 ส่วนเหตุผลที่ตลาดยังไม่ unlock มูลค่าออกมาก็มีได้หลายเหตุผลครับ ตัวอย่างของเหตุผลผมก็ได้อธิบายไปแล้ว จริงๆมีหุ้นอยู่หลายตัวมากๆ ในตลาดที่ยังไม่ unlock มูลค่าออกมา ก็คงต้องไล่วิเคราะห์ดูน่ะครับiceberg เขียน:ไม่ได้จะอะไรนะครับ ผมขอถามต่อ สมมติผมคำนวณ DCF ได้ 100 ,MOS ผม 10% ผมควรจะซื้อในราคา 90 ใช่ป่าวครับPor เขียน: - ก็คงขึ้นอยู่กับ MOS ของแต่ละคนน่ะครับ

ถ้าซื้อราคาตกไป 80 ผมทำไงต่อครับ ok ซื้อเพิ่มรึป่าวครับ แล้วถ้าไปไหลลงไป 70...60..50.. ทำไงครับ

(สถานการณ์จริงครับ ดูหุ้นระดับนางฟ้าในตำนานได้ครับก่อน hamburger)

- ไม่ทราบครับ เพราะผมไม่รู้ว่าคุณตั้งสมมติฐานอะไรไว้บ้าง DCF ของผมในหุ้นตัวเดียวกันกับคุณผมอาจจะคำนวณได้ 1 เพราะงั้นที่ 90 หรือ 50 ผมก็คงยังไม่ซื้อน่ะครับ

รู้ได้ยังไงครับว่าตลาดให้ราคาผิด ทำไมไม่คิดว่าเราคำนวณ DCF ผิดครับ เรา over confident รึป่าวครับPor เขียน: - อีกประเด็นหนึ่งผมว่าคุณภาพและความแน่นอนของกำไรก็เป็นสิ่งที่สำคัญมาก มีหุ้นในกลุ่มเกษตรบางตัวผมเห็นมี Up Side จากราคาในปัจจุบันถึง 50% (ผมใช้ DCF with No Growth) แต่ราคาจนถึงตอนนี้ก็ยังไม่ไปไหน เข้าใจว่าตลาดน่าจะยังกังวลในเรื่องของความไม่แน่นอนของกำไรที่จะขึ้นอยู่กับลูกค้าที่มาจากประเทศเดียว หรือสภาพดินฟ้าอากาศ และค่าเงิน ที่อาจทำให้บริษัท Gen กำไรออกมาได้ไม่เติบโตอย่างสม่ำเสมอ

เราติดกับดัก commitment รึป่าวครับ

การหา Intrinsic Value แบบ Buffett

- Pordamo

- Verified User

- โพสต์: 87

- ผู้ติดตาม: 0

Re: การหา Intrinsic Value แบบ Buffett

โพสต์ที่ 31

Stay Calm, Stay Invest.

- SawScofield

- สมาชิกสมาคมนักลงทุนเน้นคุณค่า

- โพสต์: 238

- ผู้ติดตาม: 1

Re: การหา Intrinsic Value แบบ Buffett

โพสต์ที่ 33

ขอบคุณพี่ฉัตรและพี่ iceberg สำหรับตัวอย่างมากครับ

Respect, Persistence then Deserve

-

LA-Z-BOY

- Verified User

- โพสต์: 571

- ผู้ติดตาม: 0

-

naphas12

- Verified User

- โพสต์: 950

- ผู้ติดตาม: 0

Re: การหา Intrinsic Value แบบ Buffett

โพสต์ที่ 36

ขอบคุณท่านทั้งหลายที่ทำให้การมองภาพกระชับมากขึ้น

สำหรับผม ผมมีขั้นตอนแค่ 3 ขั้นคือ

1. เลือกบริษัทชั้นยอด ผู้บริหารชั้นเลิศ ผู้ถือหุ้นใหญ่ไม่เอาเปรียบรายย่อย

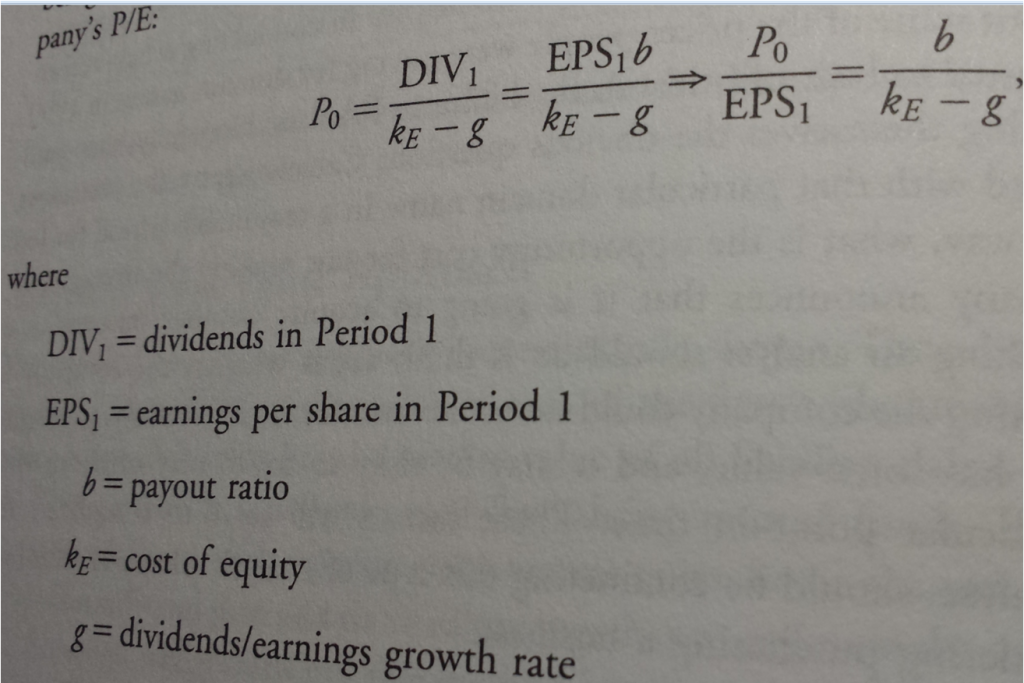

2. หามูลค่า โดยใช้ PE = 1/(WACC-g) นั่นแหละครับ

3. เข้าซื้อเมื่อตลาดมีความผิดปกติ เช่นเกิด Panic Sell

สำหรับผม ผมมีขั้นตอนแค่ 3 ขั้นคือ

1. เลือกบริษัทชั้นยอด ผู้บริหารชั้นเลิศ ผู้ถือหุ้นใหญ่ไม่เอาเปรียบรายย่อย

2. หามูลค่า โดยใช้ PE = 1/(WACC-g) นั่นแหละครับ

3. เข้าซื้อเมื่อตลาดมีความผิดปกติ เช่นเกิด Panic Sell

- Nevercry.boy

- Verified User

- โพสต์: 4641

- ผู้ติดตาม: 0

Re: การหา Intrinsic Value แบบ Buffett

โพสต์ที่ 37

ถ้าออกมาติดลบ ตีความอย่างไรครับ ?kongkiti เขียน:PE = 1/(WACC-g)

สูตรเดียว หากินได้ทั้งชีวิตเลย

เด็กผู้ชายไม่ร้องไห้

http://nevercry-boy.blogspot.com/

http://nevercry-boy.blogspot.com/

-

LA-Z-BOY

- Verified User

- โพสต์: 571

- ผู้ติดตาม: 0

Re: การหา Intrinsic Value แบบ Buffett

โพสต์ที่ 38

นิยามของสูตรนี้กำหนดให้ WACC มากกว่า g เท่านั้นจึงจะใช้สูตรนี้ได้ครับNevercry.boy เขียน:ถ้าออกมาติดลบ ตีความอย่างไรครับ ?kongkiti เขียน:PE = 1/(WACC-g)

สูตรเดียว หากินได้ทั้งชีวิตเลย

ถ้า WACC น้อยกว่า g คนที่ถือหุ้นอยู่จะรวยเร็วทะลุเมฆแบบสุดๆไปเลย เกิดขึ้นได้จริงแม้จะมีโอกาสน้อย แต่จะไม่สามารถใช้สูตร constant growth rate คำนวณได้ครับ

ขยายความ

สำหรับ constant growth rate (g)

ในการ derive ให้ได้มาซึ่งสูตรสุดท้าย

ต้องมีเงื่อนไขว่า Discounted Rate (เช่น WACC, Cost of Equity) ต้องมากกว่า GROWTH(g) of "ก้อน" ที่เรากำลังจับมันมา discount ครับ

"ก้อน" ที่เรากำลังจับมันมา discount เช่น Dividend, Free Cash Flow to Firm, Free Cash Flow to Equity, Residual Income, Dividend Payout Rate ครับ

หมายเหตุ "g" เป็นคนละอย่างกับ "ผลตอบแทนจากการลงทุน" นะครับ

ตรงนี้แทบทุกคนที่เริ่มต้นศึกษาสูตรนี้มักงงว่าถ้า "ต้นทุนเงินลงทุน(WACC)" มากกว่า "อัตราการเติบโต(g)" ของผลตอบแทนจากการลงทุน ก็เท่ากับขาดทุนสิ

ถ้าเข้าใจแบบนั้นคือกำลังเข้าใจผิดอยู่โดยคิดว่า "g" คือ "ผลตอบแทนจากการลงทุน" แต่ที่จริงแล้วสองอย่างนี้เป็นคนละอย่างกันนะครับ

ขอยกตัวอย่าง

" g " senseประมาณว่า อัตราการเติบโตของดอกเบี้ยเงินฝากแบงค์ เช่น ดอกเบี้ยแบงค์เติบโตปีละ 3%

ขณะที่ "ผลตอบแทนจากการลงทุน" senseประมาณว่า ดอกเบี้ยแบงค์ปีล่าสุด เช่น ดอกเบี้ยแบงค์ปีล่าสุดเท่ากับ 15% ต่อปี

ฉะนั้นถ้าฝากเงิน 100 บาท "ผลตอบแทนจากการลงทุน" ก็จะเท่ากับ 15 บาท ขณะที่ " g " ก็จะเท่ากับ 15%*3%=0.45% ซึ่งหมายความว่าปีที่สองจะได้ดอกเบี้ย 15%*100.45%=15.07%

คิดเป็นเงินเท่ากับ 15.07%*115=17.33 บาทครับ

-

BLSH

- สมาชิกสมาคมนักลงทุนเน้นคุณค่า

- โพสต์: 1096

- ผู้ติดตาม: 0

Re: การหา Intrinsic Value แบบ Buffett

โพสต์ที่ 39

ตามปกติ discount rate - g ที่ใช้เพื่อประเมิน intrinsic value ของหุ้นนั้น g ตามสูตรนี้คือ "terminal growth rate" ครับ ซึ่งจะมากกว่า discount rate ไม่ได้เพราะในระยะยาวแล้วบริษัทไม่สามารถเติบโตได้มากกว่า GDP ของประเทศ (WACC หรือ discount rate ปกติจะวิ่งอยู่ระหว่าง 8-12% ขึ้นอยู่กับความแน่นอนของ cash generating ability ของหุ้นที่ทำการศึกษา)Nevercry.boy เขียน:ถ้าออกมาติดลบ ตีความอย่างไรครับ ?kongkiti เขียน:PE = 1/(WACC-g)

สูตรเดียว หากินได้ทั้งชีวิตเลย

ดังนั้น WACC - g จะไม่มีทางติดลบครับ

You get recessions, you have stock market declines. If you don't understand that's going to happen, then you're not ready, you won't do well in the markets. - Peter Lynch

- anubist

- สมาชิกสมาคมนักลงทุนเน้นคุณค่า

- โพสต์: 1373

- ผู้ติดตาม: 0

Re: การหา Intrinsic Value แบบ Buffett

โพสต์ที่ 40

เข้าใจว่าสูตรเดิมคือด้านบน

P=ราคา

D=เงินปันผลต่อหุ้น/กำไรต่อหุ้น

Ks=ผลตอบแทนที่ต้องการหรือwaccนั่นเอง

G=อัตราการเติบโตในระยะยาว

ที่บอกว่าg>gdpไม่ได้

ถ้าบ.มีรายได้จากหลายประเทศ g>gdpได้ครับ

ยิ่งเป็นบ.เล็กๆเพิ่งขยายไปตปท.ก็ยิ่งมีgเยอะ

และยาวนานได้จนพอจะประมาณได้ว่าคือterminal g ครับ

หรือบางธุรกิจก็อาจมีการเติบโตที่มากกว่าgdpได้นานเช่นค้าปลีก

G>waccได้ ถ้าตลาดโตได้มากกว่าwacc

แต่waccเป็นค่าที่ค่อนข้างคงที่และอยู่ในระดับสูงตลอดเวลา

ถ้าต้นทุนทางการเงิน ภาวะตลาด ความเสี่ยงไม่เปลี่ยนแแปลง

ขณะที่gไม่คงที่ มักลดลงเรื่อยๆเมื่อบ.โตขึ้น

หากตลาดมีการเติบโตสูง/กำไรสูงอย่างยาวนาน

ก็มักมีหน้าใหม่เข้ามาชิงส่วนแบ่งตลาด

ทำให้gต่ำกว่าการเติบโตของตลาด

ฉนั้นโดยทั่วไป ในระยะยาวแล้วgมักจะน้อยกว่าwacc

วิธีหาคือกระจายพจน์ที่g>waccออกมาครับ

เช่นประเมินว่าg>wacc15ปี ก็กระจายออกมา15พจน์ ปีที่16ก็ใช้ Gordon modelได้

อย่างที่บอกว่าในระยะยาวเราไม่รู้ว่าจะเกิดอะไร

จะมีคู่แข่งเข้ามาใหม่มั้ย ตอบสนองผบภ.ได้ดีกว่ามั้ย ผบภ.เปลี่ยนพฤติกรรมมั้ย บลาๆ

การให้terminal gสูงมากน่าจะเป็นการoverestimate

ธุรกิจในไทยมักไม่ใช่ธุรกิจใหม่หรือมีนวัตกรรมใหม่ที่เปลี่ยนโลก

ฉนั้นดูบ.ตปท.ที่คล้ายเรา แยกเป็นแต่ละbuไปน่าจะเห็นภาพชัดเจนกว่า

และประเมินterminal gให้ต่ำกว่าบ.ตปท.สักนิด

เนื่องจากเรายังใช้เทคโนโลยี สิทธิบัตร ทรัพย์สินทางปัญญาจากต่างประเทศ

ซึ่งส่งผลให้ต้นทุนเราสูงกว่าตปท.

P=ราคา

D=เงินปันผลต่อหุ้น/กำไรต่อหุ้น

Ks=ผลตอบแทนที่ต้องการหรือwaccนั่นเอง

G=อัตราการเติบโตในระยะยาว

ที่บอกว่าg>gdpไม่ได้

ถ้าบ.มีรายได้จากหลายประเทศ g>gdpได้ครับ

ยิ่งเป็นบ.เล็กๆเพิ่งขยายไปตปท.ก็ยิ่งมีgเยอะ

และยาวนานได้จนพอจะประมาณได้ว่าคือterminal g ครับ

หรือบางธุรกิจก็อาจมีการเติบโตที่มากกว่าgdpได้นานเช่นค้าปลีก

G>waccได้ ถ้าตลาดโตได้มากกว่าwacc

แต่waccเป็นค่าที่ค่อนข้างคงที่และอยู่ในระดับสูงตลอดเวลา

ถ้าต้นทุนทางการเงิน ภาวะตลาด ความเสี่ยงไม่เปลี่ยนแแปลง

ขณะที่gไม่คงที่ มักลดลงเรื่อยๆเมื่อบ.โตขึ้น

หากตลาดมีการเติบโตสูง/กำไรสูงอย่างยาวนาน

ก็มักมีหน้าใหม่เข้ามาชิงส่วนแบ่งตลาด

ทำให้gต่ำกว่าการเติบโตของตลาด

ฉนั้นโดยทั่วไป ในระยะยาวแล้วgมักจะน้อยกว่าwacc

วิธีหาคือกระจายพจน์ที่g>waccออกมาครับ

เช่นประเมินว่าg>wacc15ปี ก็กระจายออกมา15พจน์ ปีที่16ก็ใช้ Gordon modelได้

อย่างที่บอกว่าในระยะยาวเราไม่รู้ว่าจะเกิดอะไร

จะมีคู่แข่งเข้ามาใหม่มั้ย ตอบสนองผบภ.ได้ดีกว่ามั้ย ผบภ.เปลี่ยนพฤติกรรมมั้ย บลาๆ

การให้terminal gสูงมากน่าจะเป็นการoverestimate

ธุรกิจในไทยมักไม่ใช่ธุรกิจใหม่หรือมีนวัตกรรมใหม่ที่เปลี่ยนโลก

ฉนั้นดูบ.ตปท.ที่คล้ายเรา แยกเป็นแต่ละbuไปน่าจะเห็นภาพชัดเจนกว่า

และประเมินterminal gให้ต่ำกว่าบ.ตปท.สักนิด

เนื่องจากเรายังใช้เทคโนโลยี สิทธิบัตร ทรัพย์สินทางปัญญาจากต่างประเทศ

ซึ่งส่งผลให้ต้นทุนเราสูงกว่าตปท.

ทุนน้อยและหลุดดอยแล้ว เย้ๆ